Выполнить операцию по начислению заработной платы сотрудникам санатория "Ясная Поляна" за январь 2023 г. согласно приведенным ниже данным. Дата начисления – 31.01.2023.

Начислена зарплата сотрудникам санатория "Ясная Поляна" – 100 000 руб.

Удержан НДФЛ из сумм по оплате труда – 13 000 руб.

Необходимо:

- Зарегистрировать в программе основание расчетов по заработной плате – Сводная ведомость по зарплате на 2023 г.

- Отразить принятые обязательства по выплате заработной платы и расходам на начисления на оплату труда (1 200 000 руб., дата 11.01.2023).

- Отразить операцию по начислению заработной платы документом "Отражение зарплаты в учете".

- Отразить принятые денежные обязательства по выплате заработной платы

- Оформить заявку на кассовый расход по перечислению удержанного НДФЛ в бюджет. Дата заявки – 02.02.2023.

Выполнение задания:

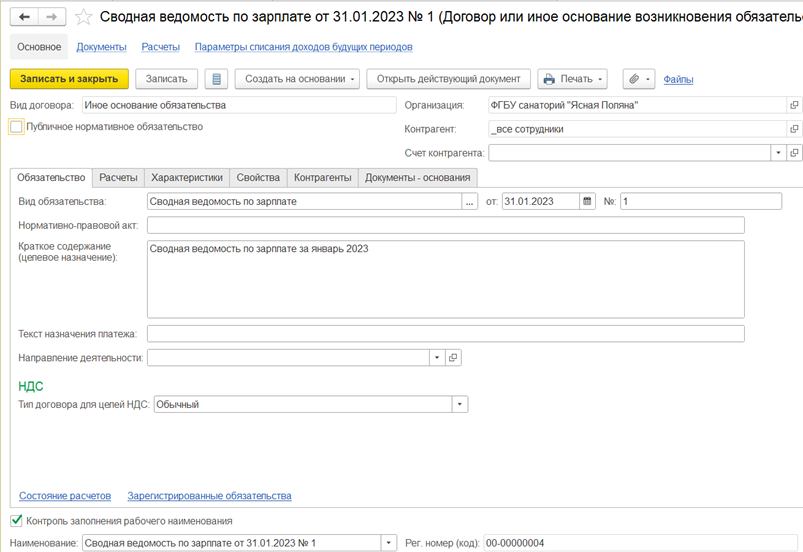

1. Оформите основание расчетов по заработной плате – Сводная ведомость по зарплате на 2023 г.

Для этого в справочнике Договоры и иные основания расчетов создадим новый элемент – Сводная ведомость по зарплате на 2023 г. с Видом договора – Иное основание обязательств.

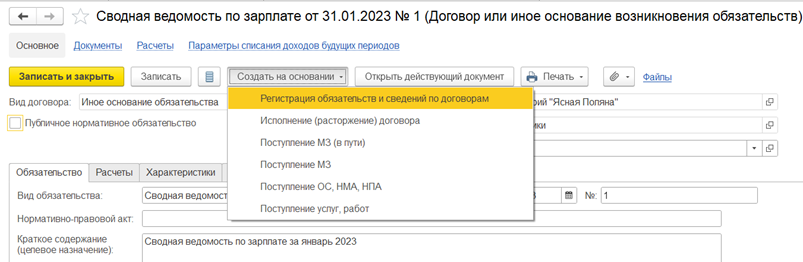

2. Самостоятельно примите к учету обязательство по заработной плате.

Данная операция выполняется методом ввода на основании сформированного договора Сводная ведомость по зарплате.

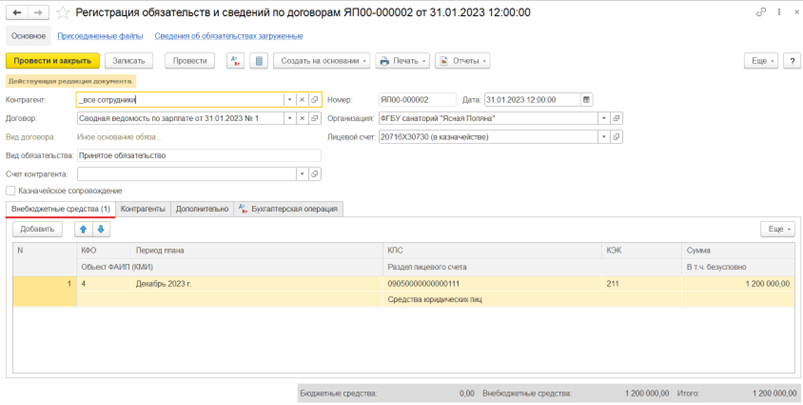

Далее заполните реквизиты документа Регистрация обязательств и сведений по договорам.

Закладка Внебюджетные средства:

Отметим, что обязательства принимаются на всю сумму заработной платы, утвержденную планом ФХД.

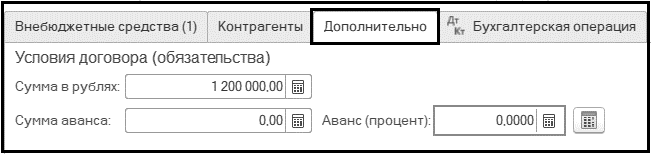

Закладка Дополнительно

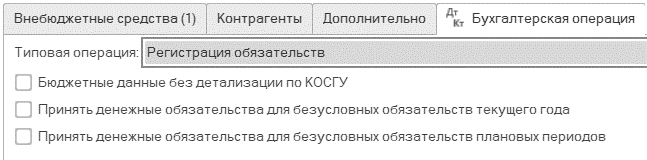

Закладка Бухгалтерская операция

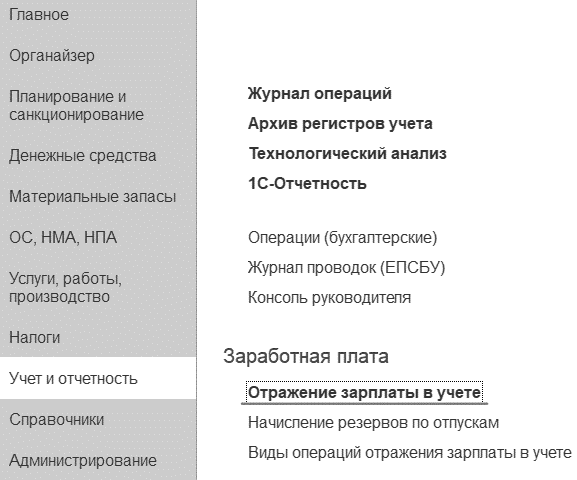

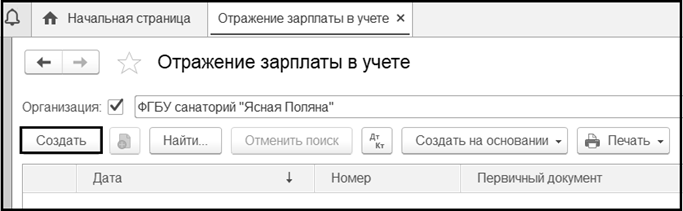

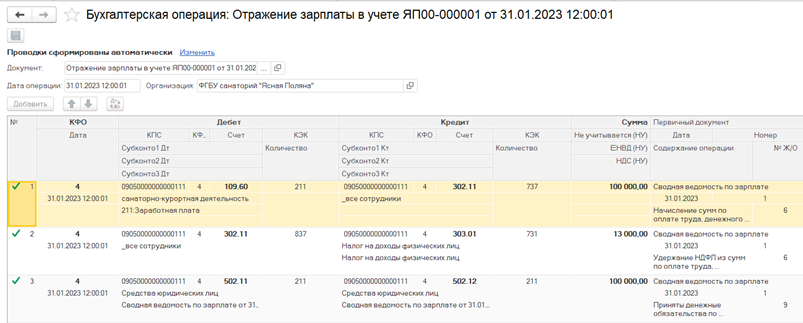

3-4. Операцию по начислению заработной платы выполним, воспользовавшись документом "Отражение зарплаты в учете" (панель разделов "Учет и отчетность"). Этим же документом отразим принятые денежные обязательства по выплате заработной платы.

Документ Отражение зарплаты в учете предназначен для формирования бухгалтерских записей (проводок) по счетам бухгалтерского учета по данным о заработной плате.

Документ можно заполнять вручную или автоматически, с помощью загрузки данных, полученных из программы "1С:Зарплата и кадры государственного учреждения 8".

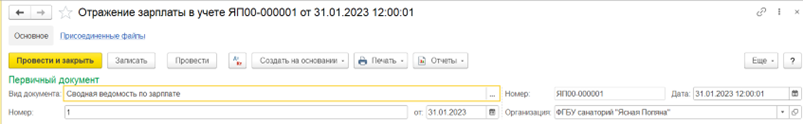

По кнопке Создать открывается форма документа, в которой заполняем реквизиты шапки: Дата документа, Первичный документ.

Дата – 31.01.2023.

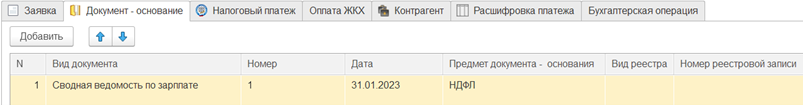

Первичный документ (основание совершения операции):

Вид документа – Сводная ведомость по зарплате на 2023 г., Номер – 1, от 11.01.2023.

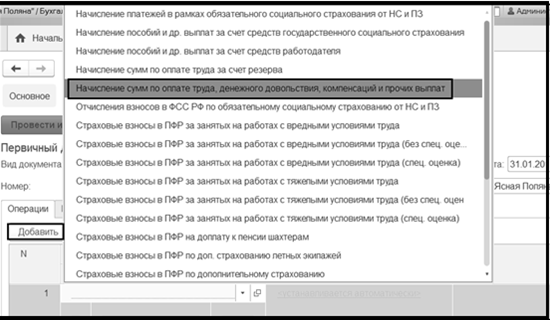

Далее заполняем реквизиты табличной части на закладке Операции по кнопке Добавить. Прежде всего выбирается вид операции:

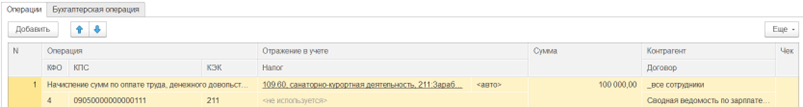

1) Вид операции – Начисление сумм по оплате труда, денежного довольствия, компенсаций и прочих выплат (выбор из списка).

КФО – 4, КЭК – 211 (Заработная плата).

КПС – код расхода бюджета – 09050000000000211.

Графа – Отражение в учете.

Счет расходов – 109.60, аналитика по счету:

Субконто1 – Санаторно-курортная деятельность (выбор из справочника Номенклатура).

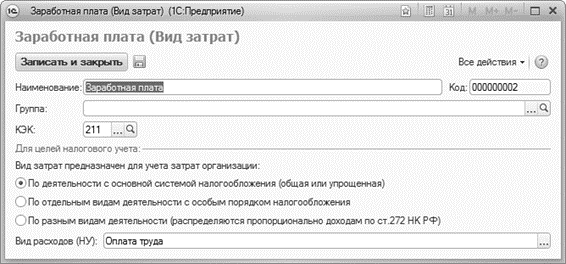

Субконто2 – Заработная плата (выбор из справочника Виды затрат).

Создание элемента справочника Виды затрат – Заработная плата

Сумма – 100 000 руб. (сумма начисленной зарплаты).

Контрагент и Договор – поля не обязательные для заполнения (заполняются, если начисление зарплаты осуществляется по договору подряда, возмездного оказания услуг, др.).

Можно заполнить - все_сотрудники (элемент справочника Контрагенты), Сводная ведомость по зарплате (элемент справочника Договоры).

Далее заполняем по кнопке Добавить вторую строку табличной части:

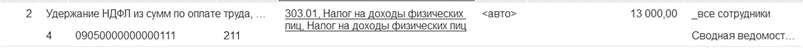

2) Вид операции – Удержание НДФЛ из сумм по оплате труда, денежного довольствия, компенсаций и прочих выплат (выбор из списка).

КФО – 4, КЭК – 211 (Заработная плата).

КПС – код расхода бюджета – 09050000000000211

Графа – Отражение в учете.

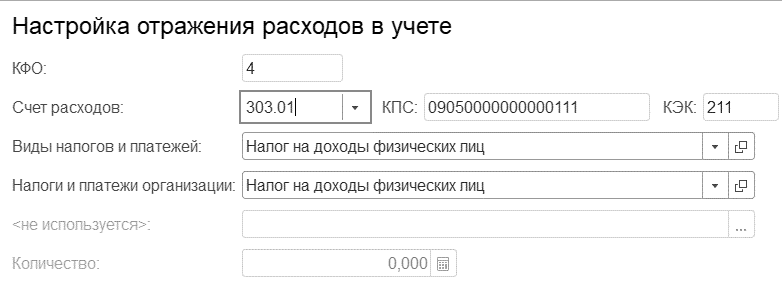

Счет расходов – 303.01, аналитика по счету:

Субконто1 – Налог на доходы физ. лиц (выбор из справочника Виды налогов и платежей).

Субконто2 – Налог на доходы физ. лиц (выбор из справочника Налоги и платежи организаций).

Далее указываем сумму проводки – 13000 руб. (сумма удержанного НДФЛ), значение реквизитов Контрагент и Договор.

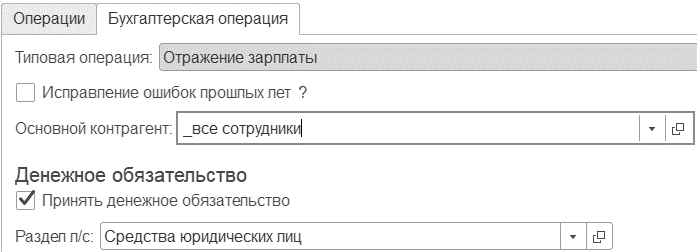

Закладка Бухгалтерская операция:

Здесь указана единственная для данного документа Типовая операция – Отражение зарплаты и Основной контрагент (по начислению зарплаты и удержанию НДФЛ) – все_сотрудники (элемент справочника Контрагенты).

Группа реквизитов Денежное обязательство (указываются реквизиты для формирования проводки по денежному обязательству):

Принять денежное обязательство – V

Отметим, что денежное обязательство по начислению заработной платы принимается каждый месяц.

Раздел л/с – Средства юридических лиц.

Далее по кнопке  Провести – проводим документ, по кнопке – видим проводки, сформированные при проведении данного документа:

Провести – проводим документ, по кнопке – видим проводки, сформированные при проведении данного документа:

5. Для перечисления в бюджет НДФЛ в сумме 13 000 руб. за Январь 2023г воспользуемся документом "Заявка на кассовый расход".

Отметим, что для отражения оплаты налогов с 1 января 2023 года в БГУ2 необходимо выполнить следующие шаги.

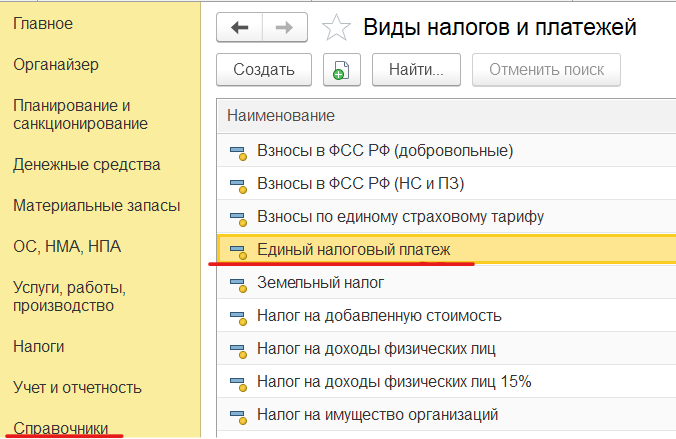

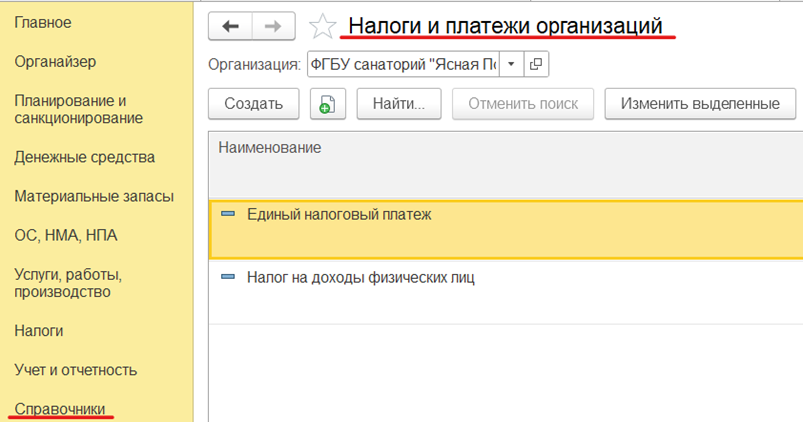

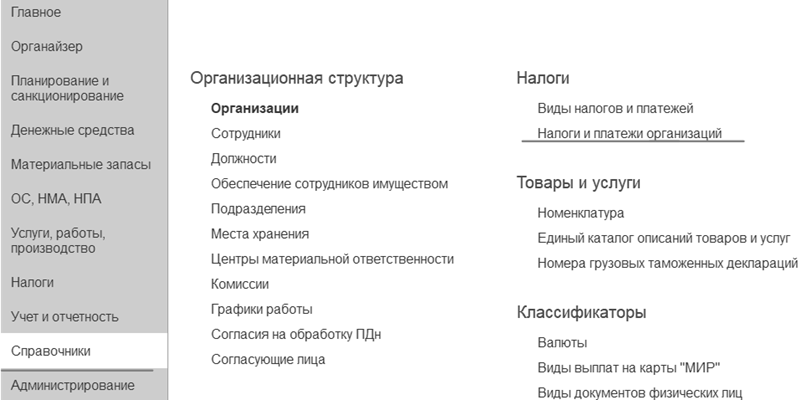

- Проверить наличие предопределенного элемента «Единый налоговый платеж» в справочнике Виды налогов и платежей.

- Создать контрагента «МИ ФНС РОССИИ ПО УПРАВЛЕНИЮ ДОЛГОМ» и счет получателя платежей.

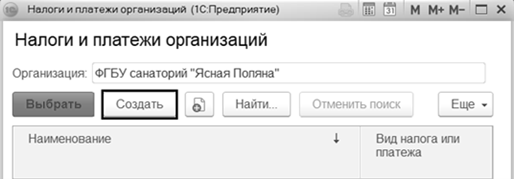

- Создать элементы справочника Налоги и платежи организаций: «Единый налоговый платеж».

- Отразить уплату налогов платежными документами Заявка на кассовый расход (Заявка на кассовый расход (сокращенная), Платежное поручение, Кассовое выбытие).

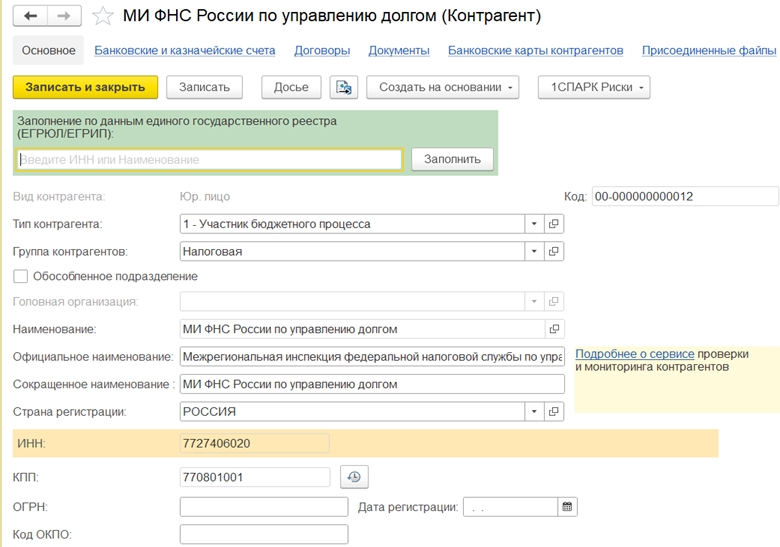

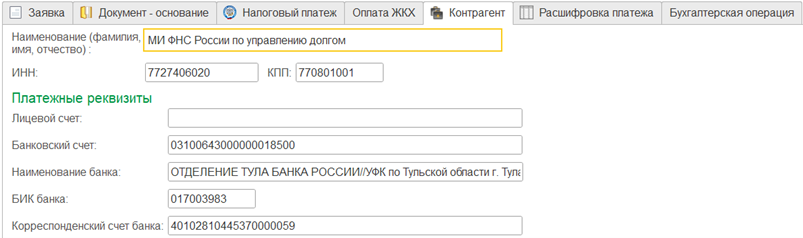

Создание контрагента МИ ФНС России по управлению долгом – получателя платежей и его счета

В справочнике Контрагенты необходимо создать контрагента - получателя платежей:

- в поле Вид контрагента выбрать «Юр. лицо»;

- Тип контрагента – «1 - Участник бюджетного процесса»;

- Наименование – «МИ ФНС России по управлению долгом»;

- Официальное наименование – «Межрегиональная инспекция федеральной налоговой службы по управлению долгом»;

- ИНН – «7727406020»;

- КПП – «770801001».

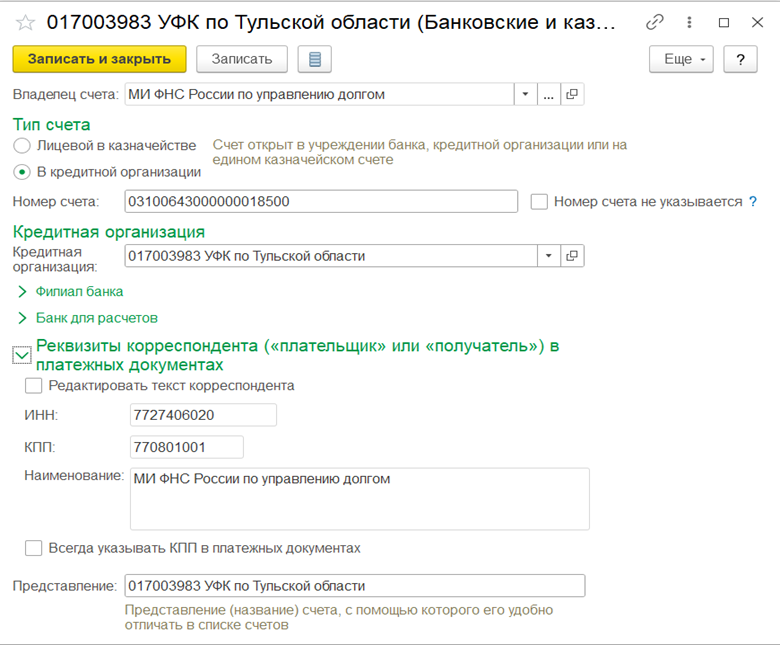

Формирование счета получателя платежей

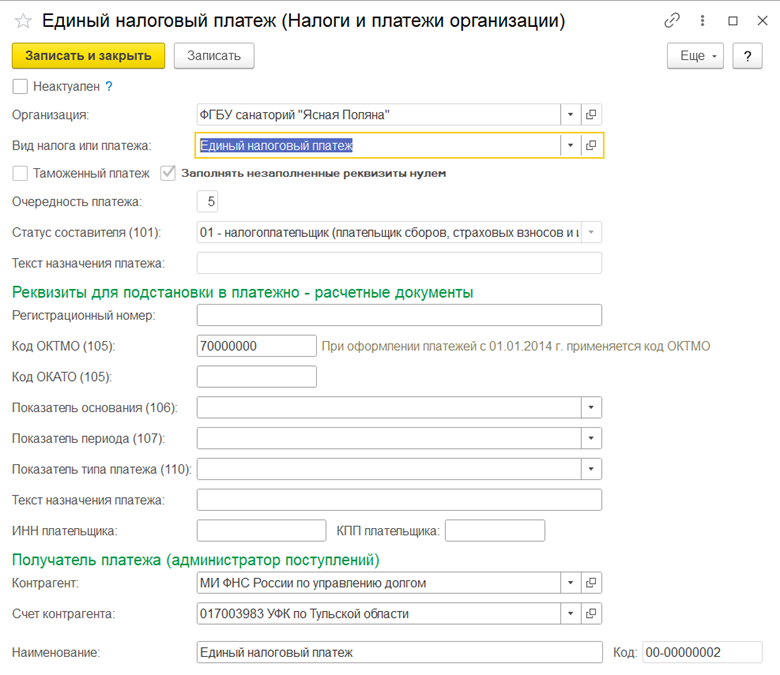

Создание элемента справочника «Налоги и платежи организаций» - Единый налоговый платеж

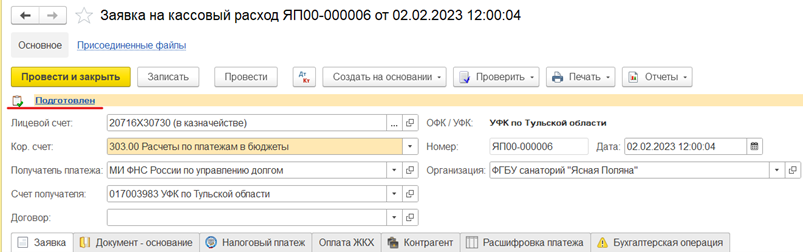

В связи с тем, что в предыдущем задании для перечисления средств мы формировали документ Платежное поручение, теперь воспользуемся документом Заявка на кассовый расход.

Введем новый документ "Заявка на кассовый расход" (панель разделов Денежные средства/ Расчетно-платежные документы).

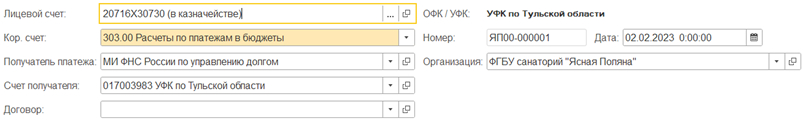

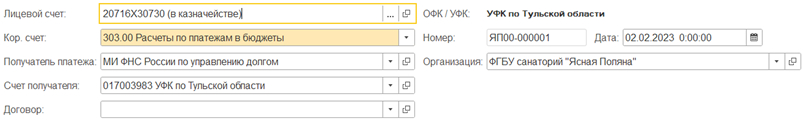

Заполняем реквизиты шапки документа:

Лицевой счет – из справочника "Лицевые счета" выбираем счет - Основной.

Дата документа – изменим дату на 02.02.2023.

Получатель платежа – из справочника "Контрагенты" выбираем получателя платежа налога – МИ ФНС России по управлению долгом.

Счет получателя – указываем счет получателя платежа выбором из справочника "Банковские и казначейские счета", т.е. указываем, по каким банковским реквизитам отправлять денежные средства. В окне выбора показываются только те расчетные счета, которые относятся к конкретному получателю.

Кор. счет – 303.00 Расчеты по платежам в бюджет (выбор из выпадающего списка).

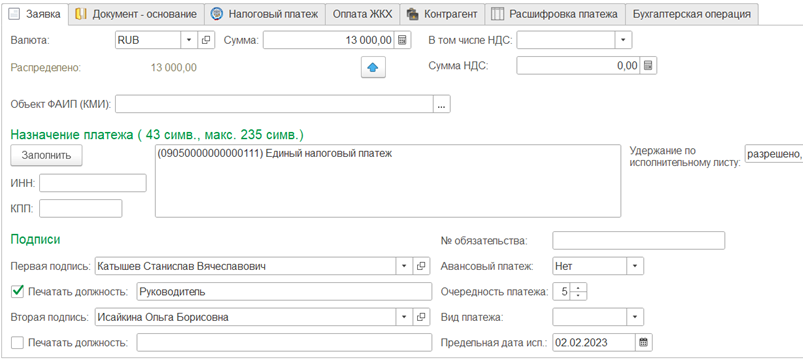

Закладка "Заявка"

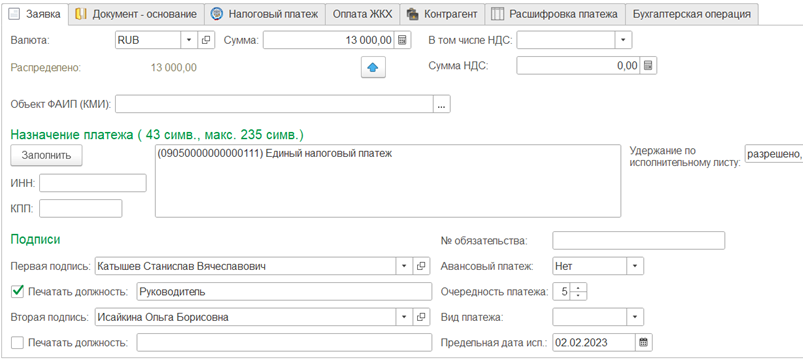

На закладке "Заявка" указываем сумму платежа – 13 000 руб.

Назначение платежа – строкой текста указываем назначение платежа - указываем в скобках КБК назначения платежа по уплате налога на имущество 09050000000000111 и текст «Единый налоговый платеж»: (09050000000000111) Единый налоговый платеж.

Остальные реквизиты на закладке оставляем заполненными по умолчанию.

Сведения, указанные на закладке, Заявка, будут отражены в 1 разделе печатной формы Заявки на кассовый расход.

Закладка "Документ-основание" – реквизиты автоматически заполняются значениями выбранного документа-основания:

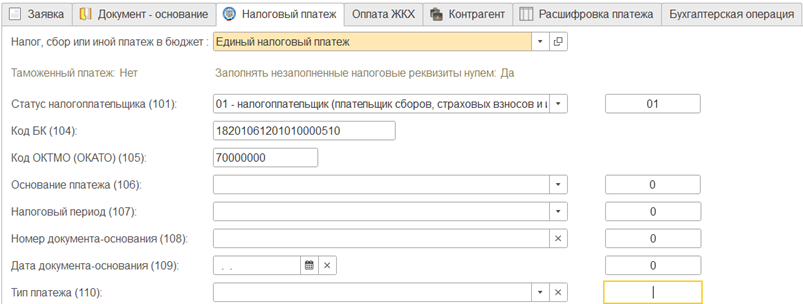

Закладка "Налоговый платеж"

В реквизите "Налог, сбор или иной платеж в бюджет" следует указать вид налога (обязательного платежа) из справочника "Налоги и платежи организации"(раздел Справочники) – Единый налоговый платеж.

Если нужного налога в справочнике нет, то по кнопке Создать переходим в форму создания вида налога, где заполняем необходимые реквизиты.

"Налоги и платежи организации" выбираем введенный вид налога – "Единый налоговый платеж" и возвращаемся в документ "Заявка на кассовый расход". При этом все реквизиты на закладке "Налоговый платеж" заполнятся автоматически.

Сведения, указанные на закладке Налоговый платеж, будут отражены в 4 разделе печатной формы Заявки на кассовый расход.

На закладке "Контрагент" реквизиты заполняются автоматически данными введенного получателя платежа.

Сведения, указанные на закладках Документ – основание и Контрагент, будут отражены во 2 и 3 разделах печатной формы Заявки на кассовый расход.

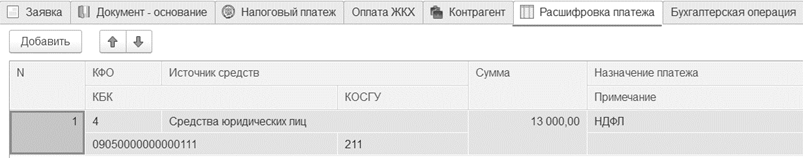

На закладке "Расшифровка" в табличной части вводим новую строку, в которой указываем:

КФО - 4.

Раздел лицевого счета – выбираем из одноименного справочника раздел "Средства юридических лиц".

КБК – классификационный признак счета, за счет которого производится оплата – код расхода бюджета 09050000000000111.

КОСГУ – код экономической классификации 211 "Заработная плата".

Сумма - сумму оплаты 13 000 руб.

Назначение платежа – НДФЛ

- указывается назначение платежа по соответствующему коду бюджетной классификации в соответствии с документом-основанием, подтверждающим возникновение денежного обязательства. Реквизит Назначение платежа заполняется, если назначение платежа меняется в зависимости от кода бюджетной классификации или сумм, указанных в Заявке.

Сведения, указанные на данной закладке, будут отражены в разделе 5 печатной формы Заявки на кассовый расход.

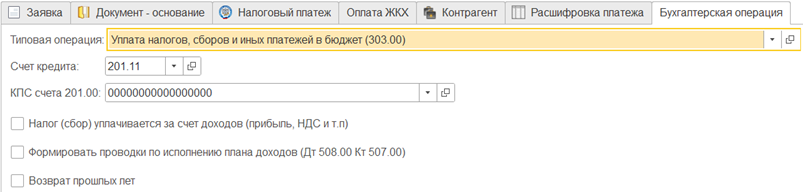

На закладке "Бухгалтерская операция" выбираем типовую операцию Уплата налогов, сборов и иных платежей в бюджет (303.00).

Счет кредита 201.11 – Денежные средства учреждения на лицевых счетах в органе казначейства.

КПС – можно не указывать, если рабочий счет 201.11 есть в рабочем плане счетов организации.

Сохраняем документ при помощи кнопки "Записать".

Далее перейдем к Статусу исполнения документа. Изменим статус исполнения документа на Подготовлен.

Остальные реквизиты на данном этапе не заполняем.

Вернемся к форме документа Заявка на кассовый расход и при помощи кнопки "Записать" сохраним документ.

При помощи кнопки "Печать" сформируем печатную форму Заявки на кассовый расход (ф. 0531801) для представления в орган Казначейства.

Задание выполнено.

_______________________________________________________________________________________

Провести – проводим документ, по кнопке – видим проводки, сформированные при проведении данного документа:

Провести – проводим документ, по кнопке – видим проводки, сформированные при проведении данного документа:

Ваше приложение готовится к использованию. Пожалуйста, подождите.

Ваше приложение готовится к использованию. Пожалуйста, подождите.