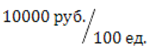

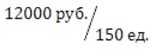

По средней стоимости: при списании материалов (товаров, полуфабрикатов и т.д.) стоимость списанных запасов будет определяться путем деления суммовых остатков на момент списания на количественные (так называемая скользящая средняя то есть средняя, действующая на конкретный момент времени). В конце месяца при закрытии месяца, стоимость списанных запасов будет пересчитана до средневзвешенной. То есть в конце месяца сумма списанных запасов может измениться следующим образом.

Рассчитается средневзвешенная цена – к остаткам каждой конкретной номенклатуры на начало месяца прибавятся все приходы и, исходя из этого, на конец месяца будет пересчитана средняя стоимость. Если в течение месяца списание запасов происходило по цене, отличной от средневзвешенной, то будут созданы корректирующие проводки, которые доведут общую себестоимость списания до средневзвешенной.

Пример.

Следовательно, первое списание прошло по завышенной цене, а второе – по заниженной, поэтому в конце месяца первое списание необходимо уменьшить на сумму отклонения, а второе – увеличить.

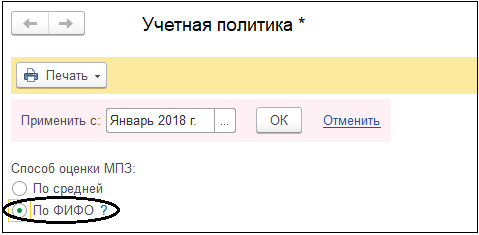

По ФИФО: при списании материалов (товаров, полуфабрикатов и пр.) стоимость списанных запасов будет определяться в соответствии с ценой приобретения конкретной партии, например:

50 ед. списано по 100руб./ед. из партии №1,

остальные 70 ед. списано по 70 руб./ед. из партии №2;

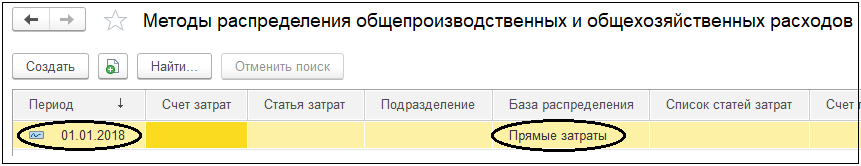

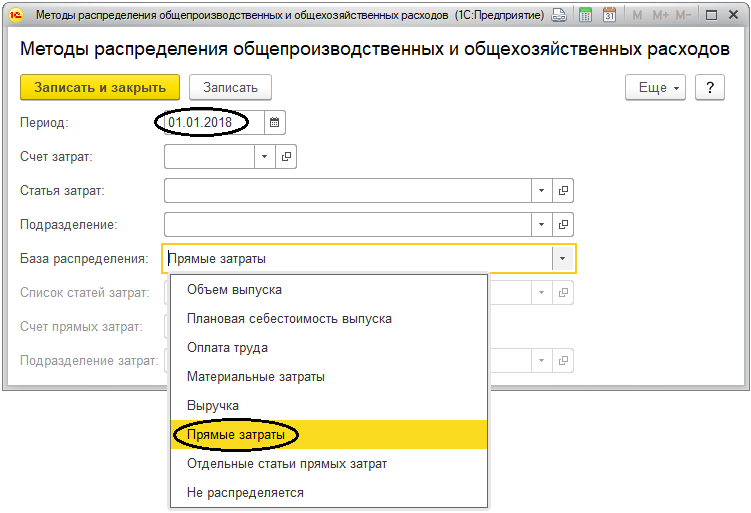

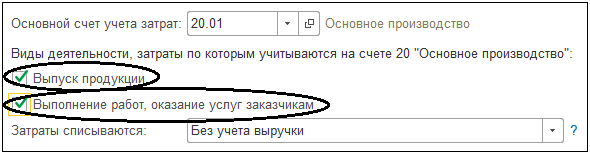

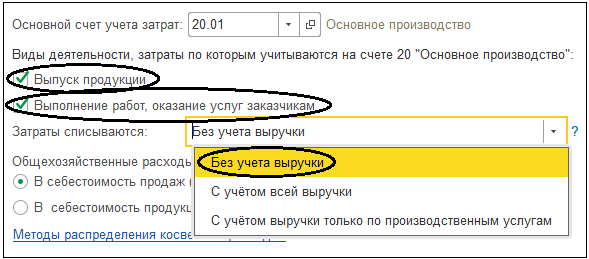

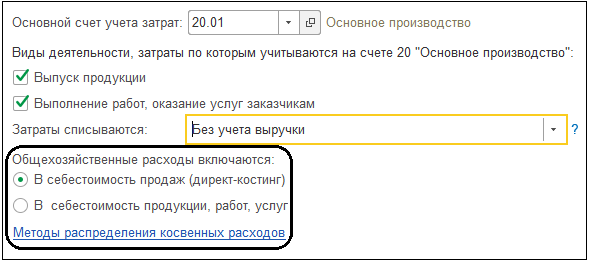

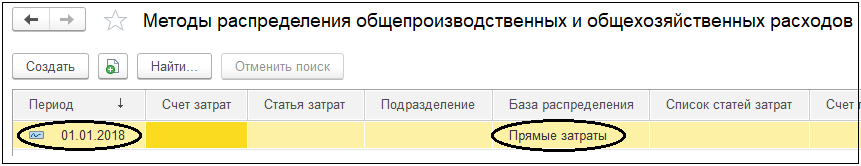

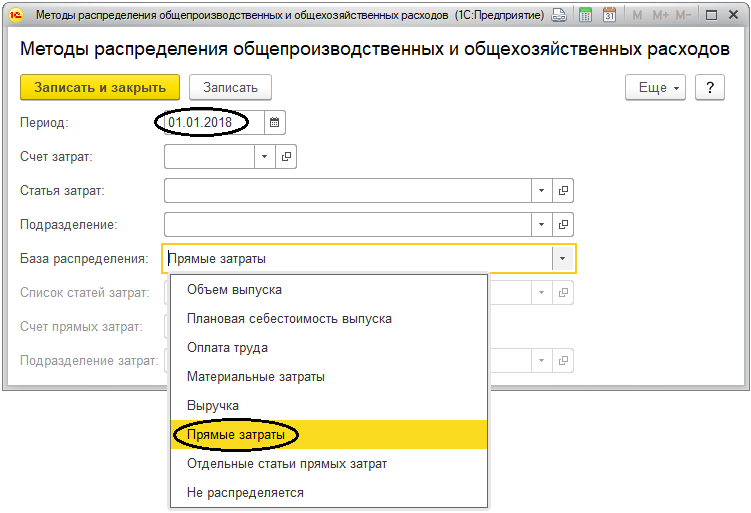

Если общехозяйственные расходы включаются в себестоимость выпущенной продукции и/или организация использует счет № 25 "Общепроизводственные расходы", то нужно настроить регистр сведений "

Методы распределения косвенных расходов", который открывается по одноименной гиперссылке. Если в этом регистре не видна колонка

Подразделение, то скорее всего не включен учет затрат по каждому подразделению при настройке плана счетов в параметрах учета.

Пример настройки данного регистра показан на рисунке ниже.

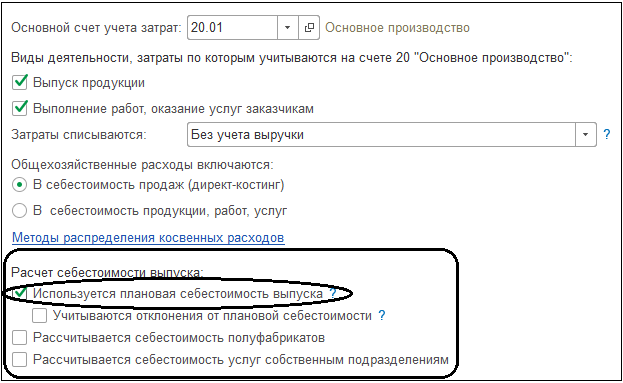

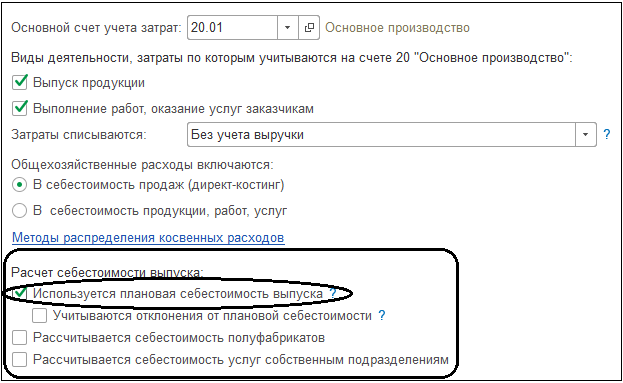

Далее можно настроить порядок расчета себестоимости выпуска, например, для сложного (многопередельного) производства продукции.

В этой группе настроек первый флажок

Использование плановой себестоимости выпуска позволяет включить расчет себестоимости с использованием плановых цен (работает только вместе с настройкой параметров учета

Тип плановых цен). С 2018 года новые пользователи получили возможность отключать использование плановой себестоимости по желанию и включать ее с начала следующего периода.

Если в "бумажной" учетной политике организации прописано применение счета № 40 "Выпуск продукции (работ, услуг)", который используется для учета отклонений фактической себестоимости от плановой, то нужно установить второй флажок Учитываются отклонения от плановой себестоимости. В этом случае выпуск продукции будет отражаться по плановой себестоимости документом "Отчет производства за смену", бухгалтерской записью:

Дебет счета № 43 "Готовая продукция";

Кредит счета № 40 "Выпуск продукции (работ, услуг)".

В конце месяца фактическая производственная себестоимость продукции будет списываться бухгалтерской проводкой:

Дебет счета № 40 "Выпуск продукции (работ, услуг)";

Кредит счета № 20 "Основное производство".

Далее, сопоставлением дебетовых и кредитовых оборотов по счету № 40 "Выпуск продукции (работ, услуг)" на конец месяца определяется отклонение фактической себестоимости продукции от плановой и списывается проводкой:

Дебет счета № 90 "Продажи";

Кредит счета № 40 "Выпуск продукции (работ, услуг)".

При этом положительное отклонение фактической себестоимости продукции от плановой списывается дополнительной проводкой, а отрицательное - способом "красное сторно". В результате счет № 40 "Выпуск продукции" ежемесячно закрывается.

Если не устанавливать флажок Учитываются отклонения от плановой себестоимости, то соответственно, счет № 40 "Выпуск продукции (работ, услуг)" не будет использоваться, и готовая продукция будет учитываться на счете № 43 "Готовая продукция" по фактической производственной себестоимости. Однако до завершения месяца определить фактическую себестоимость невозможно, так как заранее нельзя рассчитать затраты на зарплату, амортизацию, косвенные расходы. В этом случае готовая продукция будет учитываться по плановой себестоимости, а в конце месяца будет рассчитываться фактическая себестоимость каждого выпуска готовой продукции.

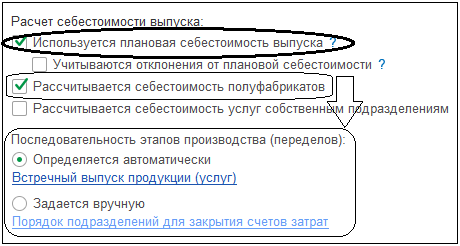

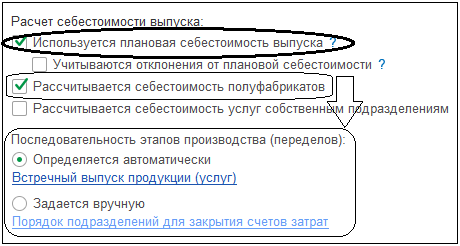

Если организация выпускает полуфабрикаты, которые передаются дальше в производство, то нужно установить третий флажок

Рассчитывается себестоимость полуфабрикатов.

Если подразделения основного или вспомогательного производства оказывают услуги другим подразделениям организации, то нужно установить четвертый флажок

Рассчитывается себестоимость услуг собственным подразделениям.

При установке хотя бы одного из двух последних флажков в учетной политике появляется дополнительная настройка Последовательность этапов производства (переделов). Эта последовательность

При установке хотя бы одного из двух последних флажков в учетной политике появляется дополнительная настройка Последовательность этапов производства (переделов). Эта последовательность в программе может определяться автоматически при закрытии месяца (при выполнении регламентной операции по данным о фактическом выпуске и потреблении полуфабрикатов, оказания услуг). Либо может задаваться вручную при формировании документа "Порядок подразделений для закрытия счетов затрат".

Флажок

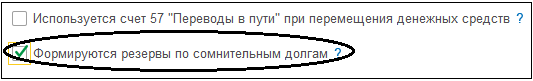

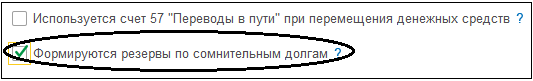

Используется счет 57 "Переводы в пути" при перемещении денежных средств устанавливается, если в "бумажной" учетной политике прописано использование счета № 57 в бухгалтерском учете. Обычно это происходит, если в организации списание и зачисление денежных средств разнесены во времени, например, при инкассации.

Флажок

Формируются резервы по сомнительным долгам устанавливается, если нужно автоматически формировать такие резервы в бухгалтерском учете. Если срок возникновения задолженности превышает 45 календарных дней, то автоматически начисляемый резерв составит 50 % от суммы остатков по счетам № 62 "Расчеты с покупателями и заказчиками" и № 76.06 "Расчеты с прочими покупателями и заказчиками". Если срок превышает 90 дней, то резерв будет начислен в размере 100 %. Таким образом, ежемесячно при закрытии месяца в автоматическом режиме будут начисляться суммы резервов по сомнительным долгам в зависимости от сумм задолженностей. Также резервы по сомнительным долгам при необходимости можно считать вручную и отражать в бухгалтерском учете с помощью ручных операций.

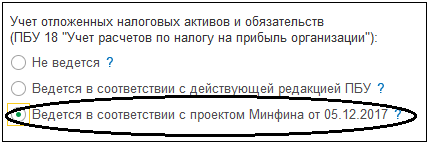

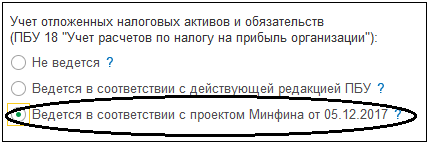

Следующая настройка позволяет выбрать порядок ведения налогового учета. Для учебной задачи оптимальным будет вариант

Ведется в соответствии с проектом Минфина от 05.12.2017. Он вступит в силу с 2019 года, а действующая в этом году редакция утратит свою силу.

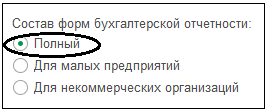

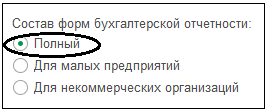

Последняя настройка определяет состав форм бухгалтерской отчетности, для решения учебной задачи подойдет

Полный.

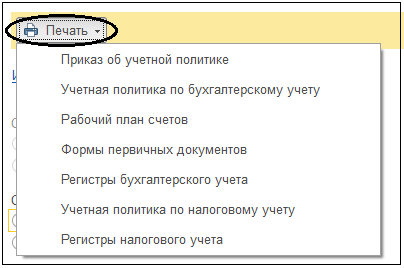

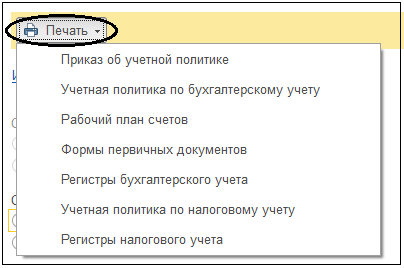

После сохранения настроек учетной политики нажатием

/ОК/ в верхней части окна, появляется еще одна возможность программы. При нажатии кнопки /Печать/ открыватся список необходимых для организации документов, которые можно распечатать.

Для определения состава форм бухгалтерской отчетности при решении учебной задачи можно перейти по гиперссылке

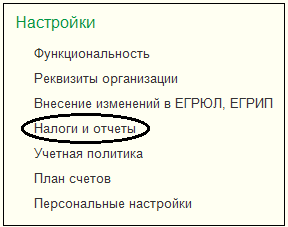

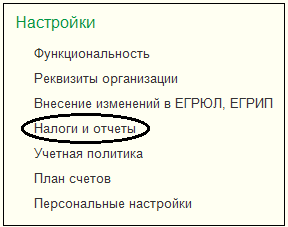

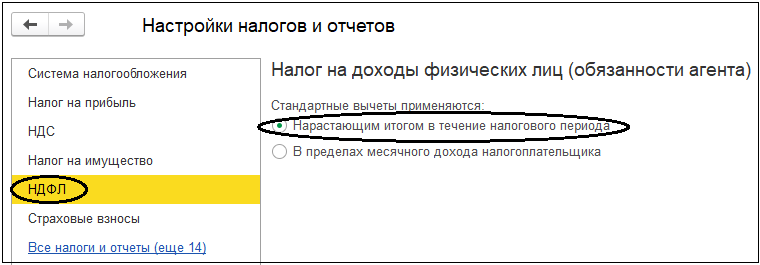

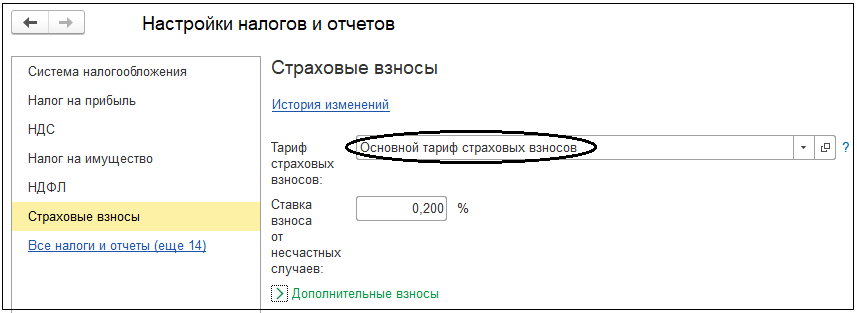

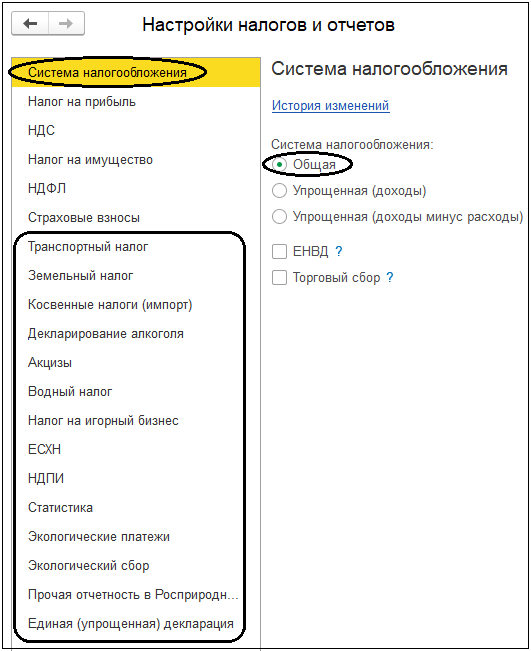

Настройка налогов и отчетов или выбрать на панели разделов

Главное → далее на панели навигации

Настройки → Налоги и отчеты.

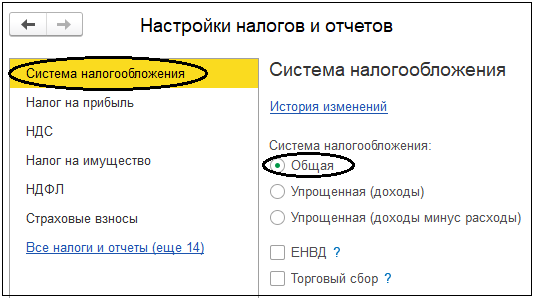

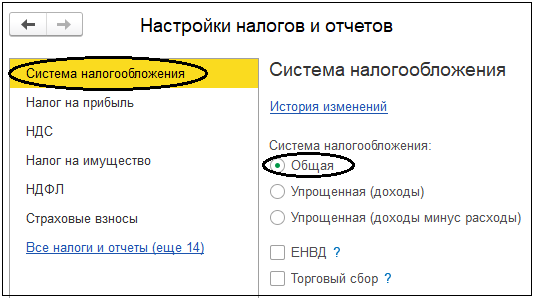

На первой закладке

Система налогообложения определяются ключевые настройки для ведения учета. При выборе общей системы налогообложения возникает налог на прибыль (20%); при выборе упрощенной – единый налог при УСН (6% или 15%); а дополнительно к этим основным могут применяться как ЕНВД, так и торговый сбор.

В программе при УСН налоговый учет не заменяет бухгалтерский, а ведется параллельно. Такой подход позволяет строить свернутую отчетность по всем нашим организациям, как на общей системе налогообложения, так и на УСН. И помогает организовать в случае необходимости "безболезненный" переход с УСН на общую систему налогообложения.

Флажок

ЕНВД определяет возможность ведения деятельности, облагаемой единым налогом на вмененный доход, как при общей, так и при упрощенной системе налогообложения.

Флажок

Торговый сбор устанавливается, если организация должна его уплачивать при ведении торговой деятельности в г. Москве.

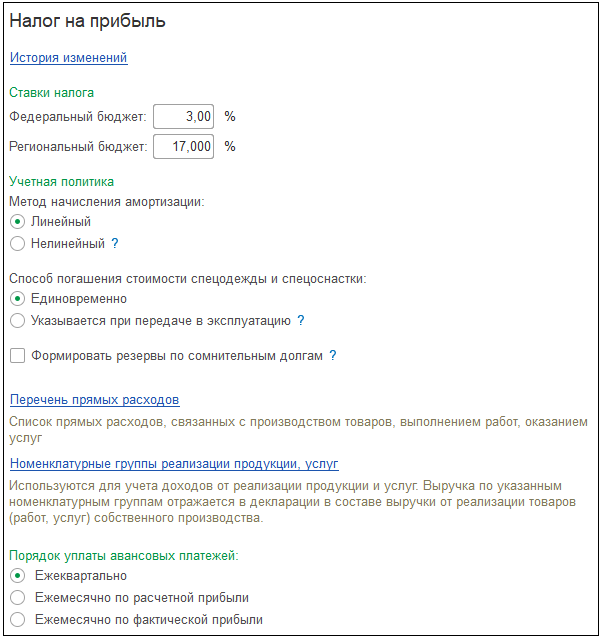

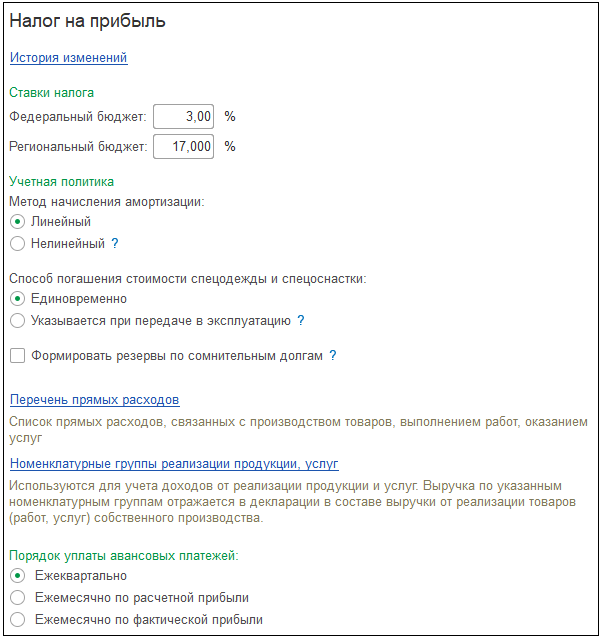

Следующая закладка

Налог на прибыль нужна для настройки налогового учета в программе. Верхняя часть закладки определяет возможность применения разных ставок налога на прибыль для обособленных подразделений, которые имеют право уменьшать ставку налога на прибыль в региональный бюджет (по умолчанию применяется единая ставка налога на прибыль для всех организаций, по которым ведется учет в информационной базе).

Также здесь можно установить метод начисления амортизации в налоговом учете, способ погашения стоимости спецодежды и спецоснастки и необходимость формирования резервов по сомнительным долгам в налоговом учете

Гиперссылка

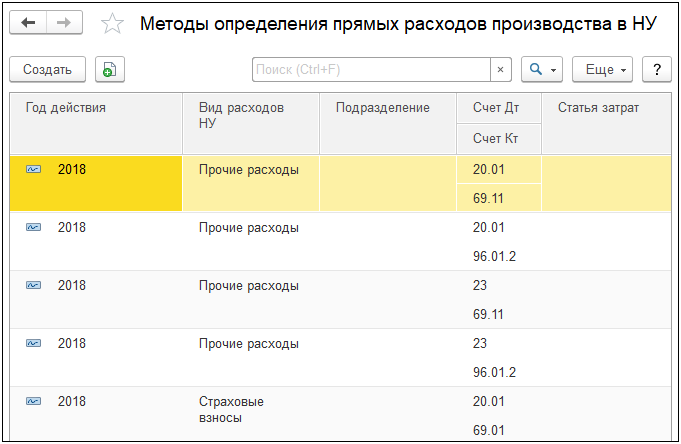

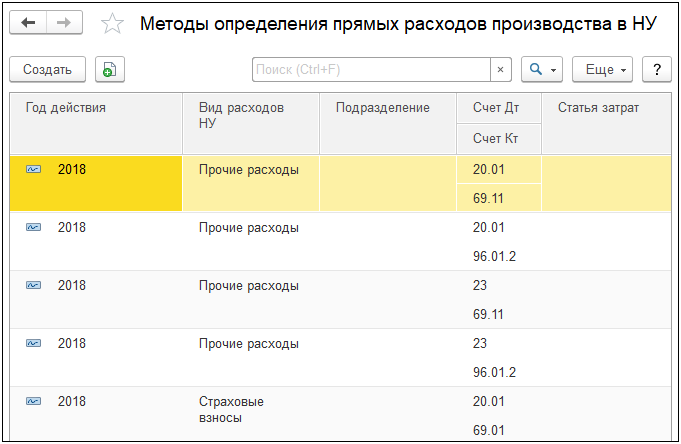

Перечень прямых расходов определяет некоторые особенности расчета налога на прибыль. В соответствии со статьей 318 НК РФ "Порядок определения суммы расходов на производство и реализацию", все расходы на производство и реализацию в течение отчетного (налогового) периода подразделяются на прямые и косвенные. В частности, к прямым расходам относятся материальные расходы, расходы на оплату труда и налоги с ФОТ, расходы на амортизацию и прочие расходы.

Все остальные расходы относятся к косвенным. В чем их отличие, и зачем что-то настраивать? Дело в том, что прямые расходы относятся на расходы текущего отчетного (налогового) периода по мере реализации продукции (работ, услуг), в стоимости которых они учтены. То есть это те затраты, которые включаются в состав фактической производственной себестоимости.

Косвенные расходы в полном объеме относится к расходам текущего отчетного (налогового) периода. То есть независимо от того, продана изготовленная продукция или нет, косвенные расходы в конце месяца включаются в состав расходов. Какие именно статьи считать прямыми, а какие косвенными, задает список

Перечень прямых расходов.

Список содержит несколько полей, обязательных для заполнения – год действия, вид расходов НУ (из справочника "Статьи затрат"), а также организация (поле появляется при включении многофирменного учета на закладке

Организация в функциональности).

Методы определения прямых расходов в налоговом учете необходимо задавать ежегодно, поскольку список действует только в текущем году.

На закладке

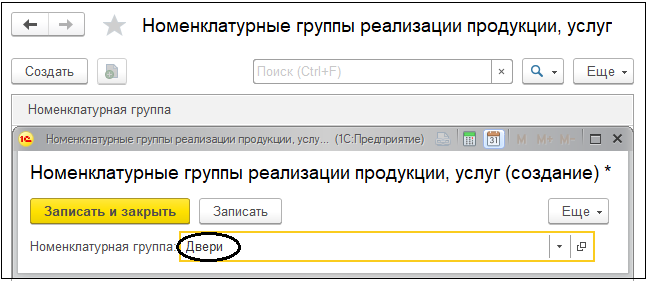

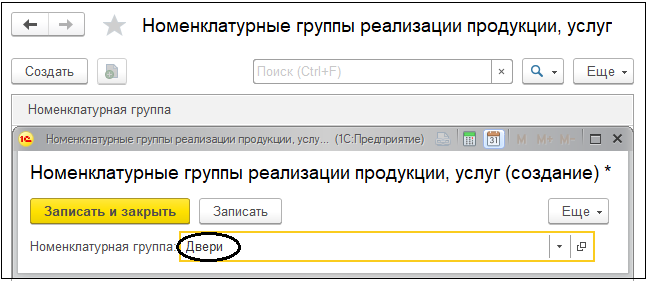

Налог на прибыль также вводятся номенклатурные группы реализации продукции и услуг, выручка по которым отражается в декларации по налогу на прибыль в строке "Выручка от реализации товаров (работ, услуг) собственного производства" (Приложение 1 к Листу 02 строка 011). Рассмотрим порядок ввода новой номенклатурной группы готовой продукции

Двери, необходимой для решения учебной задачи. Нажимаем на гиперссылку

Номенклатурные группы реализации продукции, услуг, далее в левом верхнем углу нажимаем

/Создать/.

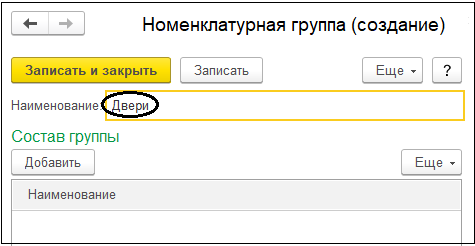

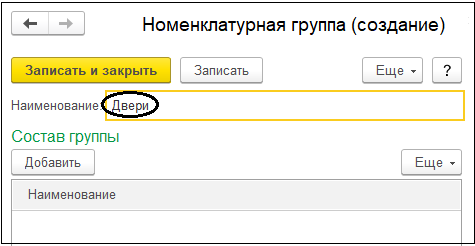

В строке

Номенклатурная группа введите слово Двери. Под строкой откроется окно с информацией о том, что такого нет в списке. Список "Номенклатурные группы реализации продукции, услуг" устроен таким образом, что за этой строкой "скрывается" справочник номенклатурных групп, в который нужно ввести наименование, а уже потом выбрать его из этого справочника в список (аналогично вводились ответственные лица при заполнении справочника

Организации).

Выбираем гиперссылку

Создать или щелкаем кнопке с зеленым плюсом. Открывается новая запись справочника номенклатурных групп с наименованием

Двери. В состав группы не нужно ничего добавлять, в дальнейшем программа определит его сама.

Подтвердите наименование

Двери нажатием

/Записать и закрыть/ в левом верхнем углу. Оно автоматически "перейдет" в окно номенклатурной группы, которое нужно подтвердить нажатием

/Записать и закрыть/.

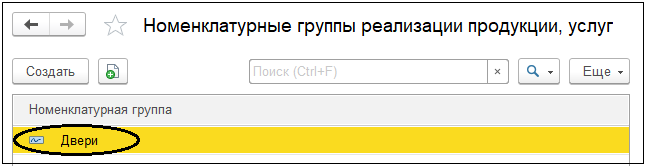

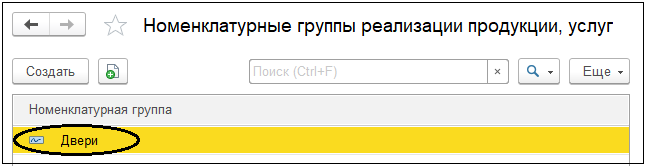

В списке "Номенклатурные группы реализации продукции, услуг" появится первая запись. По аналогии можно добавить и другие.

Эта запись также попадет в справочник

Номенклатурные группы (панель разделов

Справочники → панель навигации

Доходы и расходы→ Номенклатурные группы).

Последняя возможность закладки

Налог на прибыль – здесь можно установить порядок уплаты авансовых платежей по налогу на прибыль.

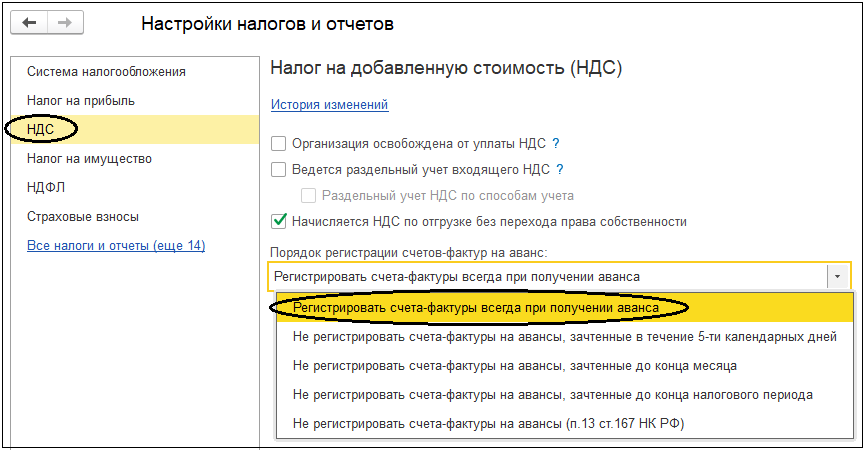

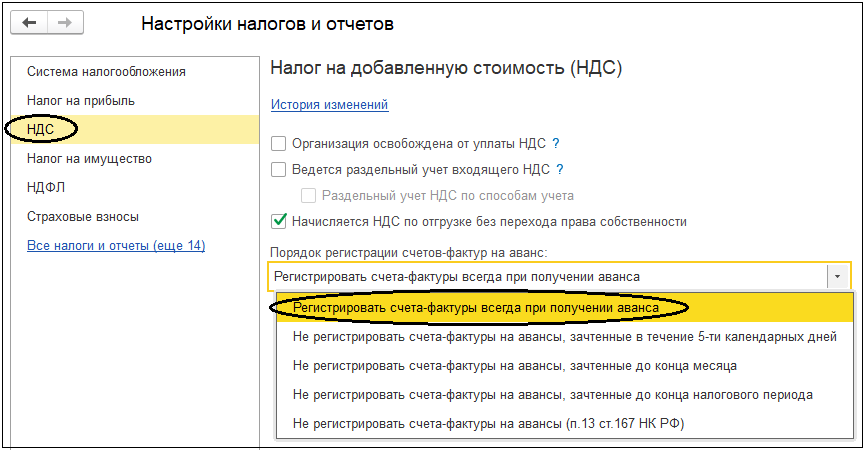

Следующая закладка

НДС также содержит несколько настроек:

Первый флажок

Организация освобождена от уплаты НДС может применяться организациями, если выручка без НДС за последние 3 месяца не превысила 2 млн руб, в соответствии со статьей. 145 НК РФ. Или статьей 145.1 НК РФ, для организации со статусом участника проекта по осуществлению исследований, разработок и коммерциализации их результатов "Сколково".

Второй флажок

Ведется раздельный учет входящего НДС может применяться организациями, реализующими товары и услуги без НДС или по ставке 0 % – ведь в этом случае необходимо вести раздельный учет для целей НДС. При наличии таких операций, чаще всего экспортных, суммы ранее принятого НДС к вычету необходимо восстановить, а для этого необходимо точно знать, какую именно сумму НДС нужно восстанавливать. Это приводит к ведению дополнительного партионного учета для подсистемы НДС. Второй флажок можно установить только вместе с первым.

Если в программе нужно начислять НДС по отгрузке без перехода права собственности, то устанавливается третий флажок. При этом в настройке функциональности на закладке

Торговля также должен стоять флажок

Отгрузка без перехода права собственности. Только в этом случае в документе "Реализация (акты, накладные)" появится вид операции "Отгрузка без перехода права собственности". НДС по отгрузке без перехода права собственности начисляется с 2006 года.

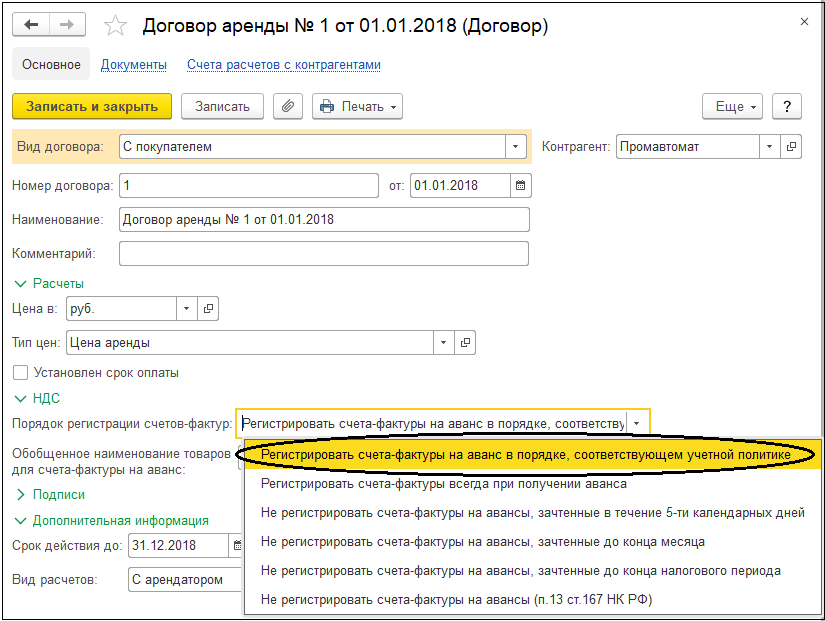

Настройка

Порядок регистрации счетов фактур на аванс позволяет пользователю выбрать нужный способ регистрации. В пункте 1 статьи 154 НК РФ указано "При получении налогоплательщиком оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) налоговая база определяется исходя из суммы полученной оплаты с учетом налога". Таким образом "считается", что если получен аванс за "что-то", то это сродни тому, что это "что-то" продано. Следовательно, необходимо удержать НДС с полученной суммы. Пользователь может выбрать один из вариантов формирования счетов-фактур на аванс:

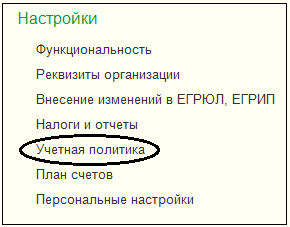

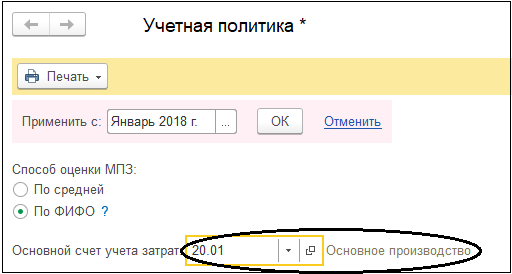

Учетная политика как настройка в программе "1С:Бухгалтерия 8" отличается от учетной политики как "бумажного" документа (распоряжения или приказа об учетной политике по бухгалтерскому учету, налоговому учету). Учетная политика в программе – это комплекс настроек, определяющих особенности "поведения" программы при отражении в учете фактов хозяйственной деятельности. Внесение изменений в настройку учетной политики в течение финансового года крайне нежелательно и требует группового перепроведения всех ранее сформированных документов.

Учетная политика как настройка в программе "1С:Бухгалтерия 8" отличается от учетной политики как "бумажного" документа (распоряжения или приказа об учетной политике по бухгалтерскому учету, налоговому учету). Учетная политика в программе – это комплекс настроек, определяющих особенности "поведения" программы при отражении в учете фактов хозяйственной деятельности. Внесение изменений в настройку учетной политики в течение финансового года крайне нежелательно и требует группового перепроведения всех ранее сформированных документов.

Всегда оцениваются по средней стоимости:

Всегда оцениваются по средней стоимости:

Методы определения прямых расходов в налоговом учете необходимо задавать ежегодно, поскольку список действует только в текущем году.

Методы определения прямых расходов в налоговом учете необходимо задавать ежегодно, поскольку список действует только в текущем году.

Ваше приложение готовится к использованию. Пожалуйста, подождите.

Ваше приложение готовится к использованию. Пожалуйста, подождите.