В прикладном решении реализован расчет имущественных налогов.

Налог на имущество – объектом налогообложения признается движимое и недвижимое имущество российских организаций, учитываемое на балансе в качестве основных средств. Количество отдельно предоставляемых деклараций определяется составом мест нахождения объектов основных средств.

С 1 января 2015 года не являются объектом налогообложения ОС, включенные в 1 или во 2 амортизационную группу в соответствии с Классификацией ОС, утв. Постановлением Правительства РФ от 01.01.2002 г. N 1. Напомним, что к 1 и 2 амортизационным группам относятся объекты ОС со сроком полезного использования соответственно от 1 до 2-х лет включительно и свыше 2-х, но не более 3-х лет. Таким образом, с 1 января 2015 года ОС, относящиеся к 3-10 амортизационным группам (в том числе движимое имущество), признаются объектом налогообложения.

Одновременно с 1 января 2015 года появилась новая налоговая льгота (п. 25 ст. 381 НК РФ). Под нее как раз попадает движимое имущество, принятое с 1 января 2013 года на учет в качестве ОС, за исключением движимого имущества, принятого на учет в результате: - реорганизации или ликвидации юридических лиц; - передачи, включая приобретение, имущества между взаимозависимыми лицами (п. 2 ст. 105.1 НК РФ).

Транспортный налог – налогообложение транспортных средств. Налог установлен налоговым кодексом и вводится в действие законами субъектов Федерации. Транспортный налог уплачивается на территории соответствующего субъекта Федерации.

Земельный налог – налог на владельцев земельных участков, зачисляемый в местный бюджет по месту нахождения объекта налогообложения.

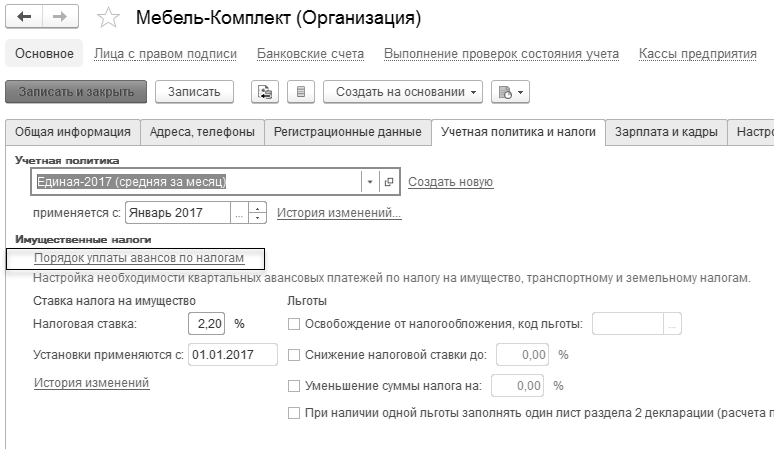

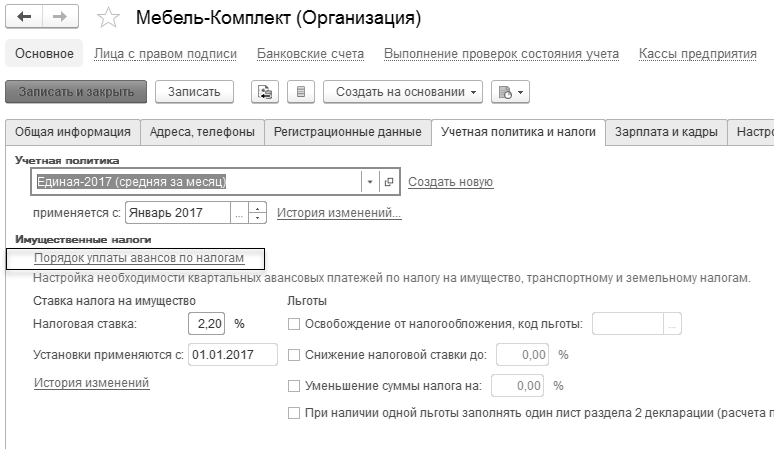

Для всех указанных налогов доступен выбор порядка уплаты авансовых платежей (гиперссылка Порядок уплаты авансам по налогам на закладке Учетная политика и налоги в карточке элементов списка Организации).

Настройка отражения расходов по имущественным налогам выполняется:

- при вводе начальных остатков основных средств – в параметрах объекта на закладке Отражение доходов и расходов в документах Ввод остатков внеоборотных активов;

- при принятии к учету основных средств – на закладке Отражение расходов документов Принятие к учету ОС;

- для операций перемещения основных средств – предусмотрена возможность оставить прежнее отражение расходов по налогам или указать новое в группе Имущественные налоги документов Перемещение ОС.

Перед расчетом налогов необходимо убедиться, что в информационной базе:

- введена информация о налогоплательщике и местах постановки на учет в качестве плательщика налога (закладка Общая информация в карточке элементов списка Организации);

- корректно отражены операции по принятию имущества к регламентированному учету, изменению его первоначальной стоимости, выбытию имущества;

- выполнены операции начисления амортизации за каждый месяц налогового периода;

- указаны сведения о ставках налога, льготах и особенностях налогообложения отдельного имущества.

Расчет имущественных налогов выполняется отдельными одноименными процедурами в рамках закрытия месяца Финансовый результат и контроллинг – Закрытие месяца – Закрытие месяца.

Результат расчета имущественных налогов подтверждается справками-расчетами Регламентированный учет – Бухгалтерский учет – Справки расчеты и используется при заполнении деклараций по налогам и авансам по налогам.

По результатам расчета имущественных налогов полученные значения отражаются как расходы в регистре Прочие расходы.

Ваше приложение готовится к использованию. Пожалуйста, подождите.

Ваше приложение готовится к использованию. Пожалуйста, подождите.