В состав прочих расходов включаются суточные по командировкам (включая зарубежные) по нормам, устанавливаемым организацией самостоятельно (пп. 12 п.1 статья 264 НК РФ). Если суточные выдаются сверх установленных норм, то суммы превышения в состав прочих расходов не включаются и налогооблагаемую прибыль не уменьшают. Работнику возмещается вся сумма расходов по найму жилого помещения, бронирование. Сюда не включаются услуги по обслуживанию работника в ресторане, баре, пользование оздоровительными объектами. Т.е., расходами на командировку не являются затраты на организацию развлечений и отдыха. Такие расходы не уменьшают налогооблагаемую прибыль организации.

Суммы НДС, уплаченные за наем жилого помещения (за исключением услуг баров, ресторанов, обслуживания в номерах, использования оздоровительных объектов), принимаются к вычету.

Практикум № 6.2.1.________________________________________________________________________

18.02.2022 года выдана Михеевой Н. Н. под отчет сумма 48 000 рублей на командировочные расходы. Сформируйте документ "Выдача наличных".

_______________________________________________________________________________________

С 2017 года дальние ж/д перевозки облагаются НДС по нулевой ставке. В билете может быть выделен налог только со стоимости сервисных услуг и белья. Как правило, это небольшая сумма 50-200 рублей. Если компания не готова спорить с инспекторами, она может не ставить НДС к вычету. Если компания готова к спору, сослаться можно на письмо Минфина от 10 июня 2016 г. № 03-03-06/1/34149. В нем чиновники говорят, что сервис входит в общую стоимость услуг по проезду.

Упражнение № 6.2.1.______________________________________________________________________

Михеева Н.Н. была отправлена в командировку на 3 дня с 20 по 22 февраля 2022 года в Санкт-Петербург.

25.02.2022 года Михеевой Н. Н. представлен авансовый отчет о произведенных затратах:

1) стоимость каждого билета на проезд в Санкт-Петербург туда и обратно 2 400 руб. (в том числе НДС 20% (400 руб.). АК "Россия" предъявила билеты № 32С от 20.02.2022 и № 33М от 22.02.2022 года. Счет затрат – 26, основное подразделение, командировочные расходы;

2) Оплата за билеты перевозчику АК "Россия" произведена 20.02.2022 года в сумме 4 800 руб. Михеевой Н.Н. через кассу аэропорта;

3) счет за обед в ресторане – 3 600 руб. (в том числе НДС 20% – 600 руб.). Гостиница "Россия" представила накладную № 3 и счет-фактуру № 3 от 21.02.2022 года. Счет 91.02, прочие внереализационные расходы, к НУ не принимаются;

4) счет на посещение сауны – 24 000 руб. (в том числе НДС 20% – 4 000 руб.). Гостиница "Россия" представила накладную № 4 и счет-фактуру № 4 от 21.02.2022 года. Счет 91.02, прочие внереализационные расходы, к НУ не принимаются;

5) билеты на концерт (посещала его с клиентом) – 4 720 руб. Номер и дату билета укажите самостоятельно. Счет 91.02, прочие внереализационные расходы, к НУ не принимаются.

Суточные расходы отражать не будем, хотя можно было бы часть суммы "взять" из счета за обед в ресторане.

Счет затрат для билетов – 26 "Общехозяйственные расходы". Счет затрат за обед в ресторане, сауну и концерт – 91.02 "Прочие расходы".

Цель – покупку билетов отразить документами "Поступление билетов", определить предельную величину командировочных расходов для целей налогового учета. Определить состав командировочных расходов, уменьшающих налогооблагаемую прибыль "ИНКОМ ПЛЮС".

В данном примере в целях налогообложения прибыли принимаются только расходы по проезду в Санкт-Петербург и обратно. Все остальные расходы не должны уменьшать налогооблагаемую базу за февраль.

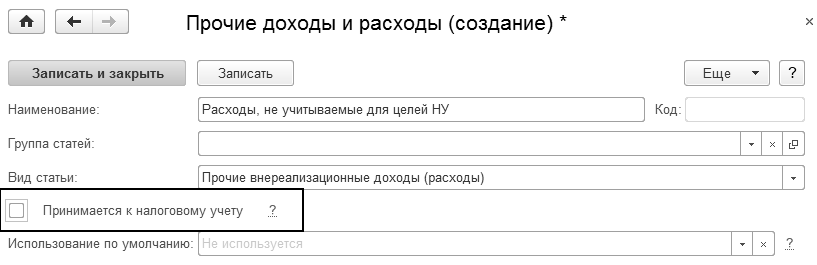

Расходы на ресторан, сауну и билеты на концерт не должны уменьшать базу по прибыли. Поэтому, такие расходы следует относить на счет 91.02, по аналитике "Расходы, не учитываемые для целей НУ" справочника "Прочие доходы и расходы" (рис. 6.2.1).

(меню "Панель разделов/Справочники/Панель навигации/

Доходы и расходы/Прочие доходы и расходы")

Рис. 6.2.1. Форма окна справочника "Прочие доходы и расходы"

(меню "Панель разделов/Банк и касса/Панель навигации/Касса/Авансовые отчеты")

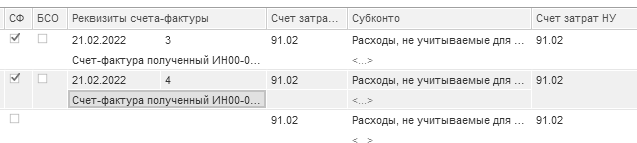

Табличную часть авансового отчета сверьте по рисункам 6.2.2 и 6.2.3.

Рис. 6.2.2. Форма окна документа "Авансовый отчет", начало закладки "Прочее"

Рис. 6.2.3. Форма окна документа "Авансовый отчет",

закладка "Прочее", заключительная часть таблицы

Билеты на проезд оформите документами "Поступление билетов". Заполнить в авансовом отчете закладку "Оплата" на сумму 4 800 руб. дата 20.02.2022 года.

Обратите внимание на заполнение последних граф табличной части! Затраты п. 1, 2 и п. 3 упражнения командировочными расходами не являются и налоговую базу по налогу на прибыль не уменьшают. Услуги ресторана, сауны и концерта были предоставлены гостиницей "Россия".

Проведите авансовый отчет. После проведения документа "Авансовый отчет" в программе регистрируются документы "Счет-фактура полученный".

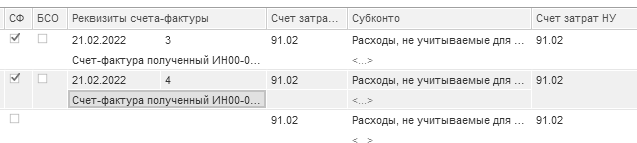

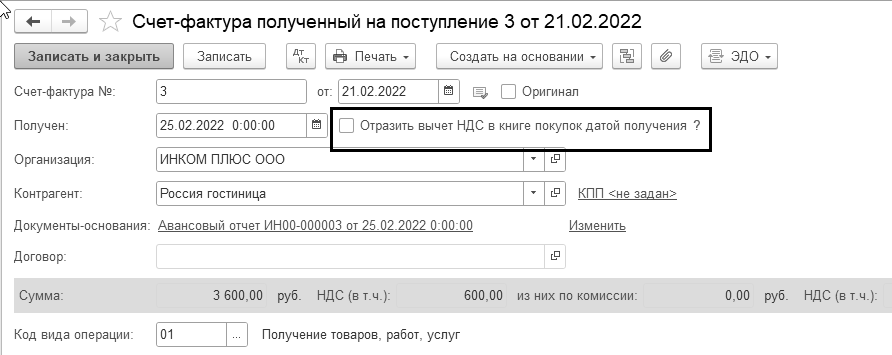

Счета-фактуры п. 1 и 2 упражнения не должны отражаться в книге покупок и налоговую базу по НДС не уменьшать. Поэтому, войдите в формы документов "Счет-фактура полученный" по операциям обед в ресторане, посещение сауны и снимите флаги "Отразить вычет НДС в книге покупок датой получения". Эти суммы не должны попасть в книгу покупок, т.к. указанные выше расходы экономически необоснованные (рис. 6.2.4).

Рис. 6.2.4. Форма окна документа "Счет-фактура полученный"

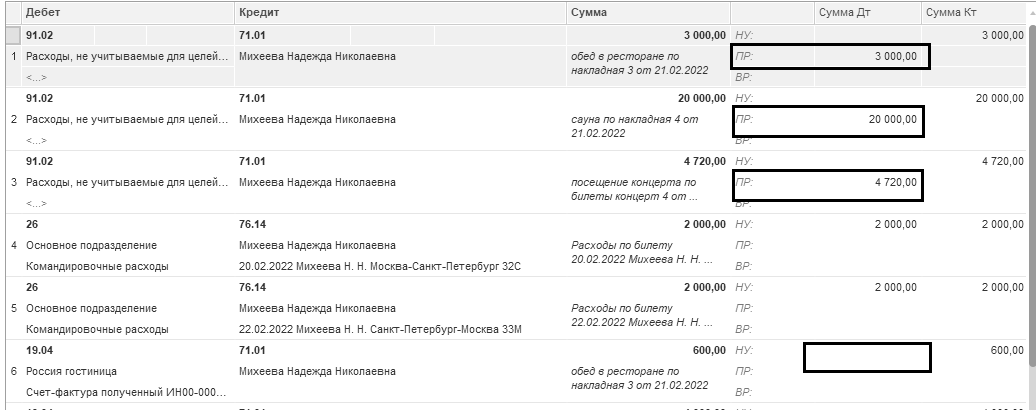

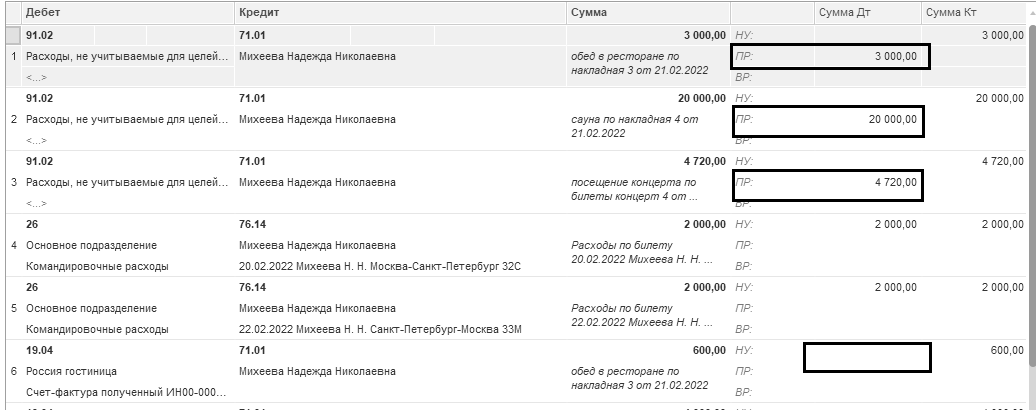

Просмотрите первую часть проводок документа "Авансовый отчет" (рис. 6.2.5).

Рис. 6.2.5. Фрагмент проведения документа "Авансовый отчет". Первая часть

Есть две проводки по погашению задолженности по счету 60.01 за билеты на самолет.

Три последних записи со счетом НЕ.03 показывают суммы, которые не будут уменьшать базу по налогу на прибыль. Суммы постоянных разниц можно увидеть на рисунке 6.2.6.

Сумма 27 720 руб. (3 000 + 20 000 + 4 720) определена как постоянная разница.

Рис. 6.2.6. Результат проведения документа "Авансовый отчет". Вторая часть

_______________________________________________________________________________________

Нюансы, на которые следуют обратить внимание при учете командировочных расходов в целях налогообложения прибыли, подробно описаны в информационной системе 1С:ИТС .

Ваше приложение готовится к использованию. Пожалуйста, подождите.

Ваше приложение готовится к использованию. Пожалуйста, подождите.