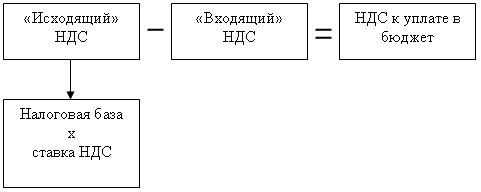

Учет налога на добавленную стоимость очень сложен. Упрощенно, схему расчета НДС можно представить в виде этапов (рис. 20.1):

- Начислить НДС на сумму выручки от продаж. В бухгалтерской среде такое начисление называют "Исходящий НДС". В бухгалтерском учете такая операция отражается по кредиту счета 68.02 в дебет счета 90.03;

- Определить НДС уплачиваемый поставщикам. В бухгалтерской среде такую операцию называют "Входящий НДС". В бухгалтерском учете формируются записи в дебет счета 19 с кредита 60;

- Определить разницу между "Исходящим НДС" и "Входящим НДС", которая покажет задолженность организации перед бюджетом.

Рис. 20.1. Схема расчета НДС

НДС платят в следующих случаях:

- При реализации товаров, работ, услуг;

- При передаче товаров для собственных нужд;

- При покупке импортных товаров, работ, услуг.

НДС рассчитывается ежеквартально.

Правила расчета НДС прописаны в постановлении Правительства РФ № 1137 от 26.12.2011 года "О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость" (с учетом дополнений и изменений).

Платить налог в бюджет следует равными долями не позднее 25-го числа каждого из трех месяцев, следующих за кварталом.

Декларацию по НДС следует предоставлять до 25-го числа месяца включительно, следующего за отчетным периодом.

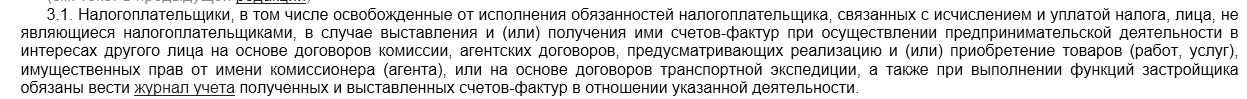

Журнал учета выставленных и полученных счетов-фактур остался обязательным для посреднических договоров, в том числе посредников, применяющих спецрежимы, на основании п. 3.1 ст. 169 НК РФ (рис. 20.2). Сдавать электронный журнал учета счетов-фактур в ФНС посредник должен не позднее 20-го числа месяца, следующего за отчетным кварталом.

Рис. 20.2. Выдержка из ст. 169 НК РФ

Для остальных организаций вести журнал учета счетов-фактур нет необходимости на основании п. 3 ст. 169 НК (рис. 20.3).

Рис. 20.3. Выдержка из ст. 169 НК РФ

В соответствии с законом № 134-ФЗ от 28.06.2014 года "О внесение изменений в отдельные законодательные акты Российской Федерации в части противодействия незаконным финансовым операциям" с 1 квартала 2015 года все налогоплательщики обязаны представлять декларации по НДС в электронном виде. В декларации включены сведения о счетах-фактурах из книг покупок, книг продаж, журналов счетов-фактур. Отчеты по контрагентам, у которых неверно указаны реквизиты, не принимаются в ФНС. Вопрос правильности учетных данных становится еще более важным. И в программе для этого существует несколько способов проверки.

Во-первых, в программе в справочнике "Контрагенты", осуществляется проверка контрагентов на правильность заполнения реквизитов (ИНН и прочих реквизитов). Кроме того, осуществляется проверка контрагентов в документах и отчетах программы.

Перечислим некоторые документы, в которых осуществляется проверка реквизитов контрагента:

- Поступление (акт, накладная);

- Реализация (акт, накладная);

- Оказание производственных услуг;

- Передача НМА;

- Передача ОС;

- Поступление на расчетный счет;

- Списание с расчетного счета;

- Счета-фактуры.

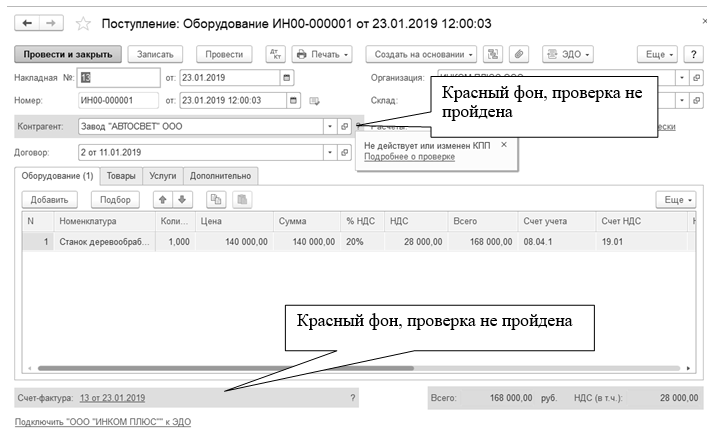

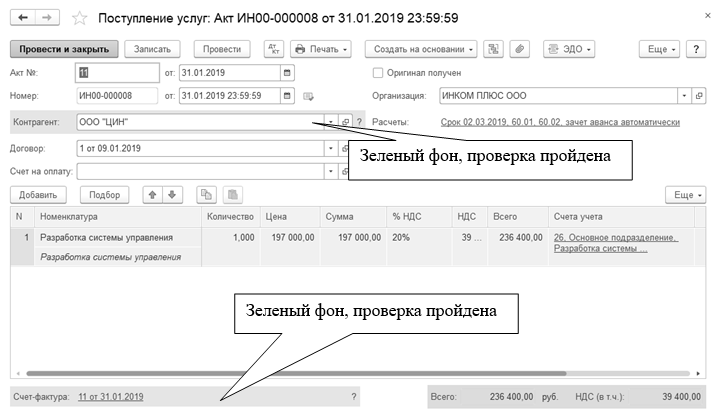

В зависимости от результатов проверки контрагент и счет-фактура в документах выделяются красным фоном, если проверка не пройдена (рис. 20.4), или зеленым фоном, если проверка пройдена (рис. 20.5).

Перечислим отчеты, в которых осуществляется проверка реквизитов контрагента:

- Книга покупок;

- Книга продаж;

- Журнал счетов-фактур.

В книге покупок, книге продаж, журнале учета счетов-фактур результат проверки отчета выводится на специальной панели.

Если в отчетах есть строки с документами от контрагентов, которые не были действующими на даты документов +-6 дней, то такие строки в отчете выделяются красным фоном, а в панели проверки появляется кнопка для отбора таких строк.

При работе в программе через интернет проверка на корректность заполнения реквизитов контрагентов включена всегда.

Во-вторых, если поставщик не зарегистрирован в установленном законом порядке в качестве юридического лица, либо ликвидирован, следовательно, не обладает гражданской правоспособностью и не может иметь гражданские права и нести обязанности, соответственно, не может заключать сделки. На этом основании налоговые органы могут сделать вывод о ничтожности таких сделок, как не соответствующих требованиям закона и не влекущих юридических последствий. Другая ситуация - поставщик, являющийся контрагентом покупателя, фактически не перечислил в бюджет уплаченную покупателем сумму НДС.

Рис. 20.4. Форма окна документа "Поступление (акт, накладная)"

Рис. 20.5. Форма окна документа "Поступление (акт, накладная)"

С помощью сервиса "1С:Контрагент" можно оценить риск ведения бизнеса с потенциальным поставщиком или покупателем.

По кнопке "

Досье" в карточке контрагента

(рисунок 1.11.3) вызывается специальная форма, в которой отображаются:

- сведения из ЕГРЮЛ контрагента;

- бухгалтерская отчетность контрагента из базы Росстата;

- сводные показатели из бухгалтерской отчетности контрагента (выручка от продаж, прибыль, денежные средства, основные средства, запасы, чистые активы и т.д.);

- финансовый анализ предприятия по данным бухгалтерской отчетности контрагента по четырем критериям:

- оценка риска банкротства;

- кредитоспособность;

- рентабельность активов;

- рентабельность продаж.

Перечень признаков, свойственных сделке с неблагоприятным налогоплательщиком, ФНС России приведен в пункте 12 Общедоступных критериев самостоятельной оценки рисков для налогоплательщиков, используемых налоговыми органами в процессе отбора объектов для проведения выездных налоговых проверок (Приложение № 2 к приказу ФНС России от 30.05.2007 № ММ-3-06/333@). Другие параметры неблагонадежности расписаны в письме Минфина России от 17.12.2014 № 03-02-07/1/65228:

- "массовый" учредитель, руководитель;

- отсутствие организации по адресу регистрации;

- отсутствие персонала, или работник один;

- отсутствие налоговой отчетности либо ее представление с минимальными показателями;

- отсутствие собственных либо арендованных основных средств и т.п.

В-третьих, Налоговые инспекторы отмечают, что основными ошибками при сдаче декларации НДС являются

- Несовпадение по дате и номеру счета-фактуры продавца, которые содержатся в разделе 9 его декларации с данными, отраженными в разделе 8 декларации покупателя

- Неверное указание покупателем в своей декларации КПП продавца.

С 2019 года базовая ставка НДС выросла до 20%, вместо 18%. Льготные ставки 10% по налогу сохранились (продовольственные, детские и другие товары из специальных перечней). По-прежнему действует ставка 0% (Федеральный закон от 03.08.2018 года № 303-ФЗ).

С 2019 года – новые правила возврата товаров. Поставщик выставляет покупателю корректировочный счет-фактуру. Покупатель на общей системе налогообложения при возврате товаров уже не будет выставлять поставщику счет-фактуру (письмо ФНС от 23.10.2018 № СД-4-3/20667).

С 2019 года компании получили возможность отказаться от льготы по гарантийному ремонту (бесплатному). В этом случае компания сможет заявить вычет входного НДС, например, со стоимости запасных частей, использованных для ремонта. И, в этом случае, не понадобиться вести раздельный учет НДС (подп. 37 п.3, п. 5 ст. 149 НК РФ).

С 01.01.2019 года продажа макулатуры облагается НДС. НДМ с реализации должен рассчитывать покупатель, как налоговый агент в таком же порядке, как при покупке металлолома (п. 8 ст. 161 НК РФ).

Российские компании и предприниматели, которые приобретают электронные услуги, теперь с 2019 года не являются налоговыми агентами. Налог с реализации должен уплатить иностранный продавец (п. 3 ст. 174 НК РФ).

Ваше приложение готовится к использованию. Пожалуйста, подождите.

Ваше приложение готовится к использованию. Пожалуйста, подождите.