ПБУ 18/02 "Учет расчетов по налогу на прибыль" утверждено приказом Минфина РФ от 19 ноября 2002 г. N 114н. В него внесены изменения, которые следует учитывать с 01.01.2020 года (приказ Минфина РФ от 20.11.2018 г. № 236н см. рисунок 21.1).

Рис. 21.1. Обращение к приказу

ПБУ 18/02 должны применять все фирмы, являющихся плательщиками налога на прибыль, за исключением банков, страховых и бюджетных организаций. Малые предприятия могут не использовать это положение в своей отчетности, в этом случае об этом следует указать в своей учетной политике.

Первой целью ПБУ 18/02 является определение взаимосвязи между бухгалтерской прибылью и налоговой базы по налогу на прибыль. Это позволит ответить на вопросы пользователей бухгалтерской отчетности о том, например, почему при наличии убытков в бухгалтерском учете, тем не менее, в отчетности отражено начисление налога на прибыль или, наоборот, при наличии прибыли в бухучете налог на прибыль отсутствует.

Другой целью ПБУ 18/02 является исчисление разницы между налогом на бухгалтерскую прибыль (убыток), признанным в бухгалтерском учете, от налога на налогооблагаемую прибыль, отраженного в налоговой декларации.

Сравнение величины бухгалтерской прибыли умноженной на ставку 20% с налогом на прибыль служит и цели раскрытия взаимосвязи между бухгалтерской прибылью и налоговой базой, а также позволяет объяснить зависимость между расходом по налогу на прибыль и бухгалтерской прибылью.

И, наконец, в бухгалтерском учете должна отражаться сумма налога на прибыль, подлежащая уплате в бюджет и суммы, которые могут оказать влияние на величину налога в последующих периодах.

ПБУ 18/02, пожалуй, одно из наиболее сложных положений по бухгалтерскому учету. В частности, сложность восприятия этого документа связана с введением целого ряда терминов, по действующей редакции:

- Постоянные разницы;

- Постоянное налоговое обязательство (активы);

- Отложенный налог на прибыль;

- Временные разницы:

- Вычитаемые временные разницы;

- Налогооблагаемые временные разницы;

- Налоговые активы;

- Налоговые обязательства;

- Условный расход (условный доход) по налогу на прибыль;

- Текущий налог на прибыль (текущий налоговый убыток).

Основная идея ПБУ 18/02 заключается в том, что каждая сумма, которая по-разному отражается в бухгалтерском и налоговом учете, должна быть учтена при корректировке "бухгалтерского" налога на прибыль. Согласно ПБУ 10/99 "Расходы организации", в бухгалтерском учете все расходы, понесенные в течение года, отражаются на счетах 90, 91 и 99. И соответственно учитываются при расчете прибыли (убытка). В налоговом же учете расходами признаются лишь те суммы, которые уменьшают прибыль. И если какая-то трата в бухгалтерском учете включается в расходы, а в налоговом – нет (или наоборот), то финансовый результат будет различаться. И тогда "бухгалтерский" налог на прибыль как раз и придется доводить до той суммы, которая в декларации.

Аналогичная ситуация и с доходами – их состав в бухгалтерском и налоговом учете не всегда одинаков. Поэтому корректировать прибыль придется еще и в том случае, когда в одном учете поступления вы включили в доходы, а в другом – нет.

Прежде всего, организации нужно определить, по каким операциям у них различен бухгалтерский и налоговый учет.

Математическая модель, заложенная в ПБУ 18/02:

БП (У) + ПР + ВВР – НВР = НП (У), где:

- БП (У) – балансовая прибыль (убыток);

- НП (У) – налоговая прибыль (убыток)

- ПР – постоянные разницы;

- ВВР – вычитаемые временные разницы;

- НВР – налогооблагаемые временные разницы.

или, упрощая,

БП (У) – НП (У) = ПР + ВР

Если умножить на ставку налога, то мы перейдем к формуле, приведенной в пункте 21 ПБУ 18/02:

УР (Д) + ПНО + ОНА – ОНО = ТН (ТНУ), где

- УР (Д)- условный расход (доход);

- ТН (ТНУ) – текущий налог или текущий налоговый убыток.

Если рассматривать изменения в ПБУ 18/02, внесенные ноябрьским приказом 2018 года, то суть изменений такова:

- Из сферы действия ПБУ 18/02 исключаются организации государственного сектора;

- Уточняется порядок определения ВР и ПР, в т. ч. консолидированной группы налогоплательщиков;

- Устанавливается порядок определения расхода (дохода) и прибыли, отложенного налога на прибыль за отчетный период;

ПБУ 18/02 дополняется приложением, содержащим пример расчета показателей, связанных с налогом.

Практикум № 21.1.

Воспользуйтесь помощником "Закрытие месяца" и последовательно выполните все операции за март и апрель.

Цель – закрыть затратные счета и определить прибыль, рассчитать налог на прибыль.

(меню "Панель разделов/Операции/Панель навигации/Закрытие периода/

Закрытие месяца")

В форме помощника "Закрытие месяца" перепроведите предлагаемые обработкой документы и потом нажмите кнопку "Выполнить закрытие месяца".

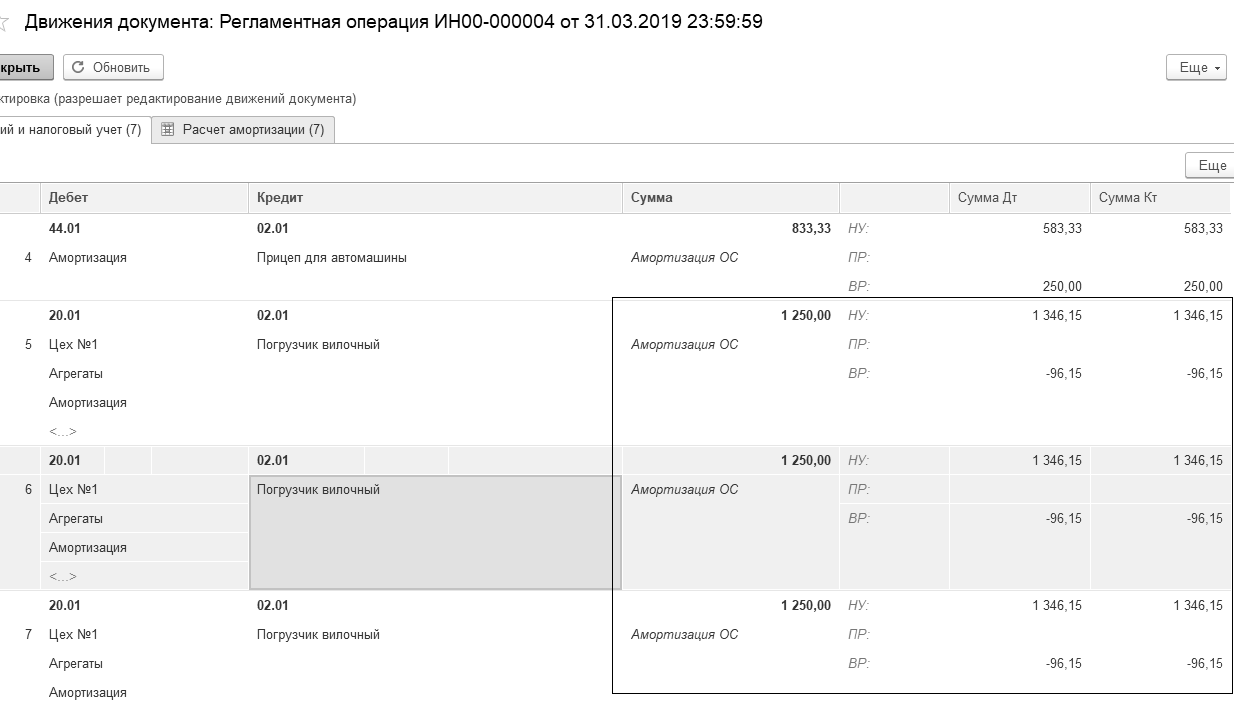

Если открыть документ "Регламентная операция" с видом "Амортизация и износ основных средств" за март (рис.21.1) и просмотреть бухгалтерские и налоговые записи по начислению амортизации по основному средству "Погрузчик вилочный", то различие между учетами составит – 96,15 руб. (1 250 – 1 346,15).

Это связано с тем, что по основному средству "Погрузчик вилочный" в бухгалтерском учете срок полезного использования составил 84 мес., а в налоговом учете – 78 мес. Поэтому, в налоговом учете это основное средство должно амортизироваться быстрее, чем в бухгалтерском учете. Это приводит к появлению временной разницы.

Рис. 21.1. Фрагмент движения документа "Регламентная операция"

с видом операции "Амортизация и износ основных средств" за март,

Бухгалтерский и налоговый учет

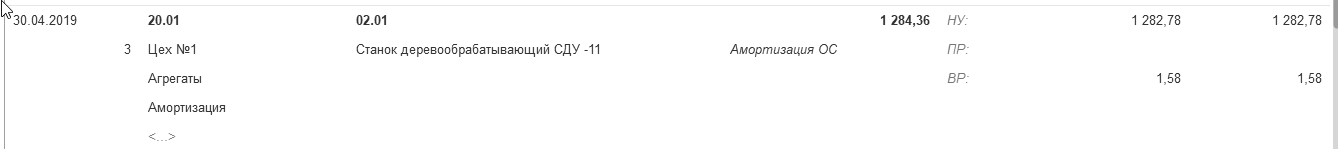

Если открыть документ "Регламентная операция" с видом "Амортизация и износ основных средств" за апрель и просмотреть бухгалтерские и налоговые записи по начислению амортизации по основному средству "Станок деревообрабатывающий", то различие составит 1 руб. 58 (1 284.36 – 1 282,78). Это временная разница. По бухгалтерскому учету будет начислена амортизация в сумме 1 284 руб. 36 коп, в налоговом учете – 1 282 руб. 78 коп. Это связано с тем, что основное средство "Станок деревообрабатывающий" был модернизирован в марте. В результате разных правил начисления амортизации в бухгалтерском и налоговом учете появилось расхождение в сумме 1 руб.58 коп. (рис. 21.2).

Рис. 21.2. Фрагмент движения документа "Регламентная операция" с видом операции "Амортизация и износ основных средств" за апрель,

Бухгалтерский и налоговый учет

Перечислим расхождения между бухгалтерским и налоговым учетом за 1 квартал 2019 года по ООО "ИНКОМ ПЛЮС". Составим таблицу со всеми расхождениями, которые случились за этот период (табл. 21.1).

Таблица 21.1. Таблица расхождений между БУ и НУ

|

Дата |

Документ |

Операция

(руб.) |

Содержание

(руб.) |

Задание |

|

29.01 |

Принятие к учету ОС |

Прицеп

100 000 |

Амортизационная премия;

Амортизация с февраля |

Практикум 10.2.1 |

|

13.02 |

Принятие к учету ОС |

Вилочный погрузчик

105 000 Х 3 шт. |

Разные сроки полезного использования:

БУ – 84 мес.

НУ – 78 мес.

Амортизация с марта |

Практикум 10.7.1 |

|

26.02 |

Авансовый отчет |

Командировочные расходы Михеевой Н.Н. |

Обед – 3 000;

Сауна – 20 000;

Концерт – 4 720.

Всего: 27 720 |

Упражнение 7.2.1 |

|

12.03 |

Авансовый отчет |

Представительские расходы Малышева Д.В. |

Боулинг – 11 333,33;

Проживание других – 1 966,67.

Всего: 13 300 |

Упражнение 7.3.2 |

|

05.03 |

Модернизация ОС |

Модернизация станка 11 200 руб. |

Амортизация с апреля |

Упражнение 10.6.1 |

|

21.03 |

Принятие к учету НМА |

НМА |

Разные способы отражения расходов (ВР): 38 000/120 мес. = 316.67 руб. |

Упражнение 11.1 |

Ваше приложение готовится к использованию. Пожалуйста, подождите.

Ваше приложение готовится к использованию. Пожалуйста, подождите.