Помощник "Закрытие месяца" проводит регламентные операции по закрытию счетов бухгалтерского и налогового учета. В состав помощника входит перечень статей регламентных операций, установленных в порядке их закрытия. Каждая регламентная операция для каждой организации должна быть произведена только один раз за каждый месяц.

Регламентная операция "Закрытие счетов 20, 23, 25, 26" закрывает двадцатые счета. Данная операция вызывается документом "Регламентная операция" (меню "Панель разделов/Операции/Панель навигации/Закрытие периода/Регламентные операции").

Документ "Регламентные операции" по виду операции "Закрытие счетов 20, 23, 25, 26" вводится на последний день месяца, и после проведения этой операции остаток по счетам 20 и 23 будет равен остатку, указанному в документе "Инвентаризация незавершенного производства" за соответствующий период. Остатки по остальным производственным счетам будут равны нулю. В программе не автоматизирован расчет незавершенного производства (НПЗ). Документ "Инвентаризация незавершенного производства" обеспечивает ввод стоимостной оценки остатков незавершенного производства отдельно для бухгалтерского учета и налогового учета. Но не формирует бухгалтерских проводок. Этот документ позволяет отразить стоимостную оценку незавершенного производства по подразделениям и по номенклатурным группам, по счета 20.01 "Основное производство" и 23 "Вспомогательное производство". Результаты инвентаризации незавершенного производства необходимо отражать в учете, для того чтобы расходы, отнесенные к незавершенному производству, не были учтены при формировании стоимости продукции (полуфабрикатов, услуг), выпущенной в текущем месяце. Расчет проходит несколько этапов:

· Определение порядка переделов;

· Расчет себестоимости продукции (полуфабрикатов) по прямым затратам (основного и вспомогательного производства) по каждому переделу;

· Распределение общепроизводственных и общехозяйственных расходов в бухгалтерском учете;

· Распределение прямых общепроизводственных и общехозяйственных расходов в налоговом учете;

· Расчет себестоимости продукции (полуфабрикатов) на основе распределения общепроизводственных и общехозяйственных расходов;

· Корректировка плановой стоимости продукции (полуфабрикатов) до фактической стоимости.

Регламентные операции должны выполняться в строго определенной последовательности:

· операции, по результатам которых признаются расходы организации, и некоторые другие операции, выполнение которых необходимо контролировать для правильного закрытия месяца;

· операция "Расчет долей списания косвенных расходов". При выполнении операции проводятся предварительные расчеты для закрытия счетов затрат;

· операции закрытия счетов затрат;

· операции, определяющие финансовые результаты за период.

Если порядок выполнения операции не соблюдается, то при попытке выполнить операцию тогда, когда не все операции ранних групп выполнены, выдается сообщение о нарушении последовательности выполнения регламентных операций. Операция не выполняется.

Если операции выполнены в правильной последовательности и некоторая операция выполняется повторно, то операции старших групп, результаты которых могут измениться, помечаются специальным образом и рекомендуются для повторного выполнения.

Операция "Корректировка стоимости номенклатуры" нужна для организаций, использующих для списания материальных ценностей метод "по средней". Для них в течение отчетного периода сумма списания материальных ценностей рассчитывается по средне-скользящей. При этом в расчет включается количество, и стоимость материалов на начало месяца и все поступления до момента отпуска. После проведения этой регламентной операции будут сделаны корректирующие проводки, и сумма списания материальных ценностей будет рассчитана по "средневзвешенной" цене.

Операция "Расчет долей списания косвенных расходов" определяет суммы нормируемых расходов (на рекламу, представительские расходы, на добровольное личное страхование). Кроме того - расходов на возмещение затрат работников по уплате процентов по займам, определяет суммы транспортных расходов. Результатами регламентной операции "Расчет долей списания косвенных расходов" являются коэффициенты (доли), отраженные в регистре "Доли списания косвенных расходов подразделений".

Регламентные операции "Расчет транспортного налога" и "Расчет земельного налога" выполняется ежеквартально.

Если все операции выполнены успешно, то они помечаются зеленым цветом. Операции, выполненные с нарушением правил, помечаются красным цветом. Операции, которые следует повторить, помечаются голубым цветом. Не выполненные операции помечаются черным цветом.

С релиза 3.0.96 в программу добавлен перенос на будущее убытков по налогу на прибыль. Перенос выполняется при закрытии месяца декабря регламентной операцией "Перенос убытков по налогу на прибыль" ("Списание убытков прошлых лет" - в прошлых версиях). Функционал доступен начиная с декабря 2021 года.

После выполнения закрытия месяца можно распечатать справки-расчеты и стандартные отчеты. В соответствии с требованиями Федерального закона 402-ФЗ от 06.12.2011 "О бухгалтерском учете" сформированные регистры бухгалтерского учета (стандартные отчеты, справки-расчеты, регистры бухгалтерского учета субъектов малого предпринимательства) могут быть подписаны электронной подписью и сохранены в архиве.

Упражнение № 17.1._______________________________________________________________________

В январе 2022 года воспользуйтесь помощником "Закрытие месяца" и последовательно закройте все необходимые программе операции.

(меню "Панель разделов/Операции/Панель навигации/Закрытие периода/

Закрытие месяца")

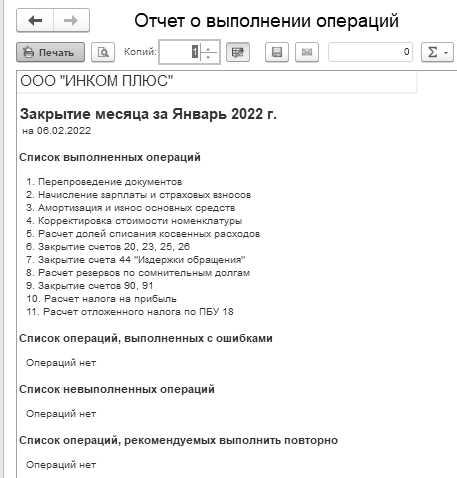

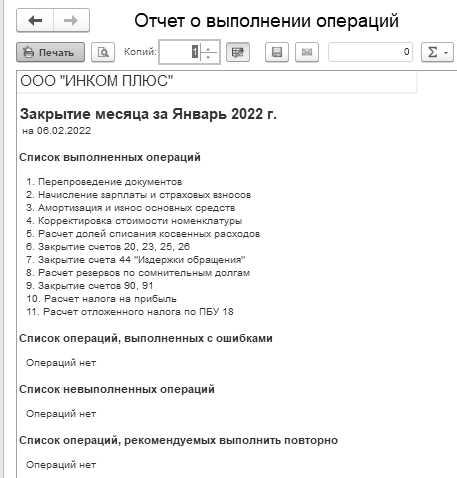

Нажмите кнопку "Выполнить закрытие месяца". Проверьте свои действия по отчету, представленному на рисунке 17.1. Чтобы увидеть данный отчет необходимо вверху формы помощника "Закрытие месяца" обратиться к кнопке "Отчет о выполнении операций".

Рис. 17.1. Отчет о выполнении операций помощника "Закрытие месяца"

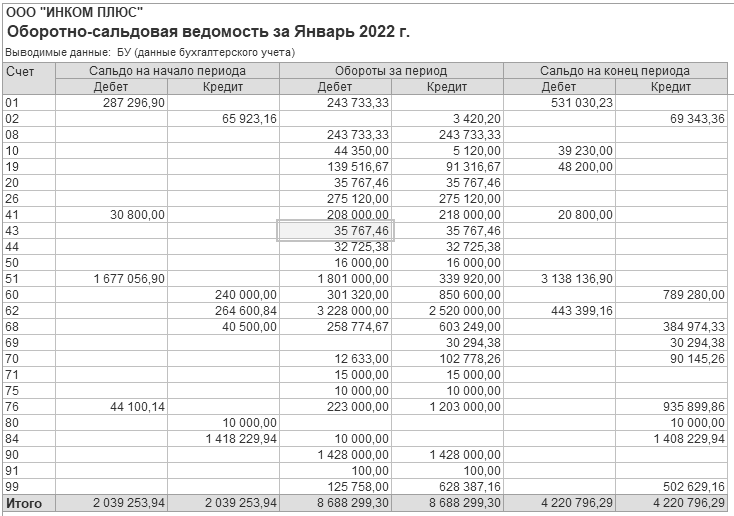

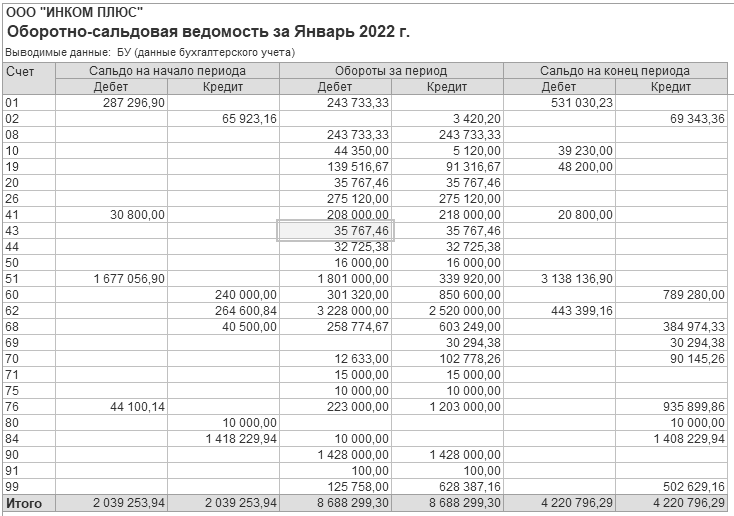

Сформируйте отчет "Оборотно-сальдовая ведомость" за январь 2022 года (рис. 17.2).

(меню "Панель разделов/Отчеты/Панель навигации/Стандартные отчеты/

Оборотно-сальдовая ведомость")

В данном отчете могут быть отображены показатели: БУ, НУ, ПР, ВР, валютная сумма. Если при формировании стандартного отчета не указать организацию, то отчет будет сформирован по учетным данным всех организаций информационной базы. Если при формировании отчета не указать период, то отчет будет сформирован по учетным данным всего периода ведения учета в информационной базе.

Остатков на 01.02.2022 года по счетам 20.01 "Основное производство", 26 "Общехозяйственные расходы" и 44.01 "Расходы на продажу" быть не должно. Обороты по дебету и кредиту счета 43 "Готовая продукция" за январь должны быть равны сумме 35 767,46 руб.

Рис. 17.2. Фрагмент формы отчета "Оборотно-сальдовая ведомость"

Проанализируйте бухгалтерские и налоговые записи документа "Регламентная операция" по виду операции "Закрытие счетов 20, 23, 25, 26".

(меню "Панель разделов/Операции/Панель навигации/Закрытие периода/

Регламентные операции/Закрытие счетов 20, 23, 25, 26")

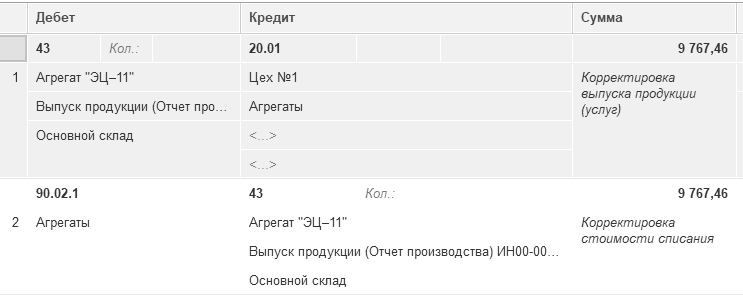

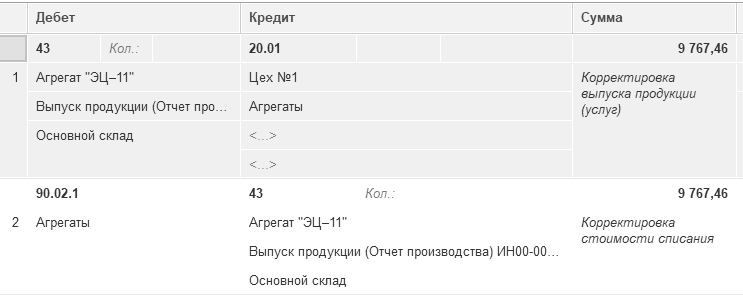

Документом "Регламентные операции" по виду операции "Закрытие счетов 20, 23, 25, 26" будут оформлены следующие записи (рис. 17.3).

Рис. 17.3. Фрагмент движения документа "Регламентная операция",

закрытие счетов 20,23,25,26

Бухгалтерская запись Д 43 К 20.01 на сумму 9 767 ,46 руб. получилась как разница между плановой стоимостью готовой продукции (2 агрегата "ЭЦ–11" на сумму 26 000 руб.) и фактической себестоимостью продукции (списанные материалы 5 120 руб., заработная плата 22 465,76 руб., страховые взносы 6 040 руб. сотрудника Остапенко Е. Д.):

35 767,46 – 26 000 = 9 767,46 руб.

Сальдо по счету 43 "Готовая продукция" на 01.02.2022 года показывает остаток готовой продукции на складе (у нас остатка нет).

Бухгалтерская запись Д 90.02.1 К 43 на сумму 9 767,46 руб. получилась как разница между плановой и фактической стоимостью реализованной продукции.

28.01.2022 года реализовано два агрегата "ЭЦ-11" по плановой стоимости 13 000 руб. Итого реализовано по плановой цене на 26 000 руб. Фактическая стоимость единицы продукции 17 883,73 руб. (35 767,46 / 2 ед.)

Фактическая стоимость готовой продукции 35 767,46 руб. (2 агрегата "ЭЦ–11" × 17 883,73 руб.).

35 767,46 – 26 000 = 9 767,46 руб.

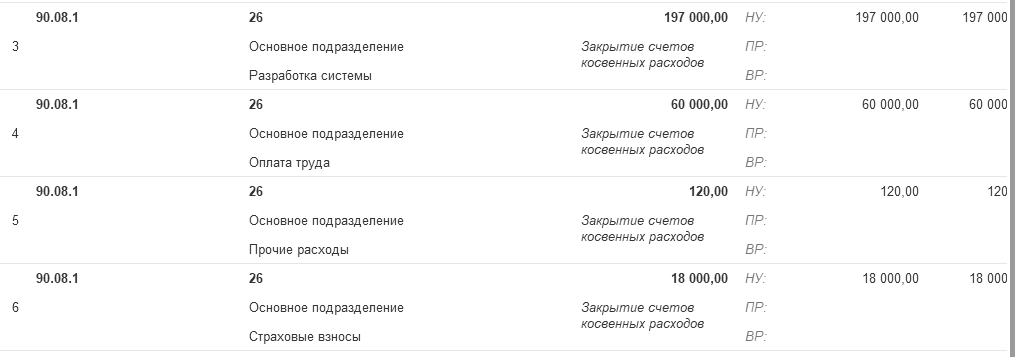

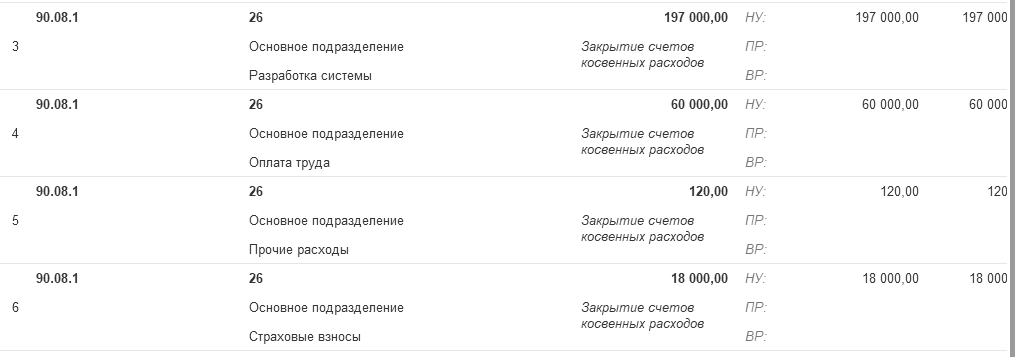

Документом "Регламентная операция" по виду операции "Закрытие счетов 20,23,25,26" будут оформлены записи по закрытию счета 26 "Общехозяйственные расходы" (рис. 17.4).

Рис. 17.4. Движение документа "Регламентная операция" за январь

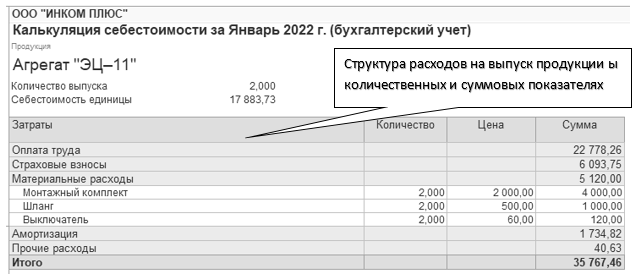

Справки-расчеты "Калькуляция себестоимости" и "Себестоимость выпущенной продукции и оказанных услуг производственного характера" отражают состояние учетных данных на момент проведения регламентной операции, и могут создаваться за тот период, который нужен, например, несколько месяцев.

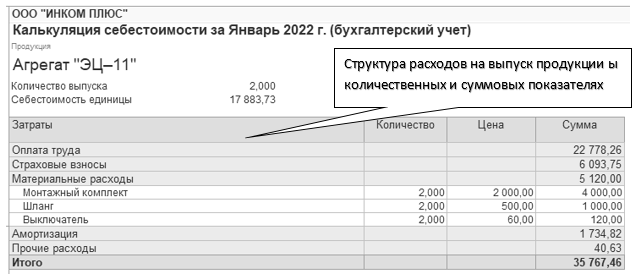

Сформируйте справку-расчет "Калькуляция себестоимости" за январь 2022 года и проанализируйте записи (рис. 17.5).

(меню "Панель разделов/Операции/Панель навигации/

Закрытие периода/Справки-расчеты")

Оплата труда, амортизация и материальные расходы:

22 778,26 + 6 093,75 +40.63 + 1 734,82 + 5 120 = 35 767,46, где:

Сумма 22 778,26 – это оплата труда Остапенко Е.Д.

Сумма 6 134,38 = 40,63 (страховые взносы от несчастных случаев на производстве) + 6 093,75 (страховые взносы).

Сумма 5 120 - материалы, списанные на выпуск продукции.

Рис. 17.5. Справка-расчет "Калькуляция себестоимости"

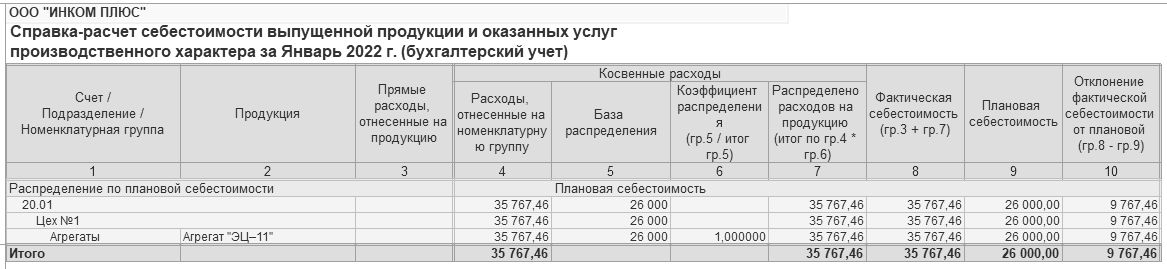

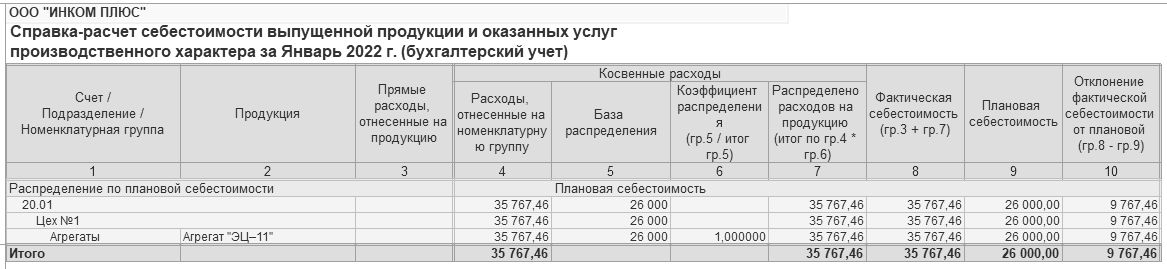

Сформируйте справку-расчет "Себестоимость выпущенной продукции и оказанных услуг" за январь 2022 года и проанализируйте записи (рис. 17.6).

(меню "Панель разделов/Операции/Панель навигации/

Закрытие периода/Справки-расчеты")

Рис. 17.6. Фрагмент окна справки-расчета

"Себестоимость выпущенной продукции"

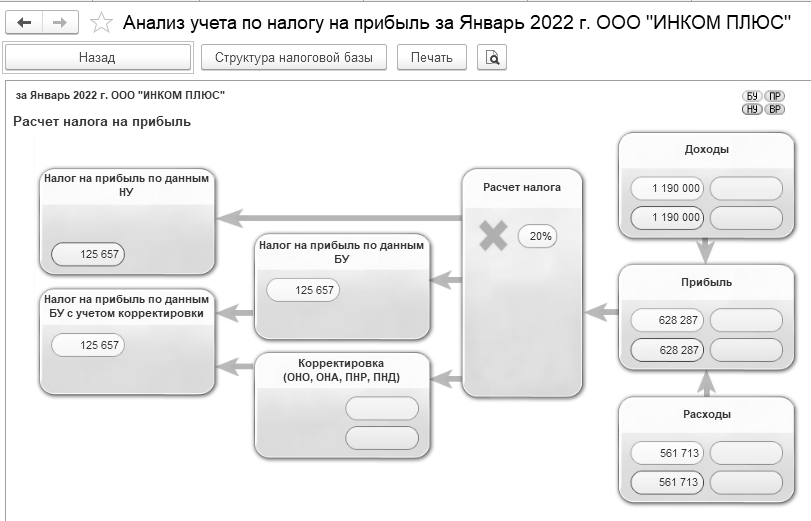

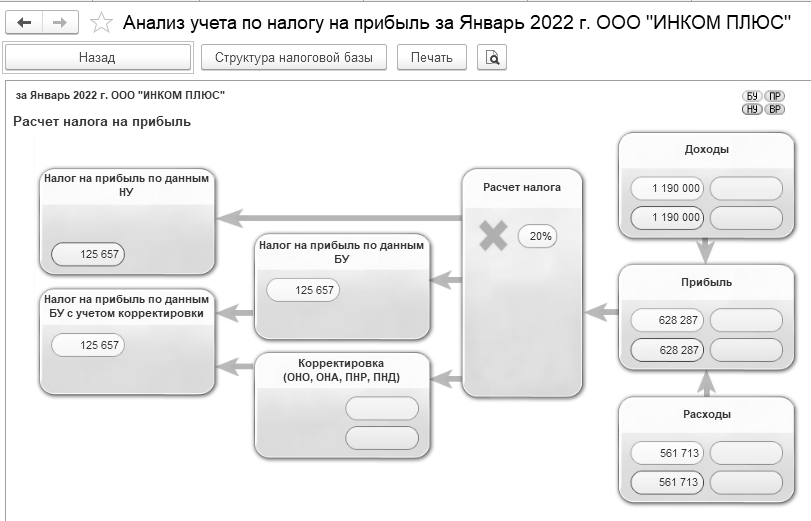

Сформируйте отчет "Анализ учета по налогу на прибыль" за январь 2022 года.

(меню "Панель разделов/Отчеты/Панель навигации/Анализ учета/

Анализ учета по налогу на прибыль")

Отчет "Анализ учета по налогу на прибыль" за январь показывает финансовый результат по данным бухгалтерского учета и расчет налоговой базы по налогу на прибыль. Здесь же видны данные по расчету корректировок налога на прибыль в соответствии с требованиями ПБУ 18/02 "Учет расчетов по налогу на прибыль" для организаций, не применяющих упрощенную систему налогообложения. За текущий месяц накопилось доходов на сумму 1 190 000 руб., расходов – на 561 713 руб. Если из суммы доходов вычесть сумму расходов, то получим прибыль в сумме 628 287 руб. С данной суммы необходимо в бюджет заплатить налог на прибыль в сумме 125 657 руб. (628 287 руб. × 20%). Сумма налога на прибыль представлена на рисунке 17.7.

Рис. 17.7. Фрагмент формы отчета

"Анализ учета по налогу на прибыль" за январь

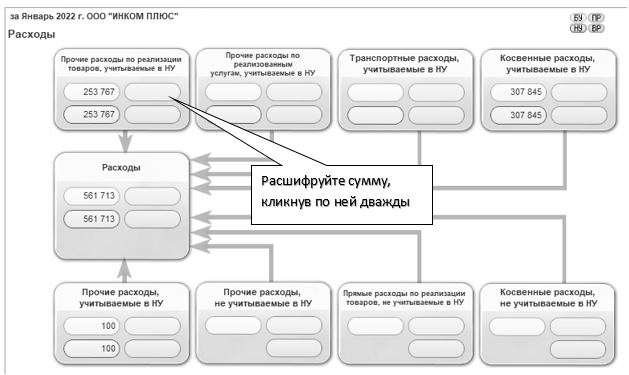

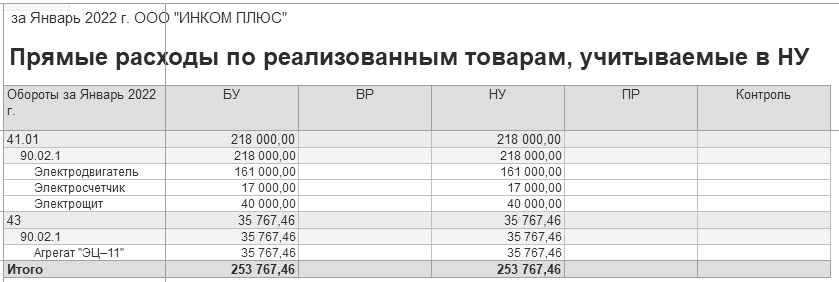

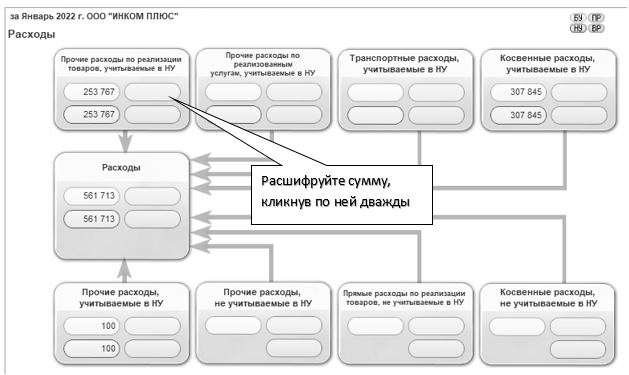

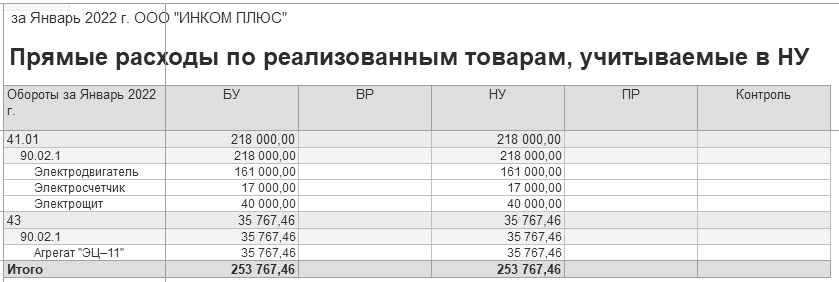

Расшифровывая расходы, дойдите до раздела "Прямые производственные расходы" (рис. 17.8 и 17.9).

Рис. 17.8. Фрагмент формы отчета

"Анализ учета по налогу на прибыль"

За текущий месяц накопилось:

· прямых расходов по реализации товаров, учитываемых в НУ на сумму 253 767 руб.;

· косвенных расходов на сумму 307 845 руб.;

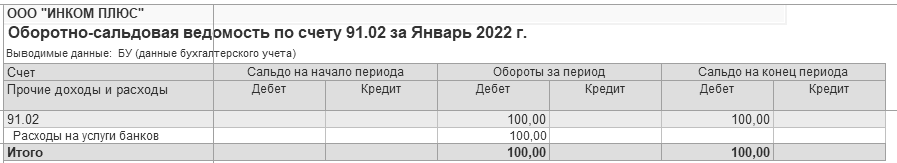

· прочих расходов, учитываемых в НУ 100 руб.

Рис. 17.9. Фрагмент формы отчета

"Анализ состояния налогового учета по налогу на прибыль"

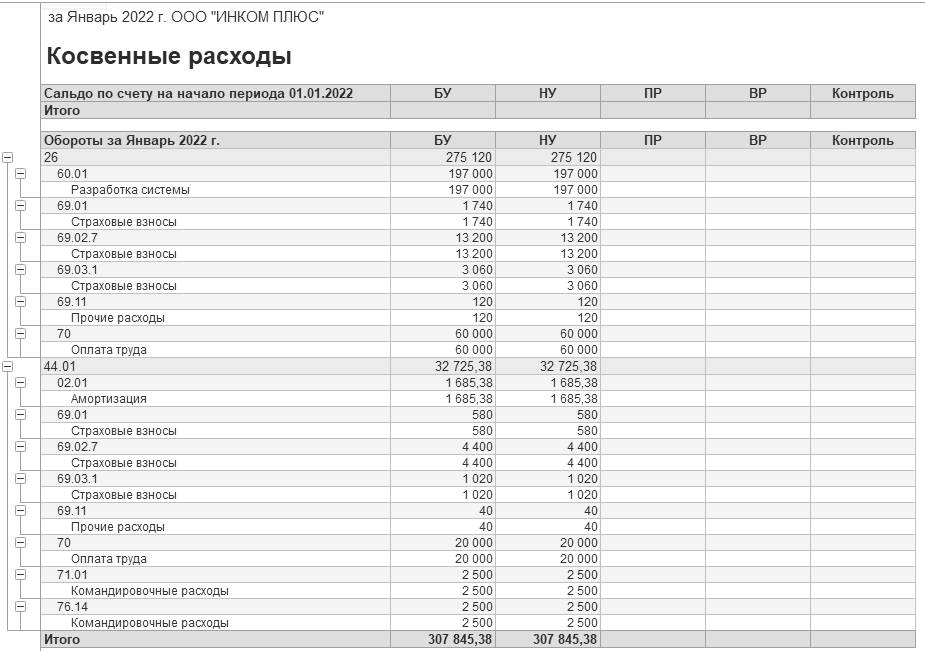

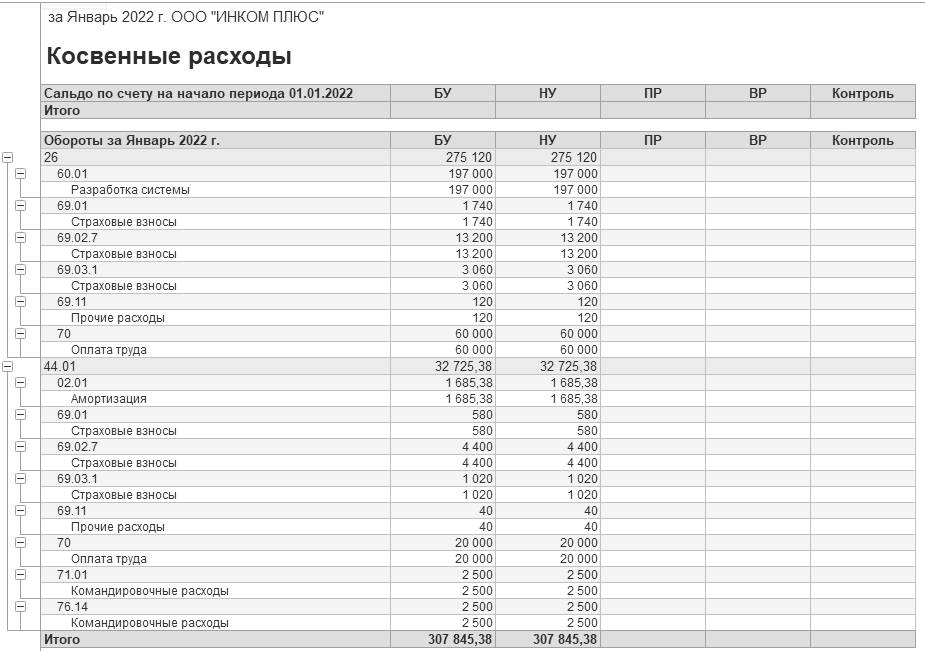

Можно просмотреть справку-расчет "Списание косвенных расходов", где информация представлена по статьям затрат и счетам учета. Косвенные расходы можно также расшифровать, как и прямые (рис. 17.10).

(меню "Панель разделов/Операции/Панель навигации/

Закрытие периода/Справки-расчеты")

Рис. 17.10. Форма отчета "Списание косвенных расходов"

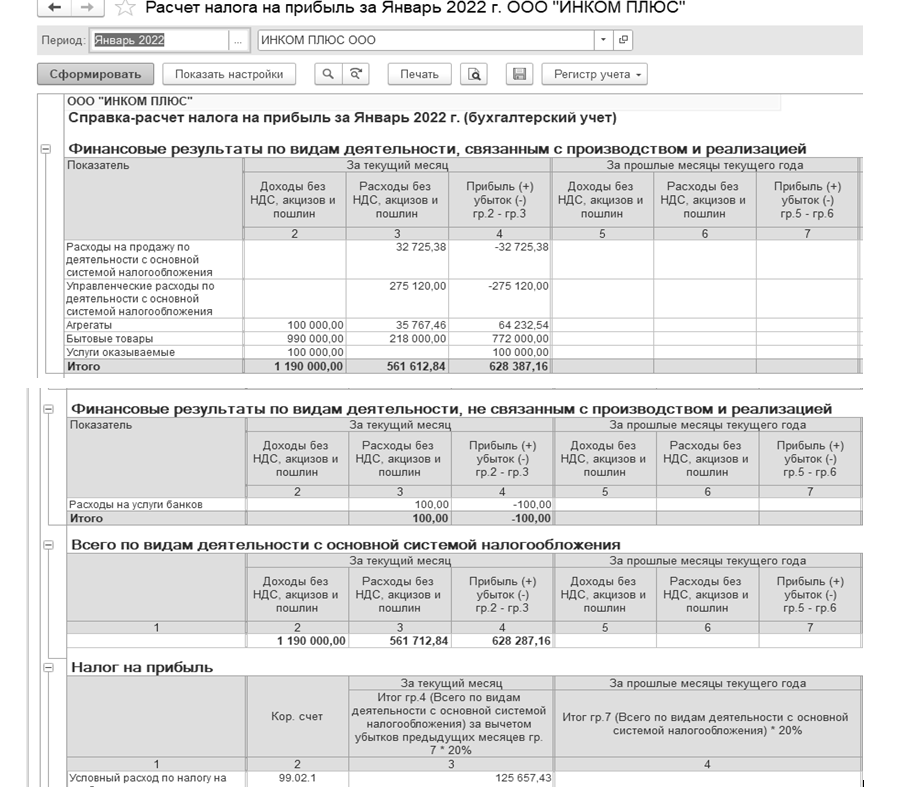

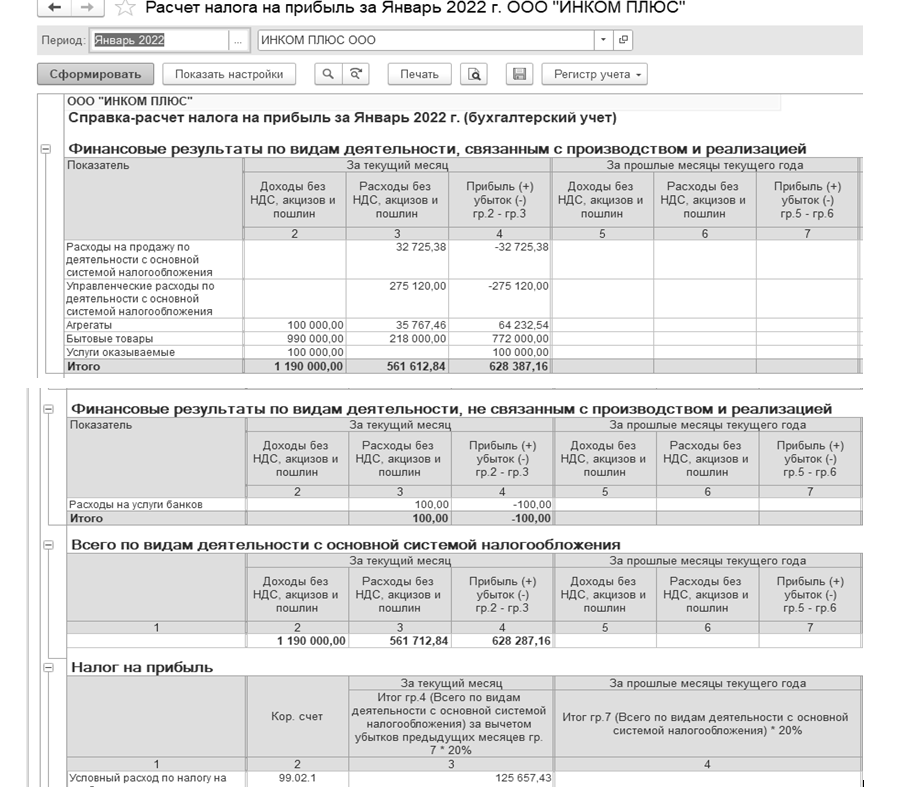

Справка-расчет "Расчет налога на прибыль" отражает сопоставление доходов и расходов организации на момент проведения регламентных операций закрытия месяца:

· по основным видам деятельности (по оборотам счета 90 "Продажи");

· не по основным видам деятельности (по оборотам счета 91 "Прочие доходы и расходы").

Данный отчет показывает финансовый результат по данным бухгалтерского учета и расчет налоговой базы по налогу на прибыль, показывает расчет корректировок налога на прибыль в соответствие с требованиями ПБУ 18/02 "Учет расчетов по налогу на прибыль" для организаций, не применяющих упрощенную систему налогообложения. Справка-расчет "Расчет налога на прибыль" представлена на рисунке 17.11.

Рис. 17.11. Форма отчета "Расчет налога на прибыль"

За текущий месяц накопилось:

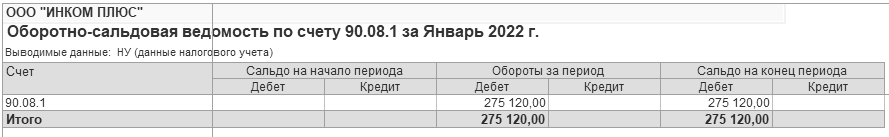

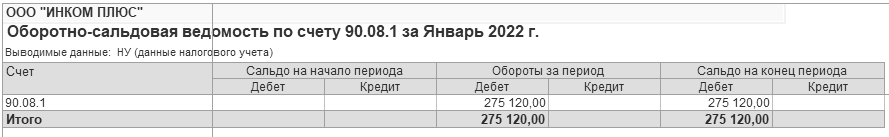

· управленческих расходов на сумму 275 120 руб.

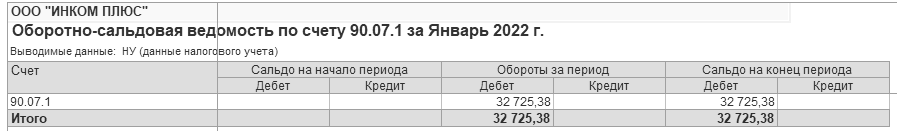

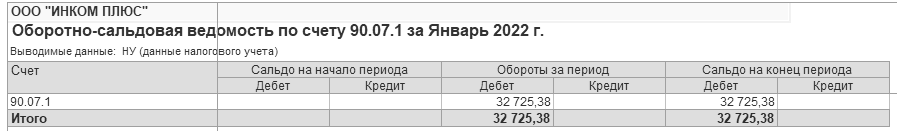

· расходы на продажу по деятельности с основной системой налогообложения составили 32 725,38 руб.

Если эти две суммы объединить, то получиться сумма косвенных расходов (307 845,38 руб.) показанная на рисунке 17.10.

Проанализируем строку "Бытовые товары":

· Доходы без НДС составили 990 000 руб.;

· Расходы без НДС составили 218 000 руб.;

· Прибыль составила 772 000 руб.

Как получились эти данные?

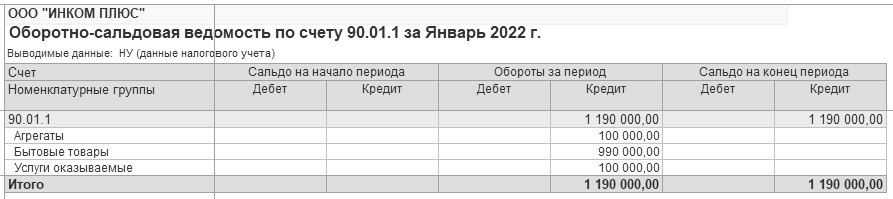

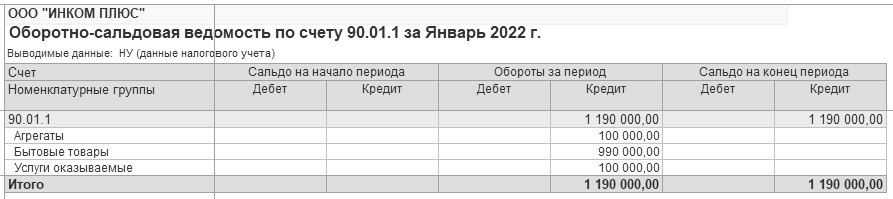

Разберемся с доходами. Сформируйте оборотно-сальдовую ведомость по счету 90.01, но в панели настроек снимите флаг "БУ (данные бухгалтерского учета)" и установите флаг "НУ (данные налогового учета)". Детализации по ставкам НДС нет. Отбор по номенклатурным группам оставьте. Отчет показан на рисунке 17.12.

(меню "Панель разделов/Отчеты/Панель навигации/Стандартные отчеты/

Оборотно-сальдовая ведомость по счету")

Рис. 17.12. Фрагмент формы отчета "Оборотно-сальдовая ведомость по счету", НУ

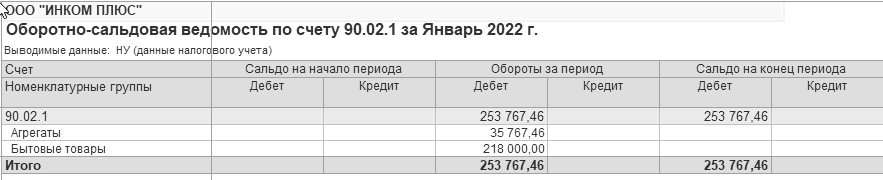

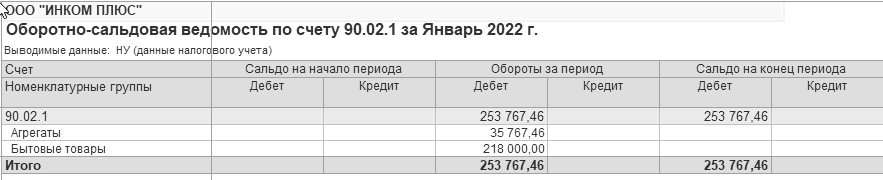

Разберемся с расходами. Сформируйте оборотно-сальдовую ведомость по счету 90.02.1, 90.07 и 90.08. Отчеты показаны на рисунках 17.13 - 17.15 соответственно.

Рис. 17.13. Фрагмент формы отчета "Оборотно-сальдовая ведомость по счету", НУ

Рис. 17.14. Фрагмент формы отчета "Оборотно-сальдовая ведомость по счету", НУ

Рис. 17.15. Фрагмент формы отчета "Оборотно-сальдовая ведомость по счету", НУ

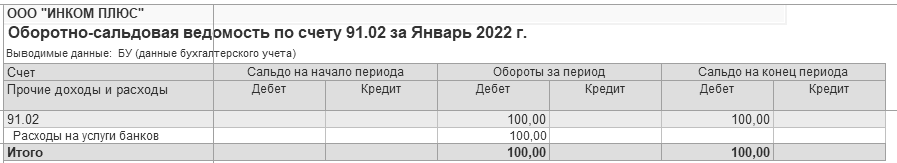

Аналогично сформируйте отчет по счету 91.02 (рис. 17.16).

Рис. 17.16. Фрагмент формы отчета "Оборотно-сальдовая ведомость по счету", НУ

Получим следующий расчет:

Доходы – Расходы = Прибыль до налогообложения

1 190 000 – 253 767 – 32 725 – 275 120 – 100 = 628 287

Условный расход по налогу на прибыль составил 125 657 руб. Он рассчитался следующим образом: прибыль за текущий период 592 775 × 20%, где 20% – это ставка налога на прибыль.

_______________________________________________________________________________________

Рис. 17.11. Форма отчета "Расчет налога на прибыль"

Рис. 17.11. Форма отчета "Расчет налога на прибыль"

Ваше приложение готовится к использованию. Пожалуйста, подождите.

Ваше приложение готовится к использованию. Пожалуйста, подождите.