Для ежемесячного контроля сумм НДФЛ можно использовать как информацию по документам, так и аналитические отчеты.

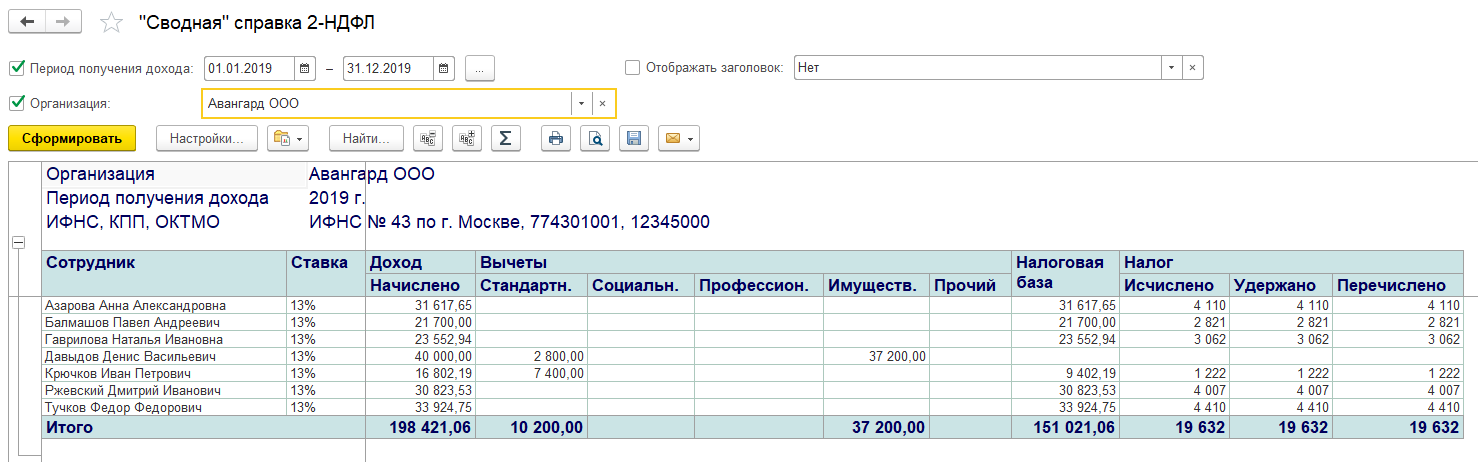

Сводная справка 2-НДФЛ

Данный отчет позволяет в краткой форме просмотреть сведения, которые будут представлены затем в отчетности по форме 2-НДФЛ. Отчет также можно формировать нарастающим итогом. По отчету можно оценить, какие ставки налога используются, какие регистрации в ИФНС задействованы в выбранном периоде.

Анализ НДФЛ по месяцам и его варианты

Отчет позволяет проанализировать общие суммы начисленного налога, а также расчетную базу по налогу в целом по организации, по регистрациям в ИФНС и по каждому сотруднику.

Отчет следует формировать не только за месяц, но и нарастающим итогом.

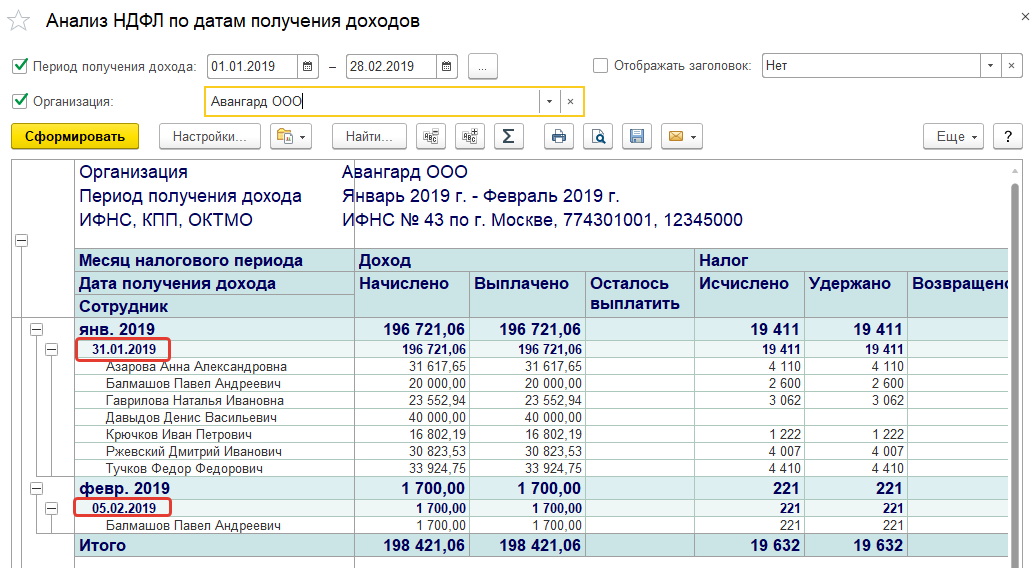

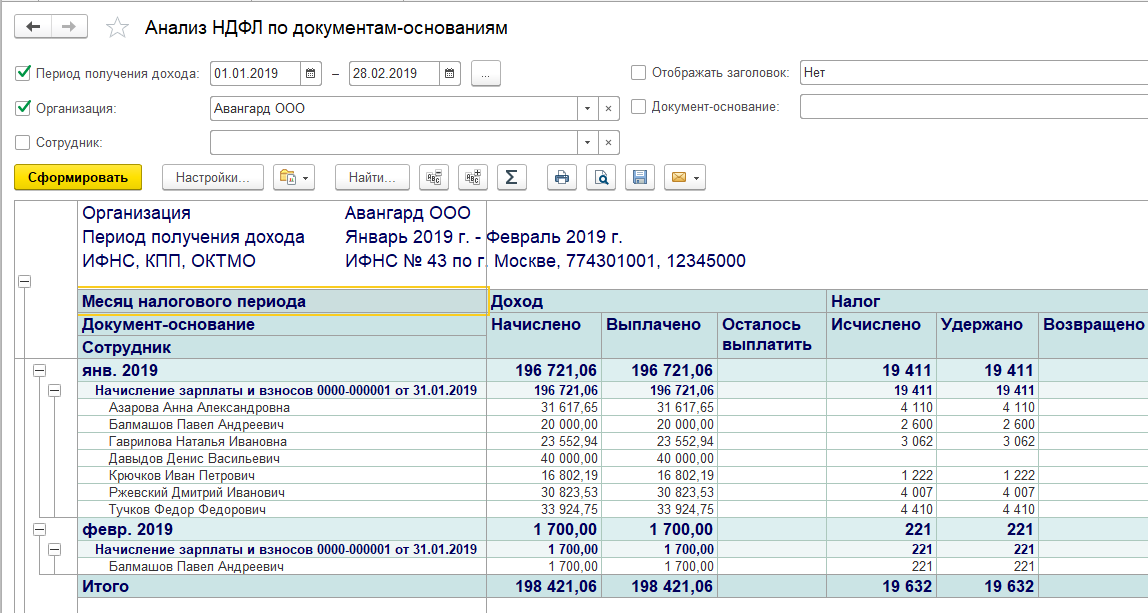

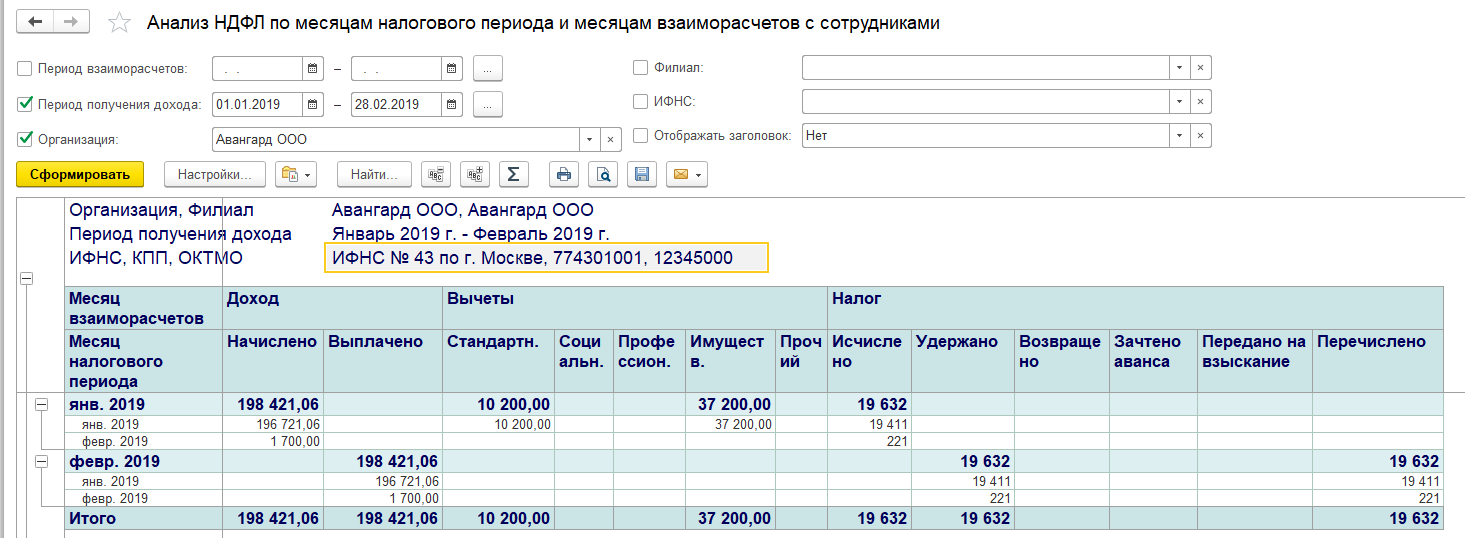

Для анализа также можно использовать отдельные версии данного отчета – Анализ НДФЛ по датам получения дохода; Анализ НДФЛ по документам-основаниям; Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками.

Дополнительное задание №20

Существуют разные методики проверки данных расчета НДФЛ. Например, от дат фактического платежа и перечислений, сбор данных по регистрам программы, по данным налогового учета и т.п. Для любой методики можно использовать различные отчеты.

Цель данной проверки – понимание бухгалтером, как суммы, отраженные в бухгалтерском учете (по сути оборот по кредиту счета 68) отразился в налоговом учете НДФЛ. На текущий момент можно сказать, что существует налоговый учет НДФЛ, который опирается на даты признания доходов и может не совпадать с датами начисления по бухгалтерии.

Рассмотрим на примере ООО "Авангард".

Бухгалтерский учет – это месяц начисления (регистрации), это когда произошло событие.

Налоговый учет – это месяц налогового периода, это месяц, ЗА который произошло событие.

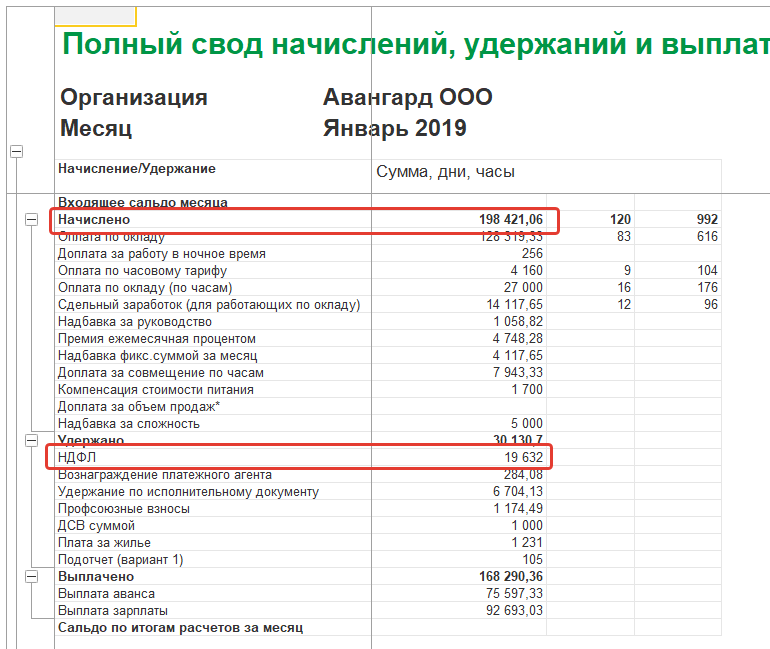

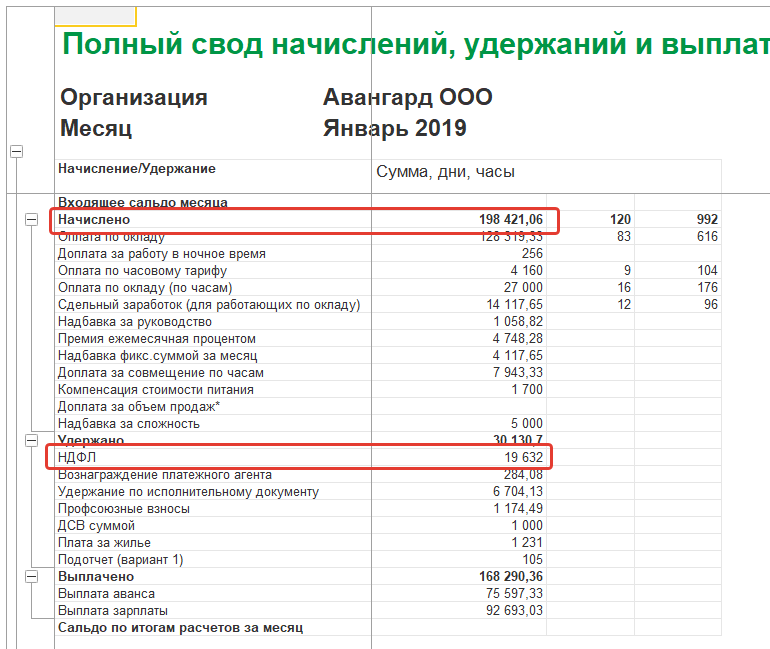

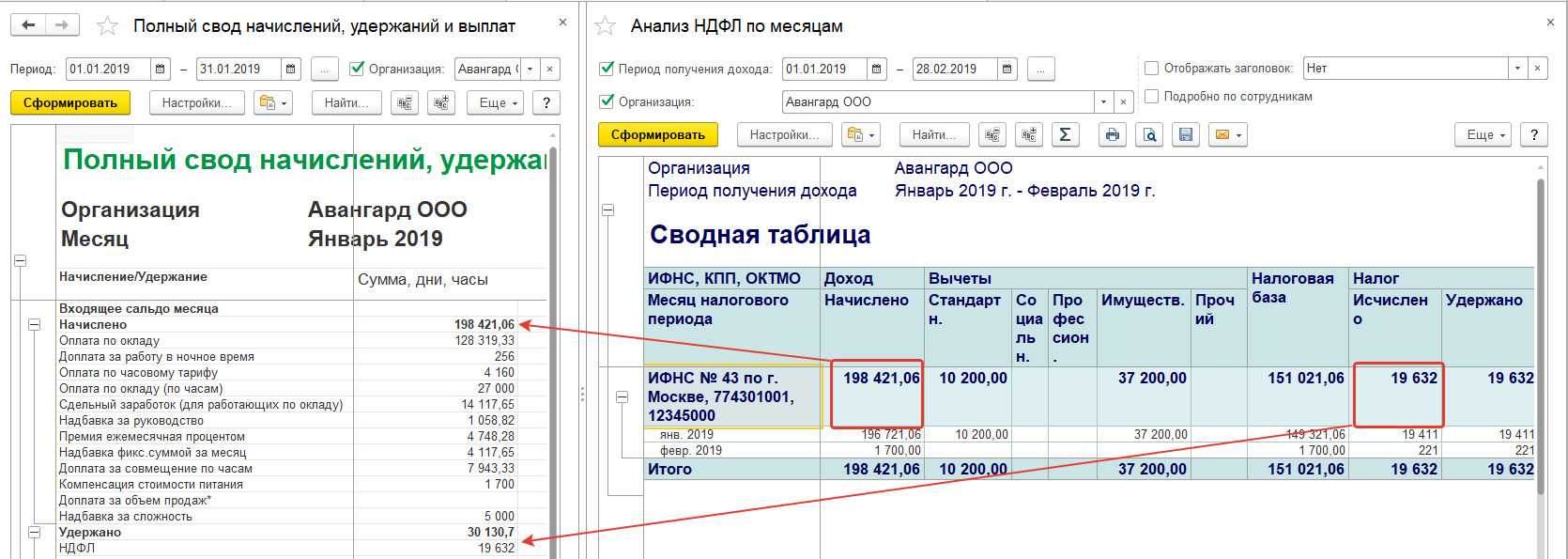

Данные бухгалтерского учета мы можем увидеть по своду начисленной зарплаты. Чтобы понять, как эти данные трансформировались в налоговый учет НДФЛ, мы сверим свод по зарплате с анализом НДФЛ.

Для этого откроем в разделе "Зарплата/ Отчеты по зарплате" отчет "Полный свод…" и сформируем его за январь.

За январь не регистрировалось никаких прочих доходов, поэтому все доходы отражены только в своде по зарплате. Кроме того, за январь не было начислено необлагаемых сумм, поэтому можно сказать, что все начисления в своде за январь составляют налоговую базу по НДФЛ. Налог в своде – это налог исчисленный.

Сформировав отчет, мы получим бухгалтерские данные с особенностями учета НДФЛ.

Чтобы посмотреть, как эти сведения отразились в налоговом учете, откроем в разделе "Налоги и взносы/

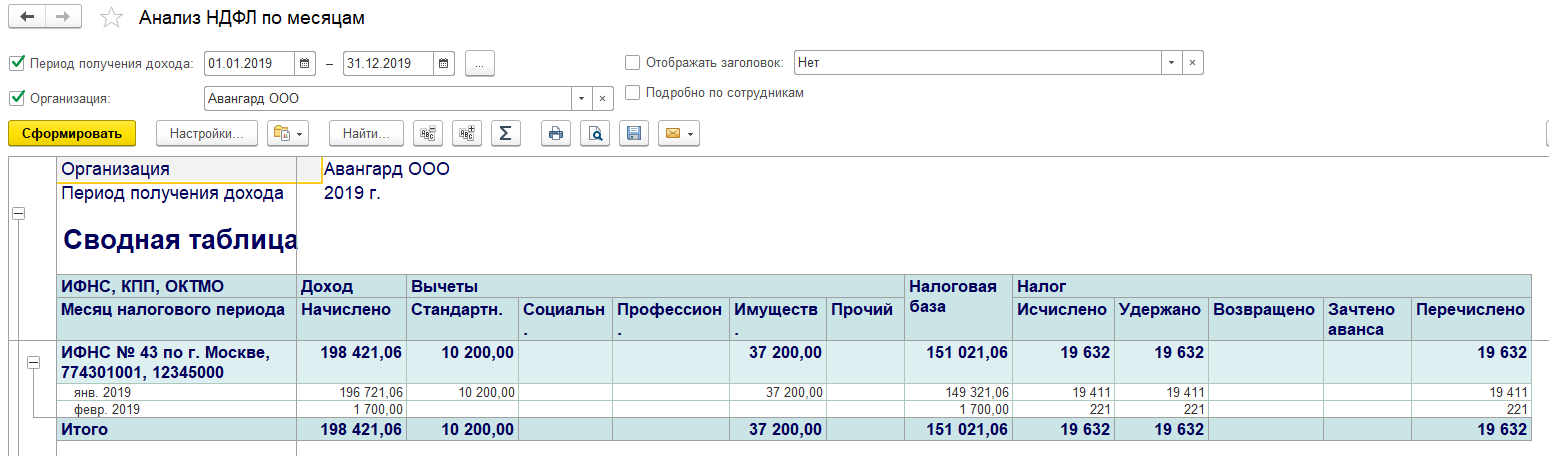

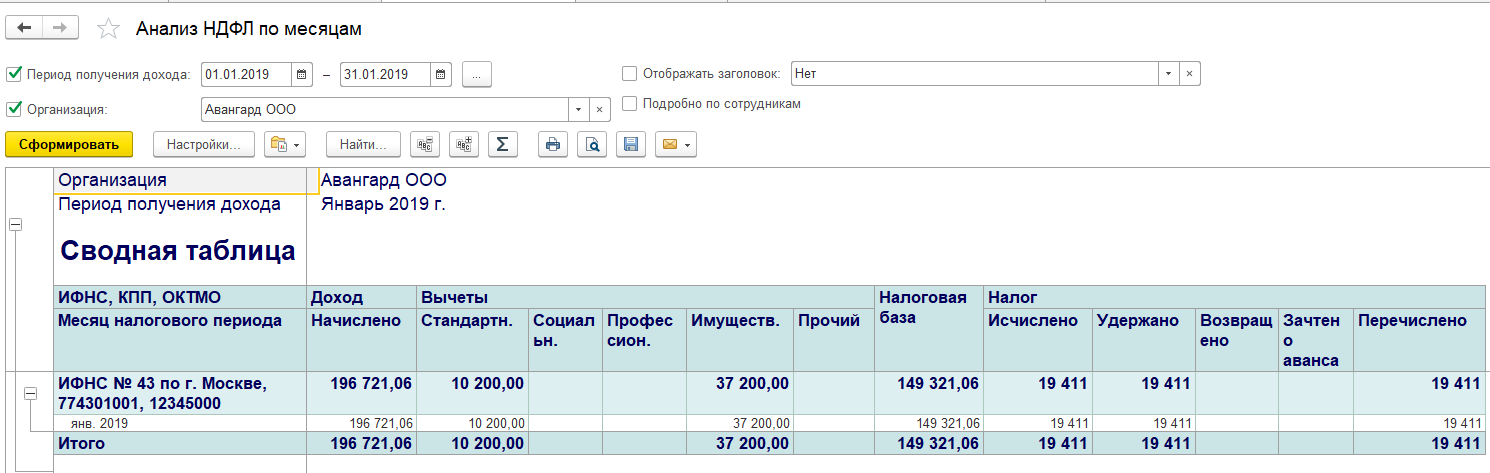

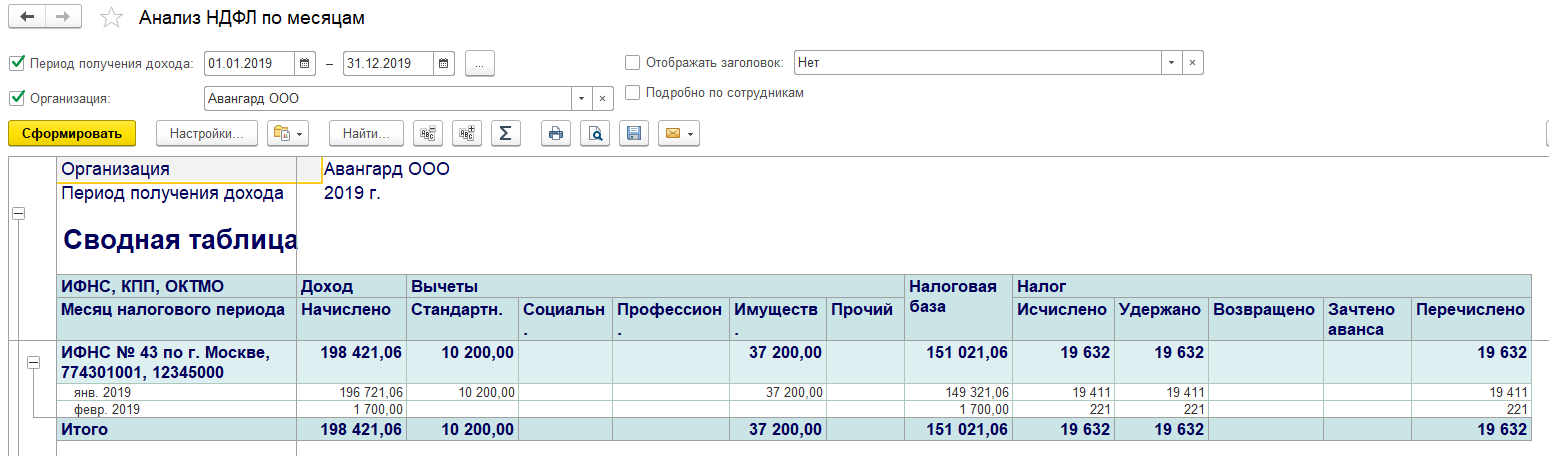

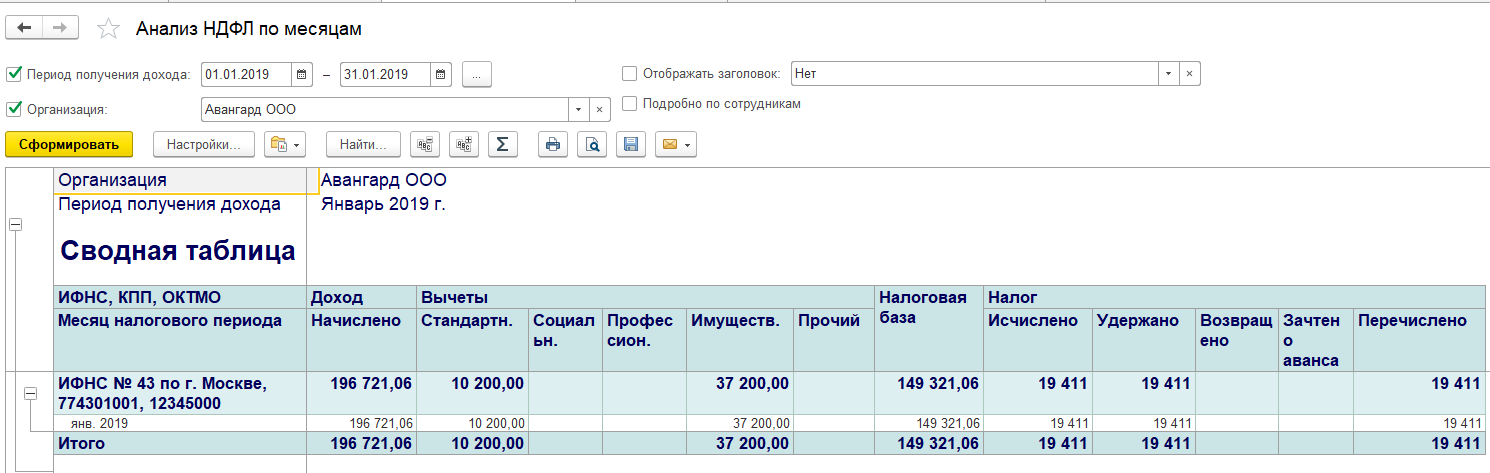

Отчеты по налогам и взносам" отчет "Анализ НДФЛ по месяцам". Поскольку в нашей учебной базе пока применяется одна ставка по НДФЛ (13%), то дополнительная аналитика по ставке не требуется. Мы видим, что выборе периода налогового отчета = январь, суммы в налоговом учете не совпадают с бухгалтерским.

Это связано с тем, что доходы с категорией "Оплата труда" за январь в налоговом учете также относятся к январю. Доходы же с категорией "Прочие доходы/Прочие доходы от трудовой деятельности" признаются по дате фактической выплаты (которая прошла в феврале). Очевидно, что прочий доход, начисленный по своду в январе, в налоговом учете отразился в феврале.

Сформируем отчет "Анализ НДФЛ по месяцам" нарастающим итогом с января по февраль и убедимся в верности нашего предположения: по отчету видно, что доходы и налог, начисленные в январе, отражены в налоговом учете за январь и за февраль, и общая сумма доходов и налога, начисленных в январе за разные месяцы налогового периода, соответствует своду.

Следовательно, обратите внимание, что в текущей версии программы период в шапке отчета – это период налогового учета! Именно так будет собираться отчетность по НДФЛ.

Эту же ситуацию подтверждают и другие отчеты, например, Анализ НДФЛ по датам получения доходов.

Получив понимание того, как трансформировались суммы исчисленного налога из бухгалтерского учета в налоговый, следует проверить – все ли суммы налога удержаны, а также понять, когда произошло удержание.

Для этих целей также используется отчет Анализ НДФЛ по месяцам и его модификации. Так, вариант отчета Анализ НДФЛ по документам-основаниям позволяет оценить, все ли доходы, которые были начислены, выплачены сотрудникам.

Это важно понимать, т.к. НДФЛ удержанный также учитывается по документам-основаниям. Так можно узнать, весь ли налог удержан, со всех ли доходов или кого-то пропустили.

Вариант отчета Анализ НДФЛ по месяцам налогового периода и взаиморасчётов позволяет увидеть, когда (в каком периоде) была произведена выплата и удержание налога соответственно.

Можно сказать, что мы установили, какие суммы попадут в отчеты 2-НДФЛ и 6-НДФЛ, первый раздел.

Также мы установили корректность проведенного удержания налога.

Проверка раздела 2 6-НДФЛ

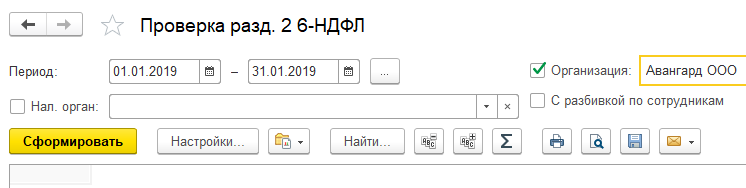

Для более подробного анализа отражения сумм НДФЛ удержанного в отчетности используется отчет "Проверка раздела 2 6-НДФЛ". Отчет можно использовать с разбивкой по сотрудникам, свернув при этом данные по ним (для этого вызывается контекстное меню правым кликом мыши и выбирается уровень группировки). Если потребуется, то нажатием на знак "плюс" информацию можно будет развернуть. Отчет можно формировать не только в отчетный период, но и заранее, чтобы проанализировать, как данные за месяц будут затем показываться в отчетности.

Дополнительное задание №21

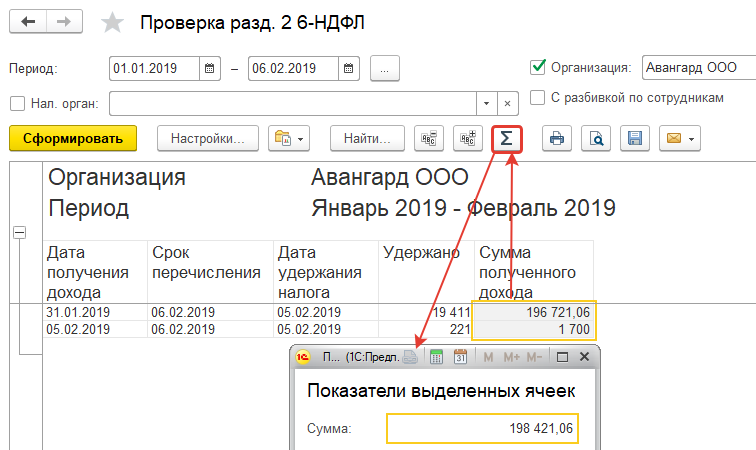

Сформируем из раздела "Налоги и взносы/ Отчеты по налогам и взносам" отчет "Проверка разд.2 6-НДФЛ" для проверки сумм НДФЛ удержанного.

1) Сформируем отчет за период с 01.01. - 31.01.19.

Почему в отчете нет сумм? (для ответа на этот вопрос нужно вспомнить, когда в программе регистрируется НДФЛ исчисленный и когда НДФЛ удержанный – см. раздел по учету НДФЛ при выплате).

2) Сформируем отчет с 01.01.2019 по 06.02.2019 по организации ООО "Авангард", убедимся, что доходы и налог удержанный в полном объеме отражен во составе второго раздела отчетности 6-НДФЛ.

Отдельные блоки в отчете будут выделены в связи с разными датами получения дохода.

Контроль сроков уплаты НДФЛ

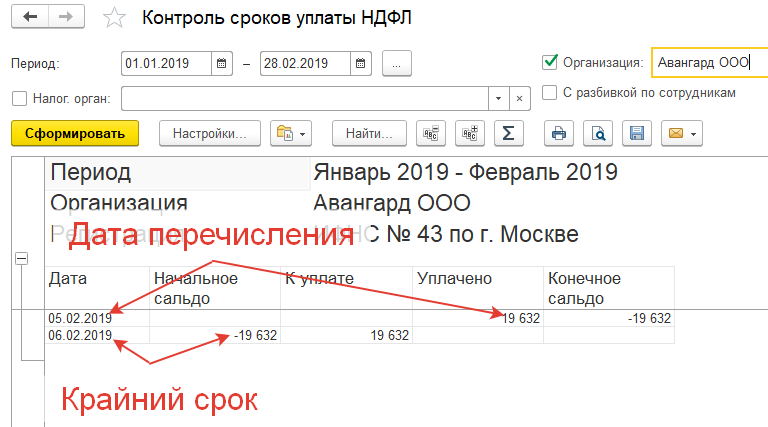

Отчет "Контроль сроков уплаты НДФЛ" показывает суммы удержанного налога на дату крайнего срока перечисления: положительное сальдо в отчете = неуплаченный налог; отрицательное сальдо = уплата ранее предельного срока перечисления.

Дополнительное задание №22

После того как мы выше полностью проанализировали НДФЛ удержанный, дополнительно проверим НДФЛ перечисленный. Для этого сформируем из раздела "Налоги и взносы/ Отчеты по налогам и взносам" отчет "Контроль сроков уплаты НДФЛ" для проверки перечисления сумм налога.

Конечное сальдо отсутствует, следовательно, налог перечислен полностью.

Сформируем отчет с 01.01. по 06.02.2019 по организации ООО "Авангард" с разбивкой по сотрудникам.

Убедимся в том, что налог перечислен полностью – т.е. отсутствует положительное сальдо на конец периода.

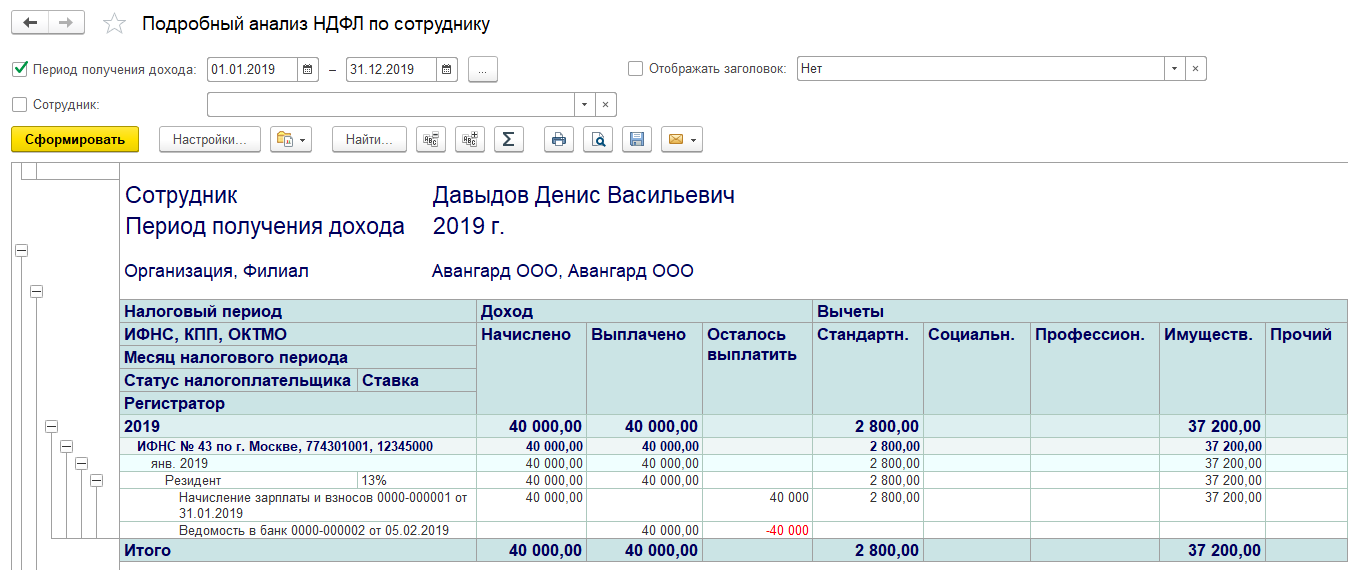

Подробный анализ НДФЛ по сотруднику

Отчет "Подробный анализ НДФЛ по сотруднику" позволяет более подробно посмотреть ситуацию с доходами и налогом конкретного сотрудника, если по предыдущим отчетам установлены какие-либо расхождения, природа которых сразу непонятна. В отчете подробно указываются ставки, ОКТМО, документы-основания и др. информация.

Ваше приложение готовится к использованию. Пожалуйста, подождите.

Ваше приложение готовится к использованию. Пожалуйста, подождите.