В феврале производится перечисление НДФЛ, удержанный за период с 23 января по 22 февраля и страховых взносов. Реальное перечисление выполняется в бухгалтерской программе. В ЗУП определяются суммы к перечислению и вводятся сведения для формирования регламентированной отчетности.

Перечисление НДФЛ

Напомним, что организации учебной базы имеют разные стратегии перечисления НДФЛ: ООО Авангард перечисляет налог вместе с зарплатными платежами, ООО Трейд – по предельному сроку перечисления. Следовательно, для ООО Авангард важно удостоверяться, что на 28 число суммы налога на едином счете будет достаточно (мы это делали с помощью отчетов, когда проверяли данные в уведомлении). Для ООО Трейд важно определить сумму, которую следует уплатить. По сути, к уплате должна быть сумма налога удержанного, показанная в уведомлении.

Практикум №133

_______________________________________________________________________________________

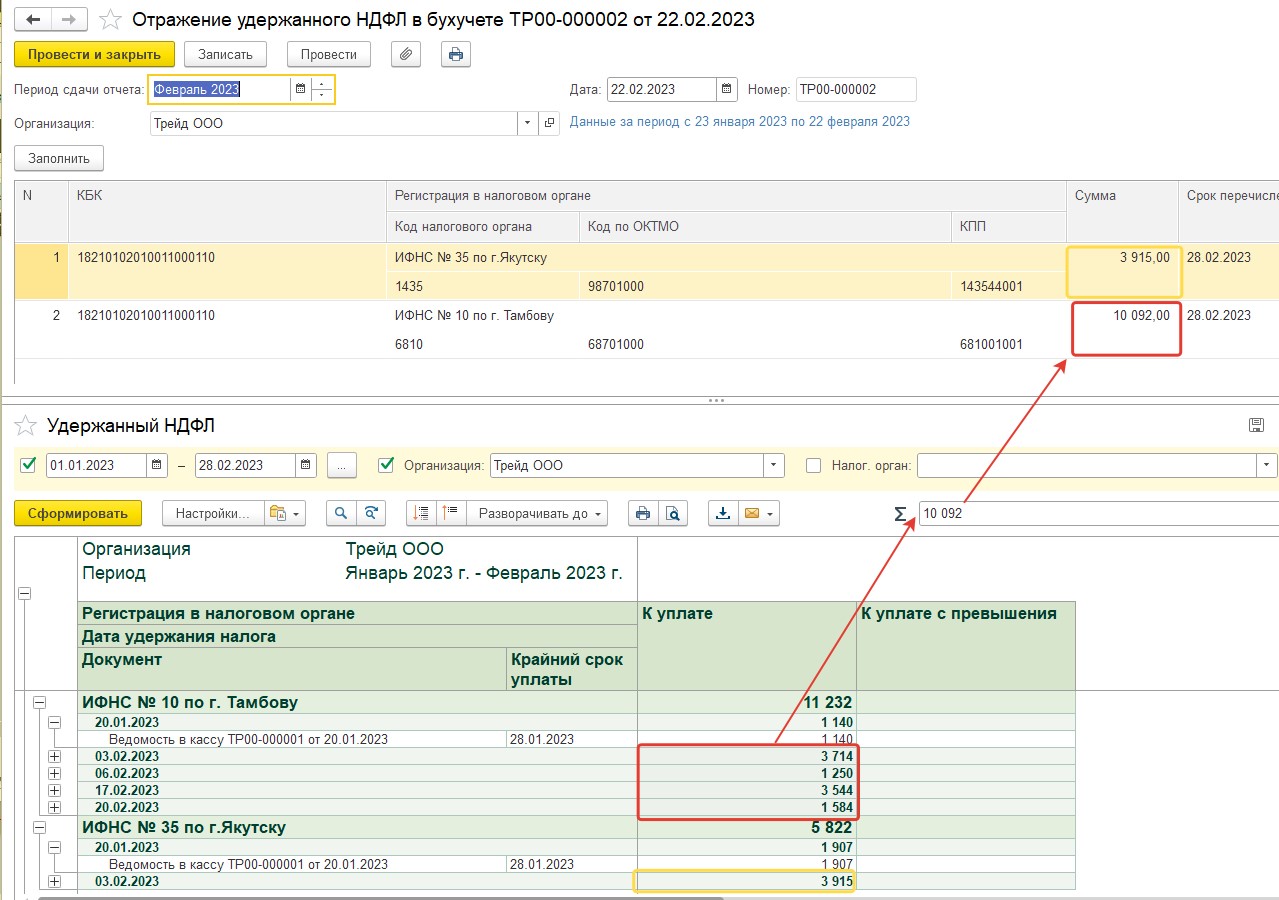

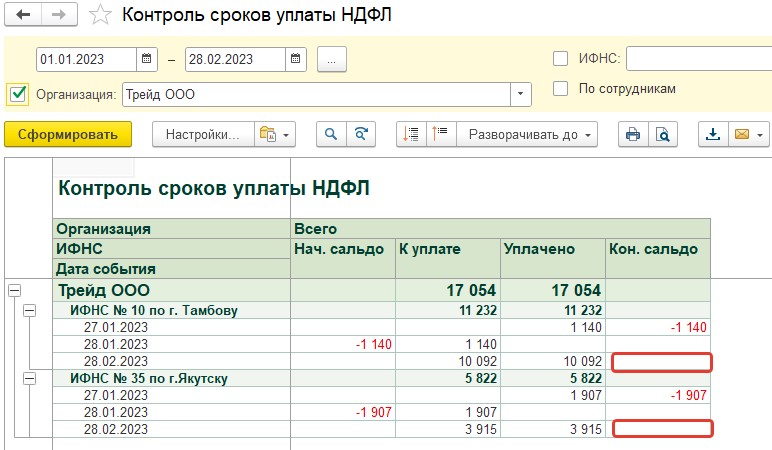

Проверим с помощью отчетов сумму, которую в ООО Трейд должны заплатить по НДФЛ 28.02.2023.

Сумма была указана в уведомлении, ее можно сверить с отчетом "Удержанный НДФЛ" (по датам).

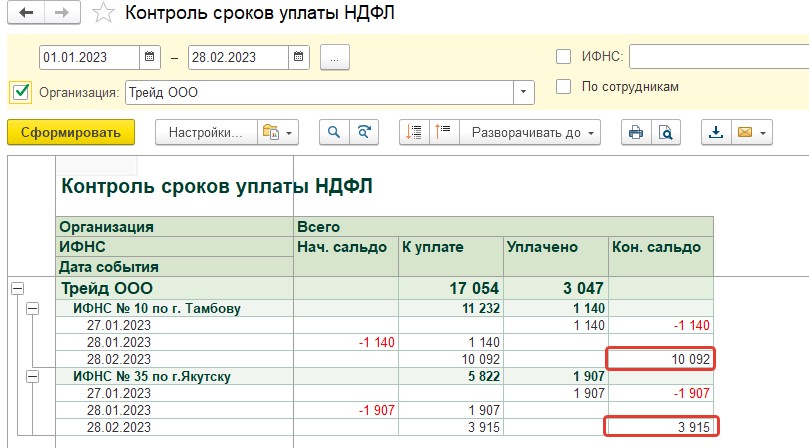

Также сформируем из раздела "Налоги и взносы/ Отчеты по налогам и взносам" отчет "Контроль сроков уплаты" – проверим сумму, которую следует уплатить по сроку 28.02.2023. Уплата производится по двум ИФНС.

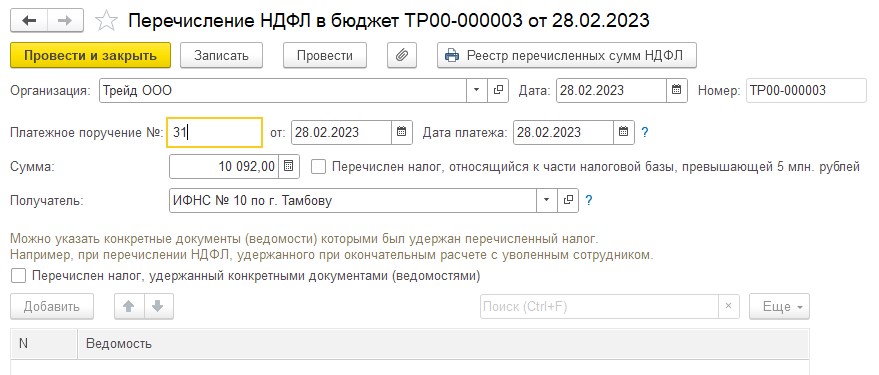

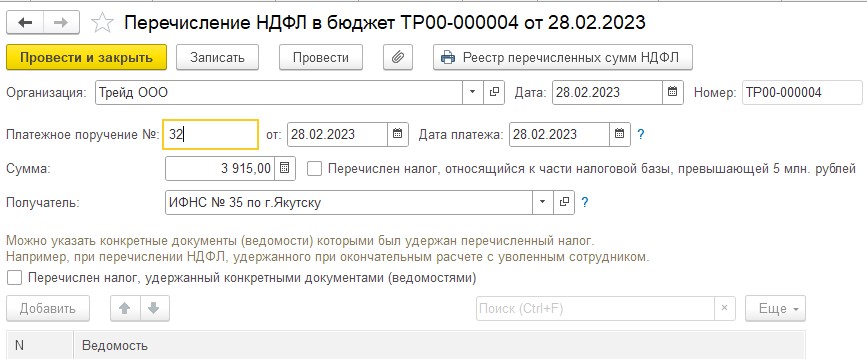

Сформируем из раздела "Налоги и взносы/Все документы перечисления НДФЛ в бюджет" документ "Перечисление НДФЛ в бюджет":

- для ИФНС по Тамбову – сумма 10 092 руб., уплата 28.02.2023

- для ИФНС по Якутску – сумма 3 915 руб., уплата 28.02.2023

После проведения документов можно вывести на печать реестр перечисленных сумм НДФЛ, а также переформировать отчет по контролю сроков уплаты (убедиться в отсутствии положительного сальдо на 28 число).

Уплата взносов в Фонд

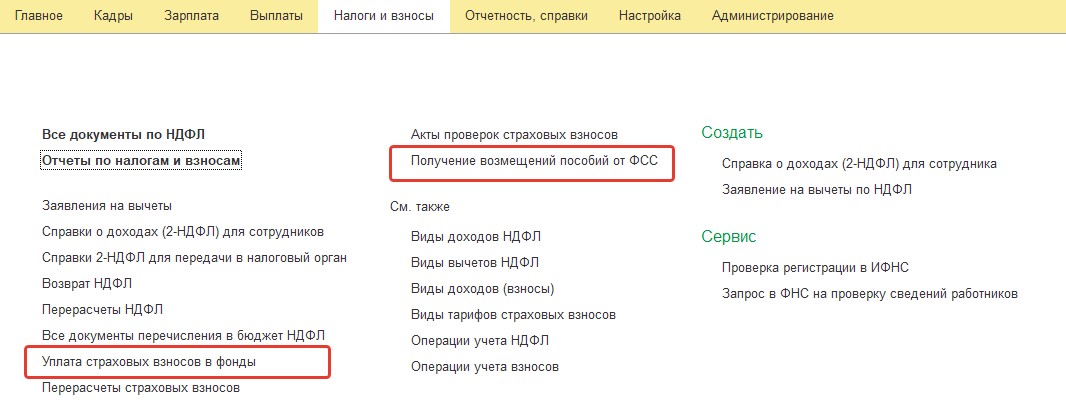

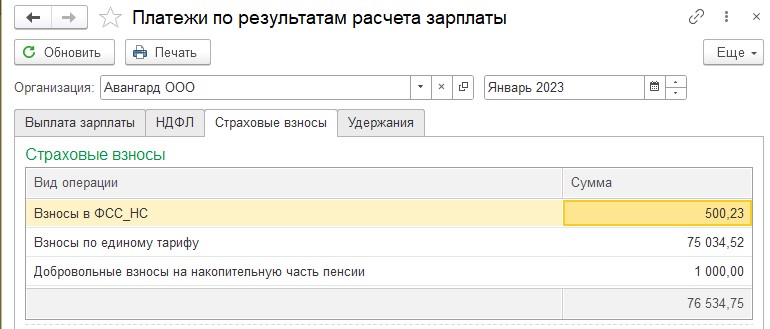

В настоящее время могут уплачивать следующие виды взносов: взносы в единый Фонд, взносы от несчастных случаев и профзаболеваний, добровольные взносы, удерживаемые у сотрудников.

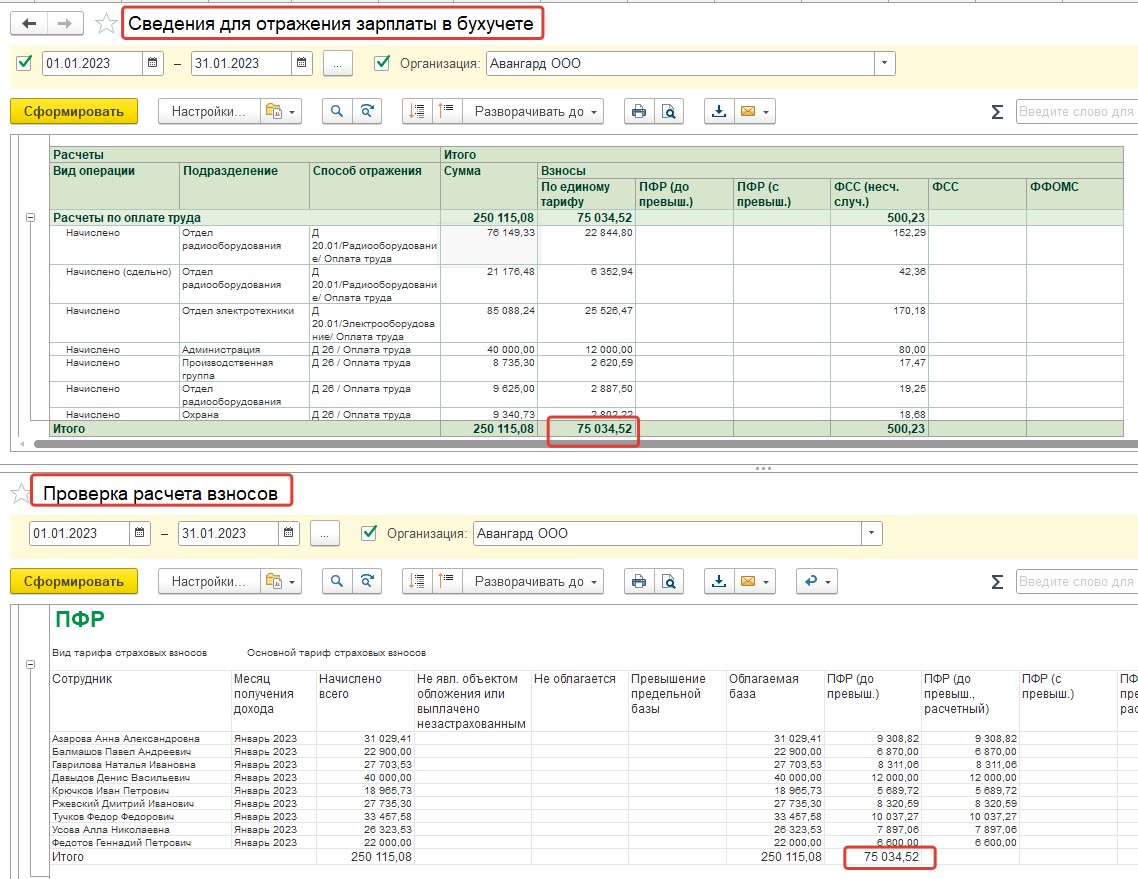

В ЗУП необходимо определить сумму уплаты по отчетам (использовать итоги в документе "Начисление зарплаты и взносов" не всегда целесообразно, т.к. часть взносов может быть рассчитана в документе "Увольнение"). Для определения сумм уплаты взносов используются отчеты "Проверка расчета взносов" ("Налоги и взносы/Отчеты по налогам и взносам") для социальных взносов уплачиваемых организацией, и "Сведения для отражения зарплаты в бухучете" ("Зарплата/ Отчеты по зарплате") за прошлый месяц. Суммы в этих отчетах, как правило, должны быть равны.

Уплата взносов регистрируется в бухгалтерской программе. Ранее для регистрации уплаты страховых взносов использовались документы из раздела "Налоги и взносы".

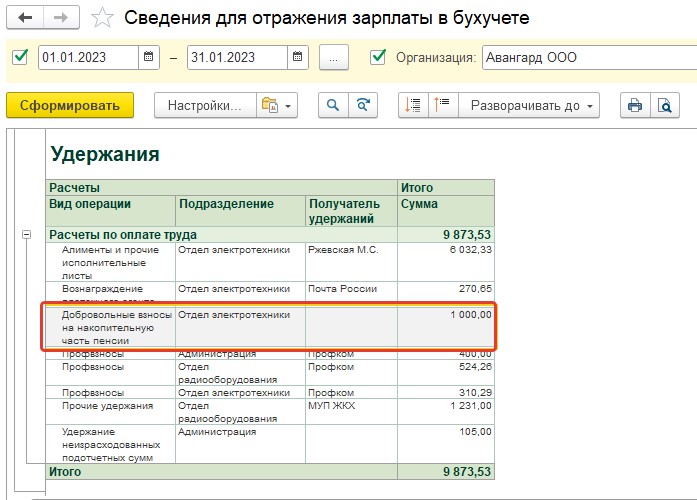

Сумма взносов на добровольное страхование может быть проанализирована по Своду или отчету "Сведения для отражения зарплаты в бухучете" ("Зарплата/ Отчеты по зарплате").

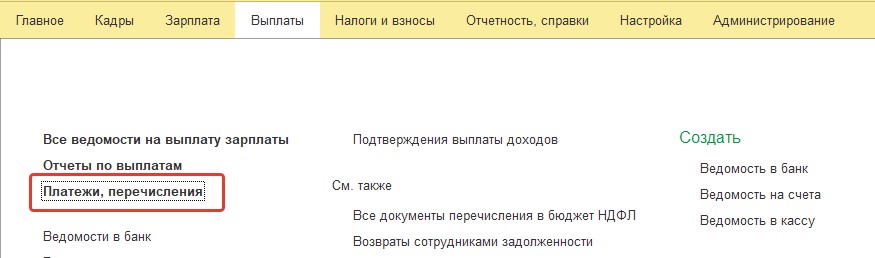

Также можно воспользоваться помощником "Платежи, перечисления" в разделе "Выплата".

Таким образом, регламентные процедуры второй половины второго расчетного месяца закончены.

Ваше приложение готовится к использованию. Пожалуйста, подождите.

Ваше приложение готовится к использованию. Пожалуйста, подождите.