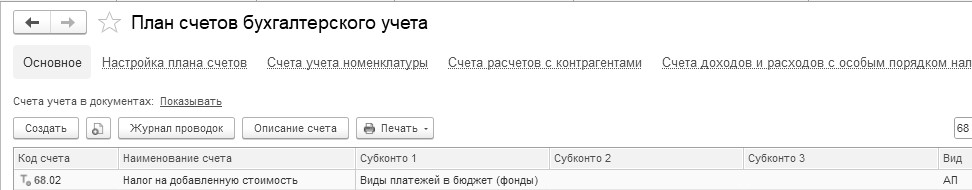

Налоговый учет по НДС ведется в программе "1С:Бухгалтерия 8" без использования отдельного плана счетов (только в плане счетов бухгалтерского учета).

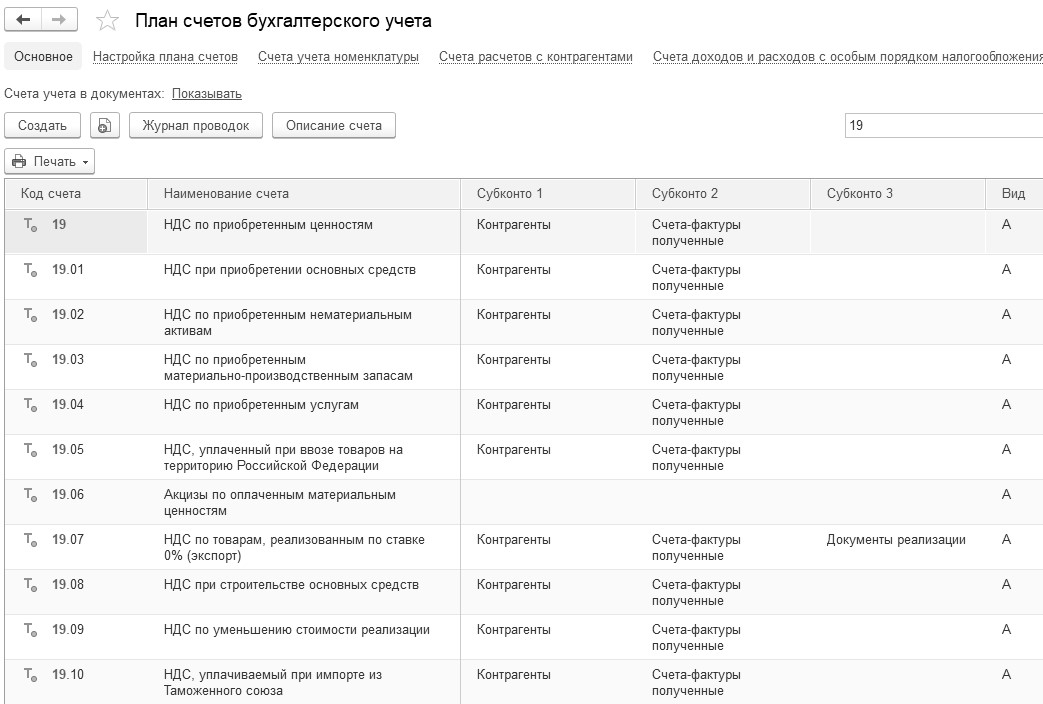

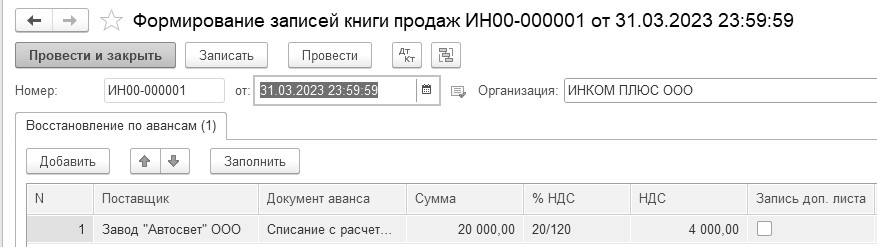

Для учета НДС по приобретенным ценностям в конфигурации представлен счет бухгалтерского учета 19 "НДС по приобретенным ценностям". Этот счет делится на субсчета, которые представлены на рисунке 19.1.1.

В план счетов введен субсчет 19.09 "НДС по уменьшению стоимости реализации". На этом субсчете учитываются суммы НДС, возникающие при выставлении корректировочного счета-фактуры выданного при уменьшении стоимости реализованных ранее товаров и услуг. Аналитический учет ведется по покупателям (субконто "Контрагенты") и документам корректировки реализации (субконто "Счета-фактуры полученные").

На субсчете 41.К "Корректировка товаров прошлого периода" учитывается результат корректировки товарных остатков, которая произведена после завершения отчетного периода. Корректировка товарных остатков и (или) их стоимости учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции. Аналитический учет ведется по наименованиям (сортам, партиям, типам) (субконто "Номенклатура"), местам хранения товаров (субконто "Склады") и партиям товарно-материальных ценностей (субконто "Партии").

На субсчете 004.К "Корректировка комиссионных товаров прошлого периода" учитывается результат корректировки остатков товаров на комиссии, которая была произведена после завершения отчетного периода. Корректировка товарных остатков и (или) их стоимости учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции. Аналитический учет ведется по партиям (субконто "Партии"), видам товаров (субконто "Номенклатура") и местам их хранения (субконто "Склады").

Рис. 19.1.1. Фрагмент окна "План счетов"

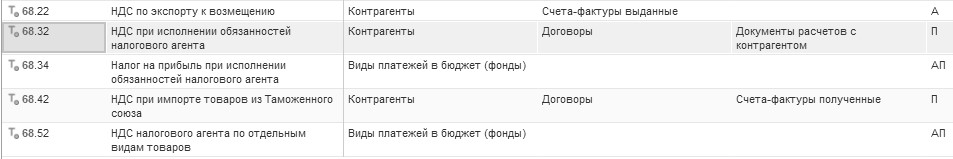

Для учета, начисленного НДС в программе представлен счета бухгалтерского учета, отраженные на рисунке 19.1.2.

Рис. 19.1.2. Фрагмент окна "План счетов"

Субсчет 68.52 "НДС налогового агента по отдельным видам товаров" предназначен для расчетов с бюджетом по НДС, исчисляемому при приобретении отдельных видов товаров (п. 8 ст. 161 НК РФ):

- сырых шкур животных,

- лома и отходов черных и цветных металлов,

- алюминия вторичного и его сплавов,

- макулатуры.

Для учета НДС по авансам и предварительным оплатам в конфигурации представлен счет бухгалтерского учета 76.АВ "НДС по авансам и предоплатам" (рис. 19.1.3).

Рис. 19.1.3. Фрагмент окна "План счетов"

НДС, отложенный для уплаты в бюджет, учитывается в программе на счете бухгалтерского учета 76.Н "Расчеты по НДС, отложенному для уплаты в бюджет". Этот счет использовался до 01.01.2006 теми организациями, у которых была учетная политика "по оплате". Пока этот счет сохранен в плане счетов для поддержания хозяйственных операций предыдущих периодов.

На субсчете 76.К "Корректировка расчетов прошлого периода" учитывается результат корректировки расчетов с контрагентами, которая произведена после завершения отчетного периода. Задолженность по расчетам с контрагентами учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции. Аналитический учет ведется по каждому дебитору и кредитору (субконто "Контрагенты"), основанию расчетов (субконто "Договоры") и документам расчетов (субконто "Документы расчетов с контрагентом").

НДС, начисленный по отгрузке, ведется на счете 76.ОТ.

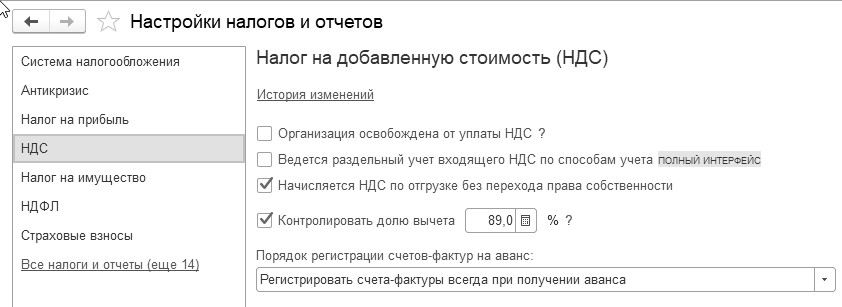

Перед началом учета НДС следует проверить настройки налогов и отчетов организации (меню "Панель разделов/Главное/Панель навигации/Настройки/Налоги и отчеты") (рис. 19.1.4).

На ссылке "НДС" настраивается:

- Освобождена ли организация от уплаты НДС по статьям 145 или 145.1 НК РФ;

- Ведется ли раздельный учет входящего НДС при одновременном осуществлении операций, как облагаемых НДС, так и освобожденных от этого налога;

- Надо ли начислять НДС по отгрузке без перехода права собственности.

Рис. 19.1.4. Фрагмент формы данных регистра "Настройки налогов и отчетов", ссылка "НДС"

Организация может быть освобождена от уплаты НДС в следующих случаях:

- Если выручка от реализации организаций и индивидуальных предпринимателей не превышает определенный лимит (выручка за последние три календарных месяца не превысила 2 000 000 рублей);

- Если организации получили статус участника проекта по осуществлению исследований, разработок в соответствии с Федеральным законом от 28.09.2010 № 244-ФЗ "Об инновационном центре Сколково";

- Освобождение организаций и ИП, применяющих ЕСХН, если доход от реализации товаров, работ и услуг за предшествующий год не превысит 90 млн. руб. (без учета налога) (п.1 ст.145 НК РФ).

Если флаг "Организация освобождена от уплаты НДС" в программе установлен, то при проведении документа "Реализация (акт, накладная, УПД)" автоматически устанавливается ставка "Без НДС" в табличной части этого документа, а в счетах-фактурах делается надпись: "Без налога (НДС)".

Установка флага "Ведется раздельный учет входящего НДС по способам учета" позволяет вести отдельный партионный учет по приобретенным материальным объектам при реализации без НДС или с НДС по ставке 0%. Как только данный флаг будет установлен, программа сообщит "… оценка стоимости запасов при выбытии будет возможна только методом ФИФО". Сообщение будет выдано только в том случае, если метод "ФИФО" не был установлен ранее.

При реализации недвижимого имущества моментом определения налоговой базы признается день передачи недвижимого имущества покупателю этого имущества по передаточному акту или иному документу о передаче недвижимого имущества.

В программе"1С:Бухгалтерия 8" поддерживается методика раздельного учета, при которой способ учета НДС по материалам, товарам, основным средствам и нематериальным активам определяется в момент поступления. В случае раздельного учета НДС на счете 19 "НДС по приобретенным ценностям" ведется аналитический учет с помощью третьего субконто "Способы учета НДС". Субконто служит для указания способа учета НДС, исходя из предполагаемого использования ценностей, и может принимать одно из значений:

- Принимается к вычету;

- Учитывается в стоимости;

- Блокируется до подтверждения 0%;

- Распределяется.

Распределение НДС происходит в конце налогового периода с помощью регламентной операции "Распределение НДС".

Раздельный учет НДС по способам учета позволит заполнить раздел 7 декларации по НДС.

При указании способа учета НДС руководствуются следующими правилами:

- Если ТМЦ приобрели для облагаемой НДС деятельности по ставкам 20% и 10%, и не сырьевых товаров – выбирается способ "Принимается к вычету";

- Если ТМЦ приобрели для использования в деятельности не облагаемой НДС – выбирается способ "Учитывается в стоимости";

- Если ТМЦ приобрели для выполнения работ по ставке 0% – выбирается способ "Блокируется до подтверждения 0%";

- Если ТМЦ приобрели для использования в различных видах деятельности – выбирается способ "Распределяется".

Если флаг "Начислять НДС по отгрузке без перехода права собственности" установлен, то начисление НДС произойдет в момент отгрузки ТМЦ документом "Реализация (акт, накладная, УПД)" с видом операции "Отгрузка без перехода права собственности". НДС будет начислен и отразится в отчете "Книга продаж".

Если флаг "Начислять НДС по отгрузке без перехода права собственности" не установлен, то при проведении документа "Реализация (акт, накладная, УПД)" с видом операции "Отгрузка без перехода права собственности" начисление НДС не произойдет и записи в отчете "Книга продаж" не будет. Начисление НДС будет после того, как перейдет право собственности на товар и будет оформлен документ "Реализация отгруженных товаров".

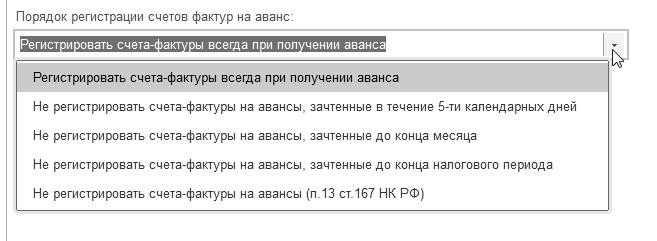

При получении предварительной оплаты от покупателя поставщик должен выставить счет-фактуру на аванс. "Авансовый" счет-фактура должен быть составлен в течение 5 календарных дней со дня получения аванса (

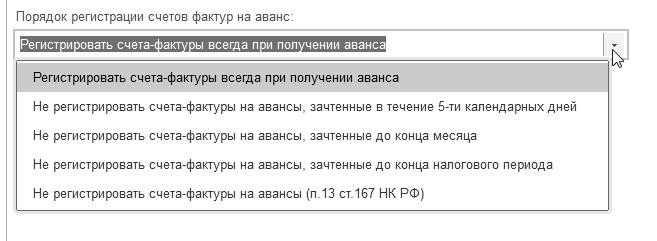

п. 3 ст. 168 НК РФ). Из разъяснений Минфина РФ следует, что можно не выписывать счета-фактуры на авансы, зачтенные в течение 5-ти календарных дней. Поэтому, в программе выбирается порядок регистрации счетов-фактур на аванс пользователем самостоятельно (рис. 19.1.5).

Рис. 19.1.5. Фрагмент формы данных учетной политики

При выборе порядка "Регистрировать счета-фактуры всегда при получении аванса" при использовании обработки "Регистрация счетов-фактур на аванс" счета-фактуры будут создаваться по каждой поступившей сумме. Исключением являются суммы предоплаты, которые зачтены в день их получения.

Если после получения аванса отгрузка должна произойти в течение 5 календарных дней и в том же квартале, то счет-фактуру на аванс можно не выставлять (

Письмо Минфина от 29.03.2021 N 03-07-14/22553). Достаточно будет оформить отгрузочный счет-фактуру. Отталкиваясь от разъяснений Минфина РФ можно не регистрировать счета-фактуры на авансы, зачтенные в течение пяти календарных дней.

Если многократная поставка осуществляется в адрес одного покупателя, то счета-фактуры на аванс организация может оформлять, один раз в месяц, независимо от количества поставок, фактически произведенных в течение месяца. При этом, такую особенность оформления документов на отгрузку товаров необходимо предусмотреть в условиях договора поставки. Однако, споры с проверяющими все же не исключены. Таким образом, если организации осуществляют непрерывные долгосрочные поставки товаров (оказание услуг) в адрес одного и того же покупателя, то можно применить порядок "Не регистрировать счета-фактуры на авансы, зачтенные до конца месяца".

При выборе порядка "Не регистрировать счета-фактуры на авансы, зачтенные до конца налогового периода" придется правомерность его применения доказывать в суде.

Счет-фактура на предоплату не составляется, если аванс получен в счет предстоящих поставок товаров (выполнения работ, оказания услуг), которые (

абз. 3 п. 17 Правил, утв. Постановлением Правительства РФ от 26.12.2011 № 1137):

- или имеют длительность производственного цикла изготовления свыше 6 месяцев;

- или облагаются по налоговой ставке 0%;

- или не подлежат налогообложению (освобождаются от налогообложения).

Для вышеперечисленных организаций, которые занимаются изготовлением товаров (работ, услуг) с длительностью производственного цикла свыше шести месяцев предназначен порядок "Не регистрировать счета-фактуры на авансы (п. 13 ст. 167 НК РФ)".

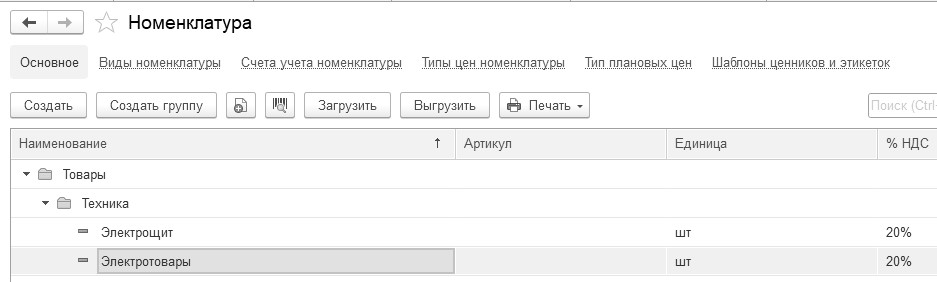

При заполнении счета-фактуры на аванс наименование товаров указывается в соответствии с наименованием, указанным в договоре. Однако если согласно договору, отгрузка товара осуществляется в соответствии с заявкой (спецификацией), оформляемой после оплаты, в договоре указывается обобщенное наименование поставляемых товаров (например, нефтепродукты, кондитерские изделия, хлебобулочные изделия, канцелярские товары) (рис. 19.1.6).

Рис. 19.1.6. Форма окна справочника "Номенклатура"

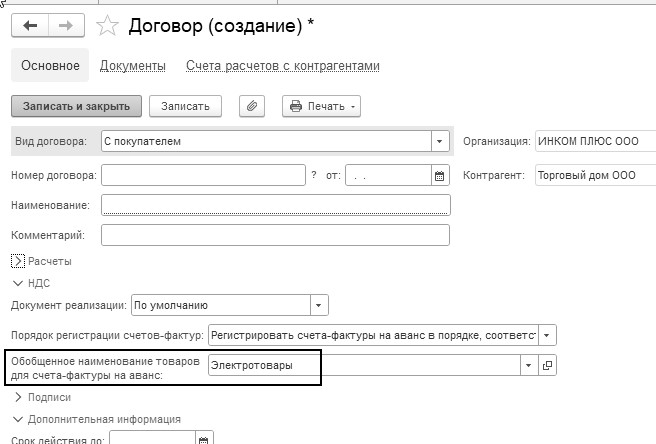

При оформлении "авансового" счета-фактуры по таким договорам следует указывать обобщенное наименование товаров (рис. 19.1.7). Способ регистрации счетов-фактур на авансы может быть индивидуально установлен в конкретном договоре с покупателем.

Рис. 19.1.7. Форма договора

Правила бухгалтерского учета не предусматривают регистрации ряда событий, важных для расчетов по НДС. Поэтому программа все события, имеющие отношение к НДС, учитывает на регистрах накопления ("НДС предъявленный", "НДС покупки", "Журнал учета счетов-фактур" и т.п.). Регистр накопления "НДС предъявленный" предназначен для хранения информации о суммах НДС, предъявленных поставщиками, уплаченных при ввозе товаров на территорию России и т.д. Появление этого регистра означает, что есть запись в отчете "Книга покупок". По данным регистра накопления "НДС покупки" строится отчет "Книга покупок" без дополнительной обработки данных. По данным регистра накопления "НДС продажи" строится отчет "Книга продаж" без дополнительной обработки данных. Регистр накопления "Раздельный учет НДС" предназначен для хранения информации о суммах НДС при осуществлении организацией раздельного учета НДС.

Увидеть сформированные регистры можно по пиктограмме

(для этого надо остановиться на проведенном документе).

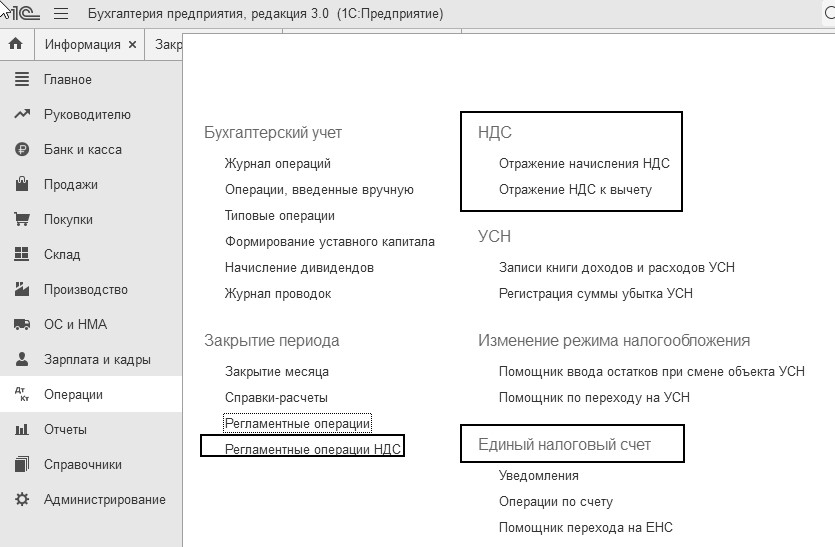

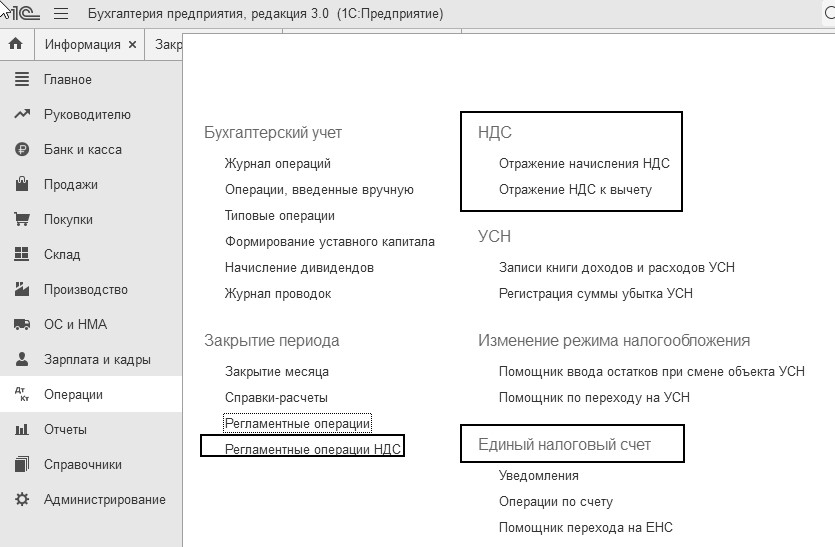

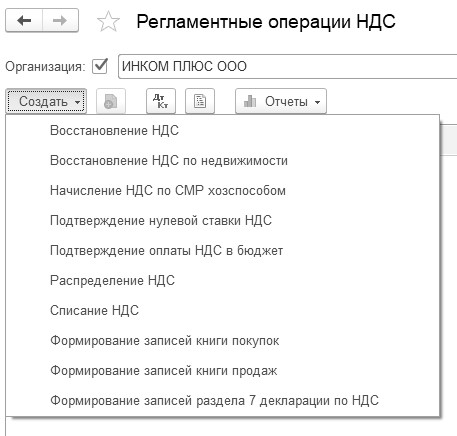

Книга покупок, Книга продаж, декларация по НДС в программе заполняются автоматически. Записи книги покупок и продаж формируются при проведении первичных учетных документов (так, счетов-фактур выданных, счетов-фактур полученных и других). Но этих операций недостаточно, поэтому в конце месяца следует провести некоторые

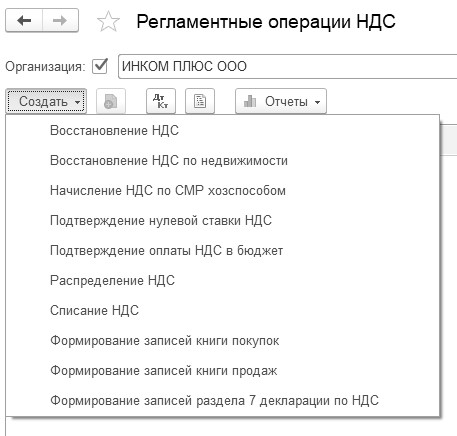

регламентные процедуры. К таким регламентным процедурам относятся: "Подтверждение нулевой ставки НДС", "Подтверждение оплаты НДС в бюджет", "Распределение НДС", "Начисление НДС по СМР хозспособом", "Восстановление НДС", "Восстановление НДС по недвижимости", "Списание НДС", "Формирование записей книги покупок", "Формирование записей книги продаж" и "Формирование записей раздела 7 декларации НДС". Просмотреть регламентные документы можно по рисунку 19.1.8.

Регламентные документы по НДС анализируют данные по регистрам и формируют при проведении соответствующие движения и проводки, после которых можно формировать Книгу покупок. Они предназначены для использования только при наличии определенных операций в учете, либо при определенных настройках. Например, если организация не является налоговым агентом, то ей не надо распределять косвенные расходы, ввиду нескольких видов деятельности, нет нужды восстанавливать НДС. Поясним назначение некоторых документов, имеющих отношение к НДС.

Рис. 19.1.8. Список регламентных процедур для НДС

Документы "Ввод начальных остатков" вводятся в базу обязательно в том случае, когда пользователю 1С необходимо перенести остатки на тот период, когда он начинает работать с программой "1С:Бухгалтерия 8". Проще говоря, эти документы вводятся в базу один раз при начале работы с программой.

На формирование книги покупок сказываются документы "Поступление (акт, накладная, УПД)", "Авансовый отчет", "Счет-фактура полученный" с установленным флагом "Отразить вычет НДС в книге покупок".

Документ "Отражение НДС к вычету" используется для целей учета НДС по тем покупкам, которые введены не через документы программы (например, учет поступления ТМЦ ведется с помощью ручных проводок). Присутствие документа "Отражение НДС к вычету" в базе делает программу более гибкой. При вводе документа в шапке можно заполнить следующие реквизиты:

- На закладке "Главное" есть реквизит "Использовать как запись книги покупок". Если флажок установлен, то при проведении документа отражается запись книги покупок. Если флажок снят, то отражается НДС к вычету аналогично документам поступления. В этом случае для отражения записи в книге покупок нужно ввести документ "Формирование записей книги покупок". Если флажок "Использовать как запись книги покупок" установлен, то становятся доступными флажки:

- "Формировать проводки". Если флажок установлен, то при проведении формируется корреспонденция счетов по начислению НДС.

- "Запись доп. листа". Если флажок установлен, то при проведении запись отражается в дополнительном листе за указанный период.

- На закладке "Товары и услуги" - выбирается документ расчетов, по данным которого заполняется табличная часть.

При реализации товаров (работ, услуг), местом реализации которых является территория Российской Федерации, налогоплательщиками – иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков, налоговая база определяется как сумма дохода от реализации этих товаров (работ, услуг) с учетом налога. Налоговая база определяется отдельно при совершении каждой операции по реализации товаров (работ, услуг) на территории Российской Федерации. Статья 161 НК РФ посвящена особенностям определения налоговой базы налогового агента. Пункт 3 ст. 161 посвящен аренде государственного имущества.

Налоговыми агентами признаются организации и индивидуальные предприниматели, состоящие на учете в налоговых органах, приобретающие на территории Российской Федерации товары (работы, услуги) у иностранных лиц. Налоговые агенты обязаны исчислить, удержать у налогоплательщика (иностранного лица) и уплатить в бюджет соответствующую сумму налога вне зависимости от того, исполняют ли они обязанности налогоплательщика, связанные с исчислением и уплатой налога.

При предоставлении на территории Российской Федерации органами государственной власти и управления и органами местного самоуправления в аренду федерального имущества, имущества субъектов Российской Федерации и муниципального имущества налоговая база определяется как сумма арендной платы с учетом налога. При этом налоговая база определяется налоговым агентом отдельно по каждому арендованному объекту имущества. В этом случае налоговыми агентами признаются арендаторы указанного имущества. Указанные лица обязаны исчислить, удержать из доходов, уплачиваемых арендодателю, и уплатить в бюджет соответствующую сумму налога.

Обработка "Регистрация счетов-фактур налогового агента" предназначена для автоматического формирования счетов-фактур при исполнении обязанностей налогового агента. Регистрация счетов-фактур может выполняться за один день или за период. Список платежных документов заполняется автоматически по договорам с исполнением обязанностей налогового агента по кнопке "Заполнить". При заполнении списка также определяются ранее выписанные счета-фактуры по соответствующим платежным документам. Ранее выписанные счета-фактуры отражаются в колонке "Счет-фактура". При выполнении обработки эти счета-фактуры обновляются. Автоматически подставляется ставка, по которой будет рассчитан начисляемый НДС – 20/120%, она может быть изменена вручную. Выписка новых счетов-фактур и обновление ранее зарегистрированных производится по кнопке "Выполнить". Список счетов-фактур налогового агента с отбором за указанный период можно просмотреть по кнопке "Список счетов-фактур (выданных)".

Организация может осуществлять одновременно как облагаемые, так и не облагаемые НДС операции. В результате таких операций, возникает необходимость распределения "Входящего" НДС по товарам (работам, услугам), использованным как для облагаемых, так и для необлагаемых операций. Документ "Распределение НДС" необходимо создавать тогда, когда в текущем периоде были операции реализации, облагаемые НДС по 20%, 10% и 0%, а также операции, не облагаемые. Документ заполняется автоматически по клавише "Заполнить". На основании данных этого документа суммы, входящего НДС по косвенным расходам, распределяются по конкретным видам деятельности, исходя из доли выручки конкретного вида деятельности в общей выручке (в конце методического материала есть практикум, который рассмотрит этот документ). Документ "Распределение НДС" формирует проводки по включению сумм НДС в стоимость товаров (работ, услуг) и по исключению сумм НДС из стоимости товаров (услуг, работ). После распределения НДС должно быть выполнено формирование записей книги покупок.

Суть документа "Восстановление НДС" в том, что, если по реализуемым ценностям НДС был принят к вычету, а не должен был. То после реализации этих ценностей суммы НДС должны быть восстановлены, и не приниматься к вычету. НДС подлежит восстановлению в том налоговом периоде, в котором товары (работы, услуги) были использованы для операций, не облагаемых НДС. Статья 170 НК РФ содержит перечень случаев, когда суммы "Входящего" НДС по приобретенным товарам (работам, услугам), принятые налогоплательщиком к вычету, подлежат восстановлению. С 2015 года в ст. 170 п. 3 подп. 2 НК РФ прописана обязанность восстанавливать НДС при переходе с общей системы налогообложения на патентную систему. Документ "Восстановление НДС" заполняется автоматически по клавише "Заполнить". Проведенный документ сформирует бухгалтерскую запись: дебет 19, кредит 68.02.

Документ "Восстановление НДС по недвижимости" используется для восстановления суммы НДС по ранее введенным в эксплуатацию объектам недвижимости, которые начали использоваться для операций, не облагаемых НДС.

Начисление НДС по строительно-монтажным работам, выполненным собственными силами, по объектам строительства, которые не приняты к учету в качестве основных средств, производится документом "Начисление НДС по СМР хозспособом" в последний день месяца каждого налогового периода. На основании этого документа можно ввести документ "Счет-фактура выданный".

Реализация товаров, облагаемых НДС по ставке 0% регистрируются в общем порядке путем ввода обычных документов реализации. Факт подтверждения права на применение ставки НДС 0% регистрируется в информационной базе при помощи документа "Подтверждение нулевой савки НДС". В этом случае, проводки по начислению НДС данным документом не формируются. В случае не подтверждения права на применение ставки НДС 0% проводки по начислению НДС формируются также документом "Подтверждение нулевой савки НДС".

Регламентный документ "Подтверждение оплаты НДС в бюджет" создается с целью принятия к вычету входящего НДС, уплаченного при импорте товаров из стран-членов Таможенного союза. Документ заполняется автоматически по документам "Заявление о ввозе товаров". Документ "Заявление о ввозе товаров" формирует файлы выгрузки "Заявление о ввозе товаров и уплате косвенных налогов" и "Статистическая форма учета и перемещение товаров", а также формирует проводки по начислению НДС, подлежащего уплате. Для авто заполнения эти документы должны быть введены до выполнения регламентной процедуры. При проведении документа "Подтверждение оплаты НДС в бюджет" НДС, уплаченный в налоговый орган, при импорте из стран-членов Таможенного союза, будет принят к вычету и на сумму вычета сформирована запись книги покупок. Документ "Подтверждение оплаты НДС в бюджет" при проведении не формирует бухгалтерских проводок.

Документ "Формирование записей книги покупок" необходимо заполнять для регистрации вычетов по НДС. Этот документ необходим и для вычета НДС с авансов полученных и выданных. Поэтому табличная часть документа "Формирование записей книги покупок" состоит из четырех закладок: "Приобретенные ценности", "Полученные авансы", "Налоговый агент" и "Уменьшение стоимости реализации". Документ заполняется автоматически по клавише "Заполнить документ".

Если документами поступления было принято решение не отражать вычет НДС в книге покупок, то проведенный документ "Формирование записей книги покупок" оформит записи бухгалтерского учета по вычету приобретенных ценностей (Д 68.02 К 19).

Документ "Формирование записей книги покупок" формирует записи бухгалтерского учета по вычету НДС с авансов полученных (Д 68.02 К 76.АВ). У данного документа есть закладка "Уменьшение стоимости реализации". На закладке заполняются суммы НДС, принимаемые к вычету по корректировочным счетам-фактурам на уменьшение стоимости. Закладка отображается, если дата документа больше или равна 01.10.2011 года.

Вычет входящего НДС по операциям реализации по ставке 0% отражается документом "Формирование записей книги покупок".

Корректировки записей книги покупок за предыдущие периоды отражаются в дополнительных листах книги покупок. При необходимости, признак отражения строки в дополнительном листе устанавливается автоматически при заполнении документа "Формирование записей книги покупок", но может быть изменен пользователем (флаг "Запись доп. листа"). Так же может быть изменен налоговый период, в который вносятся изменения "Корректируемый период".

Перед формированием книги продаж необходимо, чтобы были оформлены документы из представленной схемы (рис. 19.1.9).

Рис. 19.1.9. Документы для формирования отчета "Книга продаж"

Если от покупателей поступает предварительная оплата, то следует выполнить обработку "Регистрация счетов фактур на аванс". Форма заполняется автоматически по клавише "Заполнить", заполненную табличную часть можно корректировать. По нажатию кнопки "Выполнить" будет произведена выписка счетов-фактур на аванс за период, выбранный пользователем. Это может быть и конкретная дата, и определенный период. После регистрации счетов-фактур на аванс их можно распечатать.

Документ "Корректировка реализации" предназначен для регистрации исправленных первичных документов, переданных покупателю. Например, при выявлении продавцом ошибки при оформлении первичных документов или в случае согласованного между продавцом и покупателем изменения стоимости ранее реализованных товаров, работ и услуг. Документ содержит два вида операции:

- Исправление в первичных документах;

- Корректировка по согласованию сторон.

Первая операция используется в том случае, когда исправляются первичные документы поставщика. Вторая операция используется в том случае, когда в учете продавца должны быть отражены изменения стоимости и (или) количества ранее реализованных товаров.

На основании документа "Корректировка реализации" можно оформить счет-фактуру выданный.

При проведении документов реализации счет-фактура выданный автоматически попадает в отчет "Книга продаж".

Счет-фактура на полученный аванс, счет-фактура налогового агента автоматически попадают в отчет "Книга продаж".

Восстановление ранее принятого к вычету НДС в случае использования ТМЦ для операций, не облагаемых НДС, происходит автоматически.

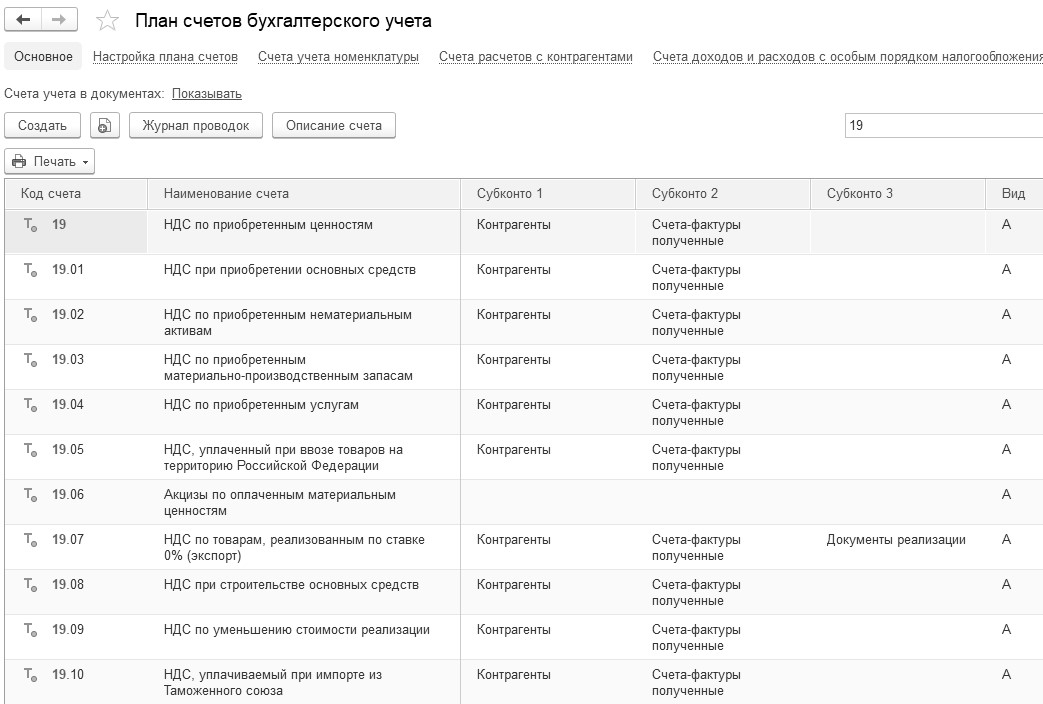

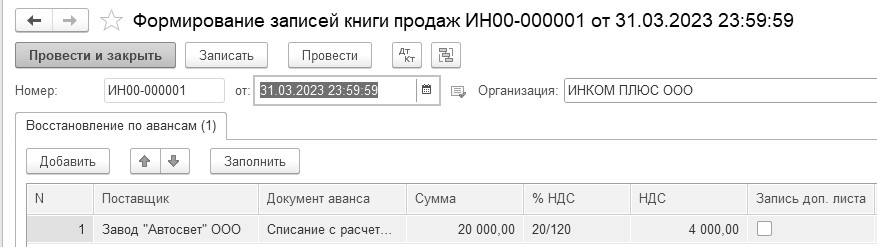

Документ "Формирование записей книги продаж" необходим для автоматического восстановления ранее принятого к вычету НДС по авансам выданным. Документ состоит из одной закладки: "Восстановление по авансам". Для заполнения документа предназначена кнопка "Заполнить", но табличную часть можно корректировать вручную (рис. 19.1.10).

Рис. 19.1.10. Фрагмент формы документа "Формирование записей книги продаж"

При формировании отчета "Книга продаж" вместе с основным разделом можно оформить дополнительные листы книги. Корректировка начисления в дополнительном листе книги продаж отражается двумя записями:

- по строке дополнительного листа Книги продаж производится запись по счету-фактуре до внесения в него исправлений, подлежащая аннулированию;

- в следующей строке осуществляется регистрация счета-фактуры с внесенными в него исправлениями.

В случае внесения исправлений за один и тот же налоговый период в течение разных налоговых периодов, в строку "Итого" переносятся итоговые данные из предыдущего дополнительного листа Книги продаж (для первого дополнительного листа за налоговый период – итоговые данные основного раздела Книги продаж).

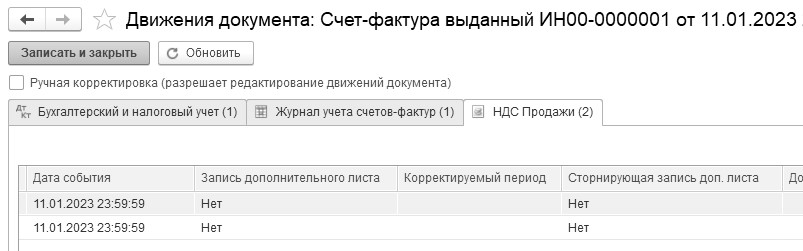

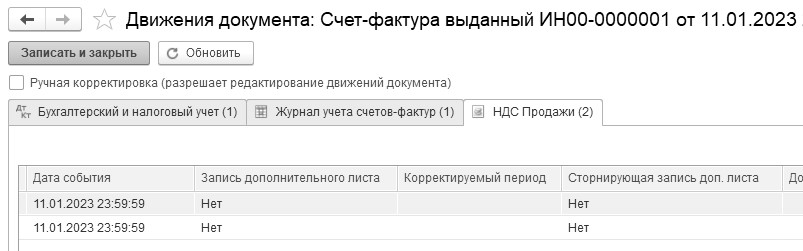

Если пользователь программы ошибочно не выставил счет-фактуру на аванс в предыдущем периоде, нужно, чтобы был сформирован дополнительный лист книги продаж. Исправить ошибку в программе можно, например, так. Найти счет-фактуру на аванс, в котором сделана ошибка, открыть движения этого документа, установить возможность корректировки движений документа (флаг "Ручная корректировка"), в регистре "НДС продажи" вручную установить признак формирования дополнительного листа "Да" и указать дату предыдущего квартала в графе "Корректируемый период" (рис. 19.1.11). Так счет-фактура на аванс попадет в дополнительный лист книги продаж за предыдущий квартал и уточненную декларацию по НДС.

Рис. 19.1.11. Корректировка движений документа

Документ "Отражение начисления НДС" используется для целей учета НДС по тем продажам, которые введены не через документы программы (например, учет реализации ТМЦ ведется с помощью ручных проводок, или для отражения специфических операций). Присутствие документа "Отражение начисления НДС" в базе делает программу гибкой. Отражение начисления НДС может быть выполнено документами "Отражение начисления НДС", "Реализация (акт, накладная, УПД)", "Оказание услуг", "Поступление наличных", "Оказание производственных услуг", "Отчет комиссионера (агента) о продажах".

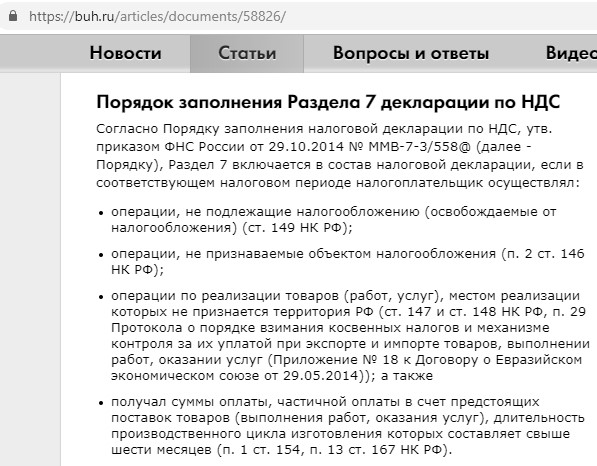

Документ "Формирование записей раздела 7 декларации по НДС" используется тогда, когда налогоплательщики, которые осуществляли операции, не облагаемые НДС по статьям 146, 147, 148 или 149 НК РФ, в состав декларации по НДС за отчетный период должны включать Раздел 7. Налоговый орган вправе запросить пояснения и документы по таким льготным операциям. На интернет ресурсе Бух.1С есть статья, которая очень подробно разъясняет использование этого документа, настройки учетной политики и параметров учета.

Упражнение № 19.1.1.______________________________________________________________________

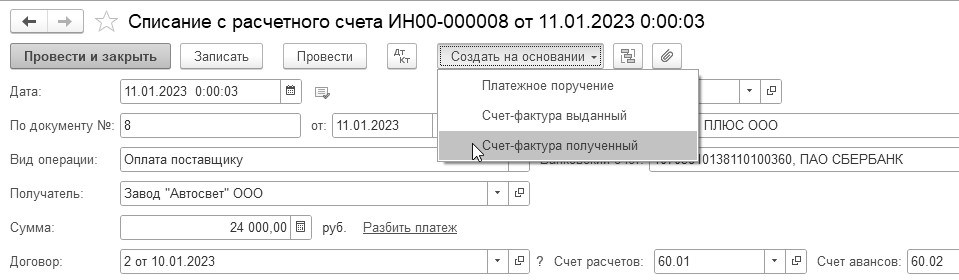

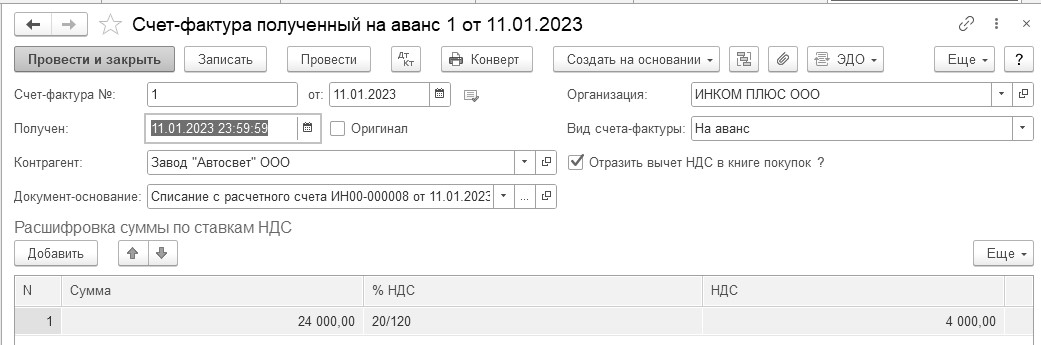

11.01.2023 года от завода "АВТОСВЕТ" поступил счет-фактура № 1 от 11.01.2023 года. Необходимо зарегистрировать данный документ на основании документа "Списание с расчетного счета" поставщику "АВТОСВЕТ" на сумму 24 000 руб., НДС 20% в т. ч. (рис. 19.1.12)

(меню "Панель разделов/Банк и касса/Панель навигации/Банк/Банковские выписки")

Откройте форму документа "Списание с расчетного счета" и на его основании создайте документ "Счет-фактура полученный". Флаг "Отразить вычет НДС в книге покупок" установлен.

Проведенный документ "Счет-фактура полученный" сформирует проводку по вычету НДС с выданного аванса Д 68.02 К 76.ВА на сумму 4 000 руб. В регистре "НДС покупки" отражается информация о том, что данная запись уже попала в отчет "Книга покупок".

Рис. 19.1.12. Форма окна документа "Счет-фактура полученный"

Подготовка к формированию отчета "Книга покупок"

Документ "Списание НДС" предназначен для ручного списания сумм НДС, предъявленных поставщиком, он обеспечивает списание НДС на счета, указанные пользователем. Он формирует проводки, и отражает движения в регистрах учета НДС. Его можно ввести на основании, а также заполнить по документу "Поступление (акт, накладная, УПД)". На закладке "Приобретенные ценности" вручную или по кнопке "Заполнить по поступлению" заполняются данные по документам поступления, по которым требуется списать сумму НДС. Данные, заполняемые вручную, должны соответствовать остаткам регистра "НДС Предъявленный".

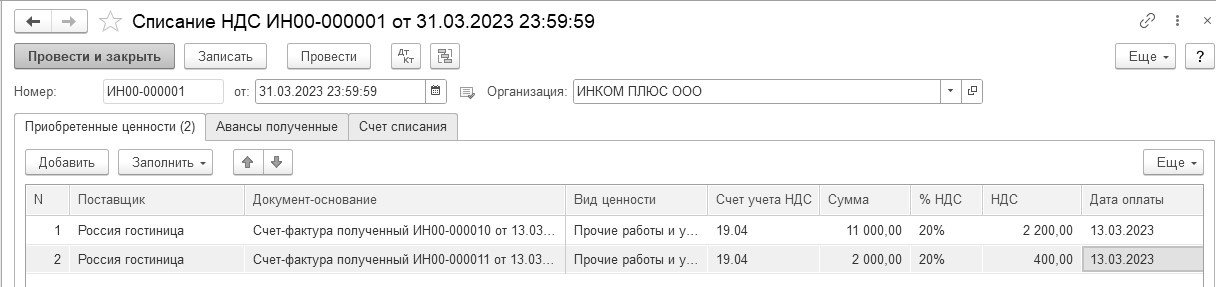

На закладке "Счет списания" задается счет, в дебет которого будут списаны суммы НДС, и соответствующая аналитика.

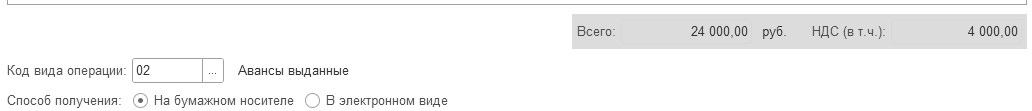

31.03.2023 года создайте документ "Списание НДС".

(меню "Панель разделов/Операции/Панель навигации/Закрытие периода/Регламентные операции НДС/Создать/Списание НДС")

НДС по расходам на увеселительные мероприятия не должен быть принят к зачету, поэтому данные суммы необходимо убрать из отчета "Книга покупок". Для этой цели следует создать две строки по авансовому отчету от 13.03.2023 года. В документ "Списание НДС" следует занести счета-фактуры № 16 и № 17 полученные 06.03.2023 от гостиницы "Россия" (посещение боулинга и проживание в гостинице чужих). Заполнение документа проверьте по рисункам 19.1.13 и 19.1.14.

Рис. 19.1.13. Фрагмент формы документа "Списание НДС",

закладка "Приобретенные ценности"

Рис. 19.1.14. Фрагмент формы документа "Списание НДС", закладка "Счет списания"

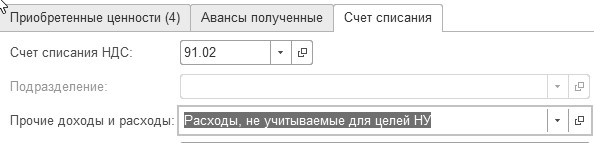

Проведенный документ сформирует проводки:

Д 91.02 К 19.04 на суммы: 2 200 + 400 по гостинице;

Д НЕ.03 на суммы те же суммы – не учитываемые суммы для целей налогообложения.

_______________________________________________________________________________________

Практикум № 19.1.1.________________________________________________________________________

31.03.2023 года реализуйте ООО "Торговый дом" по договору № 22 от 31.12.2022 года 7 (семь) электрощитов. Настройте "НДС в сумме". Общая сумма по накладной – 264 600 руб.84, в т. ч. НДС 20% - 44 100 руб.14 коп.

Цель – реализовать товары, выписать и выдать покупателю счет-фактуру 31.03.2023 года на бумажном носителе.

_______________________________________________________________________________________

(для этого надо остановиться на проведенном документе).

(для этого надо остановиться на проведенном документе).

Ваше приложение готовится к использованию. Пожалуйста, подождите.

Ваше приложение готовится к использованию. Пожалуйста, подождите.